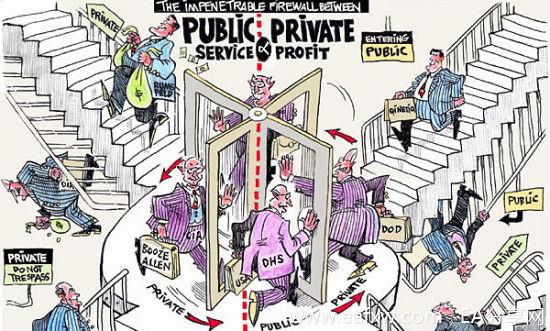

华盛顿跟华尔街之间隔的是什么?一道门,一道“旋转门”。官摇身一转就是商,商摇身一转就变成官。

说起来,官是官,商是商,一边是经营者,一边是监管者,原本不该界线模糊,但正如兵可能变匪,匪可能变兵一样,真正明晰的界线往往只存在于理论当中。现实里,“旋转门”已经成一种非常常见的模式,当然,也总是伴随着无止尽的争议。

揭示美国政界商界无缝切换的“旋转门”漫画。所谓“旋转门”,指的是个人在政府部门和私人部门之间不断转换角色、穿梭为不同集团服务或牟利的机制。

其实,进而官退而商的传统在美国“古已有之”,贯穿着200余年的国家历史。首任财政部长汉密尔顿(Alexander Hamilton)就是这样一个人,他既是政治家、也是法律家和金融家,1784年亲手创建美国历史最久的银行:纽约银行,而纽交所的雏形还要等八年后才会诞生。

不过,一般都认为,“旋转门”真正打开,还是在上世纪的三十年代。

美国国父之一汉密尔顿。他只活了不到50岁,贵为财长的他与当过副总统的阿龙-伯尔非法决斗,遭重创死亡。

狐狸看鸡

1934年,在1929年股市大崩盘给国家利益和人民财富带来巨大损失后,痛定思痛的美国相继通过两部证券相关法案,并建立美国证券交易委员会,即现在习称的美国“证监会”,而在首任主席人选上,罗斯福总统走出一步妙棋,提名了老肯尼迪(Joseph Kennedy)。

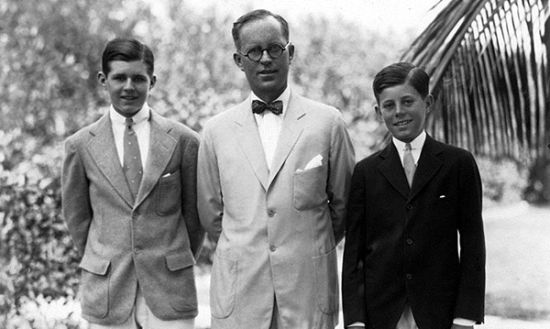

老肯尼迪是著名的肯尼迪家族的第二代,儿子当中后来有一位和罗斯福一样当了美国总统。接受任命时,老肯尼迪其实也是金融界的大鳄级人物。他曾任哥伦比亚信托银行总裁,但更多的时候,他都是一个“独行侠”一般的交易商,而且获得了巨大利润。这只超级“老狐狸”当然深谙华尔街上“小狐狸”翻云覆雨的各种手腕,上任后果然将证券市场管得井井有条,“狐狸看鸡”大获成功。

老肯尼迪与自己的长子小约瑟夫(左)和次子约翰,摄于1931年。长子1944年死于轰炸纳粹德国,而次子约翰就是后来大名鼎鼎的肯尼迪总统,46岁遇刺身亡。

再后来,穿越“旋转门”的名角儿便层出不穷…几十年风云变幻,今日身份在官与商之间频繁切换的要人,更是数不胜数,而其中很大一部分都来自大名鼎鼎的高盛。

无图无真相,列一张不完全名单,都是些知名度较高,近年来不时出现在大众视野中的名字:我们列出的职衔很大一部分是前职,就不一一注明了,门转圈而已。

威风凛凛高盛帮

鲁宾(Robert Rubin)——高盛董事长、首席运营官;克林顿政府财政部长;花旗副董事长、私募投资公司Insight Venture Partners特别有限合伙人。

保尔森(Hank Paulson)——高盛首席执行官;小布什和奥巴马政府财政部长。

佐利克(Robert Zoellick)——老布什政府经济及农业事务副国务卿、白宫副幕僚长;高盛资深国际顾问;小布什总统任期内出任美国贸易代表、世界银行行长。

希尔扎德(Faryar Shirzad)——小布什政府国家安全委员会成员、总统国际经济事务特别助理、国际经济事务国家安全顾问;高盛副总裁。

萨默斯(Larry Summers)——奥巴马总统白宫国家经济委员会主任、财长;高盛和JP摩根等多家机构主题发言人、D.E Shaw等对冲基金顾问。

帕特森(Mark Patterson)——高盛首席游说官;奥巴马政府财政部办公室主任。

詹斯勒(Gary Gensler)——高盛金融资深合伙人;美国商品期货交易委员会主席。

杜德利(William Dudley)——高盛首席经济学家、常务董事、合伙人;纽约联储主席。

博尔滕(Josh Bolten)——高盛法律及政府事务部门主管;小布什政府白宫幕僚长、管理与预算办公室主任、白宫政策副主任、2000年小布什大选政策主管。

弗里德曼(Steve Friedman)——高盛董事长;纽约联储主席。

斯蒂尔(Robert Steel)——高盛副董事长;小布什政府财政部部长助理。

吕贝克(Theo Lubke)——纽约联储主席;高盛首席监管改革官。

卡什卡利(Neel Kashkari)——高盛副总裁;财长保尔森特别助理;金融稳定办公室主任,参与“不良资产处置计划”制定;PIMCO常务董事。

科尔津(Jon Corzine)——高盛首席执行官;参议员、新泽西州州长;明富环球首席执行官。

伊曼纽尔(Rahm Emanuel)——高盛合伙人;克林顿总统政治事务助理、政策和策略资深顾问,众议员,奥巴马总统幕僚长,芝加哥市长。

霍马茨(Robert Hormats)——高盛(国际)副董事长;奥巴马政府经济增长、能源和环境事务副国务卿。

默菲(Philip Murphy)——高盛(亚洲)总裁、资深董事;美国驻德大使。

克雷格(Gregory Craig)——奥巴马政府白宫法律顾问;高盛证监会诉讼首席辩护律师。

法雷尔(Diana Farrell)——高盛分析师;奥巴马政府国家经济委员会副主任、总统经济政策副助理。

斯托奇(Adam Storch)——高盛商业情讯副总裁;证监会执行部门运营官。

沙阿(Sonal R. Shah)——财政部资深顾问;高盛环境政策副总裁;奥巴马政府白宫社会创新与公民参与办公室主任。

千夫所指

甚至,高盛触角所及,已跨越大西洋:欧央行行长德拉吉(Mario Draghi)做过高盛(欧洲)副总裁,意大利前总理蒙蒂(Mario Monti)做过高盛国际顾问,而曾任加拿大央行行长、现任英国央行行长的卡尼(Mark Carney)曾在高盛效力十多年。2011年,德拉吉和蒙蒂双双上位的时候,英国《独立报》曾做过《高盛:欧洲新主人》的专题报道。

欧央行行长德拉吉,他相当于是19个欧元区国家央行的总舵主。

英央行行长卡尼,此前他是另一个G7国家加拿大的央行行长。

正是:天下风云出华府,华府风云出高盛。

一家华尔街投资银行居然有如此之多的“毕业生”出任高官,又有如此之多华盛顿“毕业生”投入他们旗下,而且这些人在华盛顿的岗位又大多集中在与高盛关系极密切的经济和金融领域,这就很难让人不产生各种联想,担心其间的利益冲突了。

美国批评家华伦(Christopher Whalen)干脆说,高盛就是“一家披着投资银行皮的政治机构,和政府最高层坐在一起谈笑风生”。

比如,2008年后经济危机及救援时期,就是高盛频频成为千夫所指的一段日子。好比饥荒年代,别人都面有菜色,独独你满面红光,而且你家里还有人在粮库工作,你说没事,谁信?

占领华尔街运动期间,高盛CEO布兰克梵的画像成为抗议者怒火的发泄对象。高盛一直被美国左派人士视为华尔街罪恶的渊薮。

瓜田李下

当年五大投行,美林破产后被美国银行收购,贝尔斯登破产后被摩根士丹利收购,花旗被迫拆分,唯独高盛与大摩元气未曾大伤,即便大摩,在业绩和股价等方面的表现也无法与高盛相提并论。

回到当初,2008年危机爆发时,美国政府无所动作,坐视雷曼兄弟高盛崩溃,但短短几天后便做出全力救援美国国际集团(AIG)的决定。对此,官方解释是,市场已对雷曼兄弟的破产做了一定准备,但AIG的问题太复杂,牵涉面太广,一旦局面无可挽回,对美国和全球市场的影响将要严重得多。

不过,还是有怀疑者认为,这主要是因为高盛与AIG之间有太多交易,一旦AIG破产,高盛将面临惨重损失,而当时的财长保尔森正是高盛CEO出身。甚至,有中国阴谋论者事后收集各种蛛丝马迹,经过层层推断,得出更令人“大吃一惊”的结论:美国政府和华尔街是有意联手“谋杀”雷曼兄弟,以达到“隔自己肚皮打牛”,损害欧洲和中国利益的目的。

保尔森与总统布什在一起。面对雷曼等研发的“大规模金融杀伤武器”引发的金融危机,布什用华尔街老狐狸保尔森来救火是众望所归。

可是,不管怎样,高盛从AIG救援行动中获得数十亿美元好处,这总是无可争议的事实——尽管获得好处的,并不止他们一家。

利益冲突

还有,救援行动展开时,财长是前高盛CEO保尔森,而他指定来监督不良资产处置计划(TARP)资金使用情况的卡什卡利则是高盛前副总裁。保尔森的后任盖特纳,也是靠着一个高盛人圈子的能量来帮助自己展开工作的——这也是事实。

高盛的前高管们直接管理金融救援行动,而高盛自己则直接接受不良资产处置计划的资金,这自然会引发利益冲突的担忧。无论是欣赏者还是批评者都承认,高盛影响力与日俱增,而高盛利益与美国的国家利益,并不能总是重合的。

被誉为超人的保尔森。面对山呼海啸的金融危机,美国人把希望寄托在他的身上。保尔森曾回忆,多次夜不能寐,唯恐在钱场而不是战场上耻辱地输掉美国200多年国运。

总之,在美国政界和民间,对高盛为代表的华尔街与华盛顿之间的“旋转门”的存在已高度敏感,而一些事情似乎也证明了他们的担心。

2014年底,高盛开除两名雇员,因为两人在高盛内部泄露纽约联储监管其他银行的保密文件。两位员工之一班赛尔(Rohit Bansal)此前任职于纽约联储,负责针对特定银行的监管工作。高盛雇用他之后,又让他担任原先监管的那些银行的顾问。

过犹不及

2013年,奥巴马提名怀特(Mary Jo White)担任证监会主席时,《纽约客》曾揶揄说:“一再赌咒发誓要镇压华尔街不当行为的总统先生居然选一个过去十年大多数时间内都在保护大银行家们的人来充任自己的顶级金融警察,这真是有点怪异。”说这话的原因是怀特此前几年内一直为华尔街的大公司提供法律服务,做他们的律师。可是,实际上,在做律师之前,她曾是纽约南区第一任女联邦检察官,主持过对黑手党头目和九一一恐怖分子的起诉工作,在那里效力十年,获得了很高评价。

2015年初,奥巴马提名魏斯(Antonio Weiss)为财政部副部长,竟然遭到国会内“自己人”:民主党议员的联合抵制。最终,判断自己很难获得参院批准的魏斯主动要求奥巴马撤回提名。魏斯是瑞德投资银行家,民主党议员们反对这一提名的理由就是他与华尔街瓜葛太深。

甚至,全美最大的一些工会也向华尔街金融机构施加压力,要求他们停止为进入政府的员工兑现延期股票奖励。正常情况下,延期股票奖励是在退休时兑现,而如果跳槽到另外一家私营公司,人们通常会失去这种奖励。可是,政府的薪酬微薄,要银行家们为一个“为人民服务”的机会,无端遭受如此巨大的损失,似乎也有点不合情理。

这些反弹不能说背后没有合理的逻辑,但确实有些过头的嫌疑。

各有各理

反过来,高盛也有自己的抱怨。他们说有那么多“毕业生”在华盛顿掌握大权其实并不是幸福的事情,有时候反而让公司利益受损。他们说,这不但给他们招来了许多原本不应该的批评,而且反而使得他们失去了收购贝尔斯登和华盛顿互惠的机会,只能坐视这全美第五大投行和第一代储贷合作社被贱卖给摩根士丹利。

他们还强调,其实前高盛人影响力巨大的政府机构也在全力避免给公众留下有黑幕的印象,以至于公司高管们要去见财长保尔森的时候,总要有财政部法律顾问同时出席。

归根结底,“旋转门”现象与中国人熟悉的官商勾结或权钱交易完全不是一回事,美国社会的主流意见从来也不是一棒子打死,真正诉求其实是希望有更严格规定,更高的透明度,来杜绝利益冲突发生的可能性。比如美国国会跨党派的金融危机调查委员会认定,政府对金融危机应承担的责任是在于“法规和监管的广泛失败”,而不是在于让华尔街的人来到华盛顿。

事实上,沿着“旋转门”从华尔街来到华盛顿的人,很多也得到了较高评价,比如前面名单中的美国商品期货交易委员会主席詹斯勒就是一例。更重要的是,他们是真正的专家。有的人拥有丰富的实践经验,就像前面提到的老肯尼迪“狐狸看鸡”,就是最好的例子,还有很多人则是颇有造诣的学者,比如萨默斯就是大师级的经济学家。

归根结底,还是要说说高盛人、华尔街人和美国牛人为什么要“做官”。

崇高召唤

在美国,所谓做官虽然也是好事,但能带来的利益没有中国人想象的那么大。如果只懂得“喻于利”的逻辑,就无法解释亿万富翁布隆伯格(Michael Bloomberg)为什么暂时放下自己彭博社的新闻帝国,去纽约做了整整12年市长。对此,布隆伯格的一位先商后官的前辈已有一个很好的解释:“公职是公民权的最高形态。”这个人就是高盛前掌门人温伯格。

温伯格(Sidney Weinberg)在高盛从最基层一路走到最高层,1930年开始以合伙人身份与创始人后裔共同管理公司,被《纽约时报》称为“华尔街先生”。他在第一次世界大战中曾服役于海军,而功成名就之后,依然对效力国家非常热心,在罗斯福总统1932年竞选时就为后者提供强有力支持,后来又积极帮助推行新政。

高盛元老温伯格。美国梦的代表人物,他与高盛现任CEO布兰克梵都是从最底层奋斗到金字塔尖的典型。他在肯尼迪总统说出“不要问国家能为你做什么,而应该问你能为国家做什么”之前就践行了这一名言。

第二次世界大战中,温伯格积极行动,请假暂离高盛为国效命。他宣称:“公职是公民权的最高形态。在和平时期,我永远不会为政府做任何事,但战争时期,我任何事都愿意做。”罗斯福委托他在战时生产委员会之下组织工业咨询委员会,后来又出任战时生产委员会主席助理。

高盛注重担任公职的传统就由此奠定,一代代高盛人都相信,他们在华尔街功成名就之后,就该去追随“更崇高召唤”。2005年,高盛年报曾这样写道:“高盛有着担任公职的悠久传统。许多曾经的高盛人后来都走上政府和非营利机构的重要位置,他们的成就是我们所有人的自豪。”

防微杜渐

可是,理想很丰满,不等于现实一样丰满,甚至,现实也可能是高度骨感的。

高盛人当中肯定有一些崇高的,但既然不是特殊材料制成的人,不那么崇高的肯定也不在少数。离开高盛后,与前老板的感情还在,而做的事情又恰恰是监管华尔街,因此一些人无意中便可能做出可以指摘的事,还有一些人更是纯粹从利益出发,上演了我们熟悉的那种“官商勾结”的桥段,这些也是不争的事实。

反过来,那些资历尚浅,还处于华盛顿历练阶段的人,也难保不会替自己打算,准备在告别公共部门后去华尔街找一份赚大钱的工作,因此便慷纳税人之慨,对潜在的老板施以小恩小惠,或是在已经去了华尔街后利用自己担任公职时的资源为新老板牟利,这种跨越红线的事情也不少见,比如前面提到的高盛开除两雇员事件。

怪物高盛图。一旦美国发生金融危机,人们常常将目标指向高盛。高盛的财报多次披露,一个季度常常每天都赚钱,无论是经济繁荣期还是哀鸿遍野时。

美国证监会就做出了明确规定,对工作人员离职后的行为进行约束。比如,他们不允许这些人去从事自己在证监会任职时分管领域内的工作。然而遗憾的是,诸如这种离职去向,包括离职等待期和各种保密要求等,原本应成为联邦政府“标配”的规矩,在很多机构还是没有树立起来。

双面高盛

阻力一部分是来自政府机构内部,这派意见强调,其实有意投奔华尔街的政府机构工作人员,反而会对未来老板更强硬,而不是友好,因为只有这样,才能让对方知道你姓甚名谁,觉得你专业。可是,人们却很难不怀疑这只是打算离职后去华尔街的人的托词,毕竟谁都不希望给自己预设枷锁。

但是,更大的阻力还是来自华尔街。毕竟,一个金融家有节操不难,难的是所有金融家都有节操,一家公司一阵子有节操容易,难的是这家公司永远都有节操。高盛终归是一家企业,在商言商,逐利是天性,只要有漏洞钻,谁愿意堵上呢?温伯格的故事当然很好,很“感动美国”,但温伯格在高盛也只有一个,在华尔街上的许多其他金融机构,更一个都没有。

既然华尔街不愿意,政府自然也就犹豫起来。奥巴马曾将华尔街金融家们蔑称为“肥猫”,信誓旦旦要对他们采取行动,但到今天也一直是雷声大雨点小。而且,他身边一样是高盛人成群——其实,只要你知道他2008年竞选总统时,高盛员工选战捐款总计98万多美元,超过任何其他企业,也就不会感到奇怪了。

归根结底,请华尔街的真正专家来华盛顿管理经济,这种“异花授粉”的做法逻辑上肯定是完美的,总比让一群行政官员四处去“外行领导内行”,至多偶尔请华尔街人士开开装门面的座谈会要好。关键在于,必须有相应法规和政策配合,不然,神一样的逻辑就难保不会遭遇猪一样的现实。

暂无评论内容