近两年,散户最擅长的“追涨杀跌”开始蔓延到对冲基金。

本文来自:Wind资讯

对冲基金一直被认为是全市场最专业的投资群体之一,所以其管理费用相比普通主动管理基金或者指数基因要高出许多,但是近两年散户最擅长的“追涨杀跌”开始蔓延到对冲基金。

散户害怕错过行情,所以喜欢在大幅上涨之后开始追,从统计的数据看,现在美国散户加杠杆、上期权、all in全都用上了。然而,可怕的是这种“风偏”也感染了对冲基金经理,他们现在也是“全力以赴”。

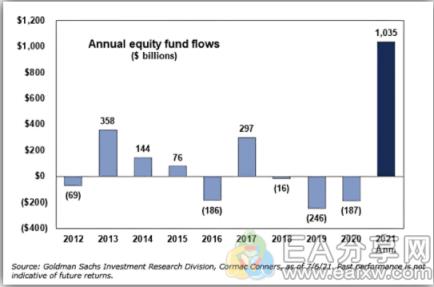

从统计数据看,08年金融危机之后,今年上半年股票基金净流入创记录新高。具体来看,这其中很大一部分资金来自美国之外的投资者,因为他们对美国经济复苏的信心以及美股这几年大涨的表现让他们重金押注。

考虑到美联储每月1200亿美元的QE规模,追涨也就不足为奇了!

著名的基金经理John Hussman很早就对QE的影响阐述过:

“量化宽松对市场最大的影响是心理因素,只要投资者倾向于投机,他们就会将零利率现金视为劣质资产,所以会追逐任何可能产生高收益的资产,在这一过程,估值并不重要,因为投资者已经自己在心里排除了资产价格下跌的可能。”

换言之,QE传递的不是金融信息而是一种心理安慰,因此改变美联储货币政策有效性的唯一因素是投资者心里。

职业经理人面对业绩压力,不得不加入这场资产狂欢。根据监控数据,对冲基金现在的杠杆率已经是历史最高了。但是业绩又逼迫他们一再追高,根据华尔街日报消息,摩根士丹利和高盛客户报告显示,今年上半年根据基本面选股的基金经理阿尔法为负值。今年美股市场在价值和成长之间迅速切换,这使得基金经理很难找到平衡点。

目前对冲基金股票净多头的敞口为40%。自2003年后,当净多头风险敞口低于零时,标普500指数年化回报率为15.2%,高于25%时标普500回报率只有1.4%。

美股已经连续十几年没有出现超过5%以上的回调,所以,当回撤真正来临时一定会比想象的更惨烈,因为现在市场除了“自满”没有其他情绪。毕竟牛市在绝望中诞生,在犹豫中成长,在亢奋中灭亡。

本文源自网络,版权归第三方作者所有,相关授权事宜请联系原作者,若有侵权请及时联系删除。文中观点均来自原作者,不代表本站观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

暂无评论内容