日本政府养老投资基金正以创纪录的速度削减其投资组合中美债的权重。

本文来源于财联社

日本政府养老投资基金(Japanese Government Pension Investment Fund,GPIF)是全球最大养老基金,它正以创纪录的速度削减其投资组合中美债的权重。

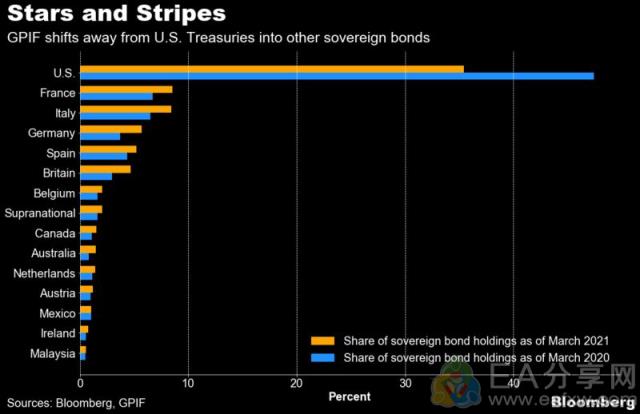

据彭博数据统计,截至今年3月30日,GPIF在过去的一年将美国国债和票据占其海外债券的比例从此前的47%降至35%。

据美国财政部数据,截至4月1日,日本投资者在这一财年总共净抛售240亿美元的美国国债。在过去的12个月中,他们共抛售了350亿美元,是三年来最多的。

事实上,GPIF已经进行一年多的新投资计划,减少对日本政府债券的依赖。同时它们已将投资重心转向回报率更高的股票和海外债券。

据分析显示,这一转变主要是通过增持欧洲主权债券,而不是在下跌的市场中出售美国国债。在上个财年,GPIF对法国、意大利、德国和英国债券的配置均至少增加了1.7个百分点,其购买这些证券的总额达5.72万亿日元(520亿美元)。

尽管GPIF对其投资组合的年度变动鲜有评论,但鉴于其总规模约1.7万亿美元,即便是很小的调整也会对全球市场产生影响。一些分析师认为,由于美债长期表现不佳,这家养老金巨头可能寻求削减美国国债。

其他人则表示,这可能是偶然的,因为该公司正通过调整全球指数的权重来降低风险。

GPIF截至上一财年的海外债务回报率为7.1%,而富时罗素世界政府债券指数(剔除日本)同期回报则为5.4%,这也是近四年来其相对于基准股指最为强劲的表现。

值得一提的是,虽然美债的权重是有所下降,但在扣除汇率波动及债券回报的影响后,GPIF在上一财年仍增持了价值约1.1万亿日元的美国国债,这使美债总持有量达到约17.5万亿日元。

本文源自网络,版权归第三方作者所有,相关授权事宜请联系原作者,若有侵权请及时联系删除。文中观点均来自原作者,不代表本站观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

暂无评论内容