美国债务上限僵局之下,避险货币日元可能跑赢其他资产。

本文来源于新浪财经

华尔街策略师们开始意识到,金融市场对最近的美国债务上限僵局可能过于乐观了,他们警告未来市场可能因此动荡。

富国银行策略师称:

“国库券风险溢价可能升高。如果债务僵局拖到临近政府现金告罄的最后期限时还不能得到解决,避险货币日元可能跑赢其他资产。”

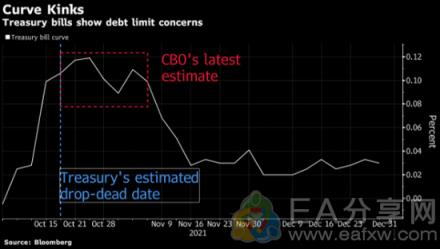

美国财政部长珍妮特·耶伦此前透露联邦政府可能在10月18日用光现金。富国银行称:

“10月18日到期的国库券风险溢价目前为10-12个基点,10月21日和26日到期的国库券风险溢价最高在13个基点左右,该行预测将逼近20个基点。”

富国银行策略师Zachary Griffiths和Erik Nelson周二在报告中写道,投资者低估了债务上限的影响,僵局可能让市场陷入2011年那样的动荡。

2011年的债务上限问题导致当年标普将美国评级从AAA下调,长期美国国债收益率和美国股市跌势扩大,欧债危机也对市场产生了一定影响。

富国银行怀疑是否会有一家评级公司下调美国评级,但惠誉上周表示,即便是对国债以外的其他证券,如果财政部推迟兑付或违约,美国的AAA地位也可能受到威胁。

富国银行称,如果惠誉在债务上限得到解决前下调美国评级,那么10年期收益率将在一两天内下跌15至20个基点,2年期与10年期收益率之差会缩小10-15个基点。

富国银行分析师写道:

“日元可能会从任何市场动荡中受益,对日元有短期(不超过一个月) 敞口或有兴趣投资的客户应该为日元走强做好准备。”

加拿大皇家银行策略师Blake Gwinn周二表示:

“我还记得2011年和2013年的债务上限僵局,当时我在美联储工作 ,我一直说那是最糟糕的一次,现在我不得不承认如今的情况显然更严重。”

本文源自网络,版权归第三方作者所有,相关授权事宜请联系原作者,若有侵权请及时联系删除。文中观点均来自原作者,不代表本站观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

暂无评论内容