美国通胀飙升,韩国、印度等新兴市场出现债券抛售,有何风险?

尽管韩国和印度的债券市场通常在投资领域中毫不相关,但它们同样最容易受到当地新兴市场抛售的影响。在进口量方面,韩国作为技术出口国、印度作为服务和农业驱动型经济体,在很大程度上都受到能源价格上涨的影响。印度约85%的石油需要进口,而韩国几乎所有的石油需求都依赖于进口,导致韩国更容易受到能源价格的影响。

据外媒汇编的数据,韩国和印度的债券对美国通胀盈亏平衡率的敏感程度也高于其他国家的债券。除此之外,这两个脆弱的债券市场几乎没有共同之处。例如,印度10年期债券的收益率超过6%,韩国则为2.5%。

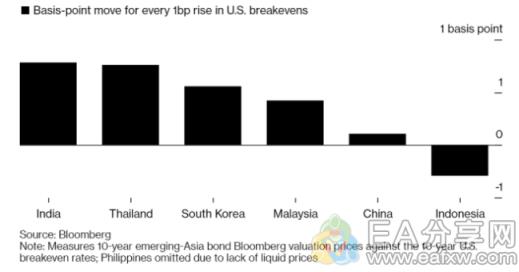

下图显示了亚洲新兴市场名义收益率对美国通胀预期的敏感程度。

债券面临的风险来自两个方面。瑞穗银行(Mizuho Bank Ltd.)驻新加坡的经济和策略主管维拉坦(Vishnu Varathan)认为,一是通过进口渠道渗透进来的实际国内通胀风险,二是新兴亚洲债券市场如何应对不断上升的美国国债收益率。

物价不断上升的压力已导致澳大利亚和新西兰债券市场本月大幅下挫,交易商愈加认为,根深蒂固的通胀将促使全球央行变得更加强硬。韩国央行(Bank of Korea)已经加息25个基点,而印度央行(Reserve Bank of India)本月表示将停止政府债券购买计划,被视为加息的前兆。

印度方面,通胀上升将刺激人们对债券市场的进一步强硬押注,5年期在岸隔夜指数掉期利率有望创下2月份以来的最大月度涨幅。

韩国方面,由于9月份的通货膨胀率超过预测值,导致债券价格暴跌,因此下周将公布的10月份通货膨胀率将受到密切关注。由于物价上涨已经连续6个月超过了韩国央行的目标值(2%),这是25日韩国央行做出政策决定之前的最后判断。掉期合约目前的定价是未来12个月加息逾100个基点。

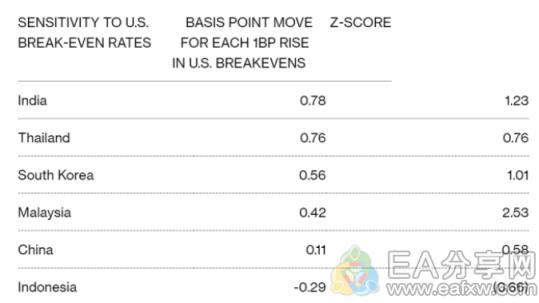

据外媒分析,根据2019年以来的五次波动计算,美国国债盈亏平衡通胀率每上升1个基点,印度10年期国债收益率就会上升0.78个基点,韩国10年期国债收益率会上升0.56个基点。泰国债券的敏感程度也很高,但通货膨胀指标一直保持在其央行的目标范围内。

下图显示了新兴市场债券收益率对美国盈亏平衡利率的敏感程度。

本文源自网络,版权归第三方作者所有,相关授权事宜请联系原作者,若有侵权请及时联系删除。文中观点均来自原作者,不代表本站观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

暂无评论内容