在未来某个时点,通胀压力会变得十分明显,并迫使央行更果断地收紧政策。

本文来源于财联社

供应链危机、能源危机已将全球主要经济体的通胀大幅推升,然而,当前局面还不是最糟糕的。

资管巨头骏利亨德森(Janus Henderson Investors)认为,真正的考验在明年,届时服务业的繁荣将推高劳动力成本,迫使各国央行更果断地收紧政策。

资管规模高达4260亿美元的骏利亨德森多元资产主管保罗•奥康纳(Paul O ‘Connor)近日表示,随着各经济体在2022年开放,消费者对服务业的需求回升,将令美国和其他地区本已十分紧张的劳动力市场更加吃紧。这意味着,哪怕当前商品通胀瓶颈缓解,能给市场带来的任何喘息,都将只是暂时的。

奥康纳表示:

“我们今年看到的商品瓶颈只是为明年重大事件作彩排,明年将迎来服务业的繁荣,相关定价压力和政策压力也将随着而来,这可能会给央行带来更多麻烦。”

因此,奥康纳在其投资组合中继续减持政府债券和投资级债券,并对股市持中立态度。他近日接受采访时表示,即使有强劲的增长预期,如果服务业推动利率重新定价,可能会对股市造成“连带损伤”。

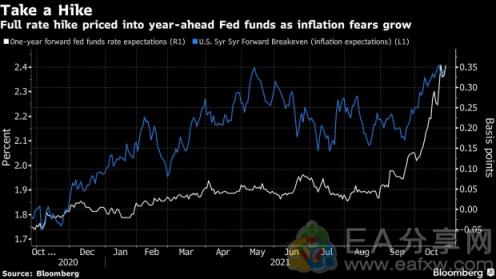

持续通胀的威胁仍然是投资者的热门话题,从方舟投资的凯西•伍德、特斯拉的马斯克,再到美国前财长拉里•萨默斯(Larry Summers),本周都在讨论这个话题。尽管部分人认同美联储的观点,即物价上涨将是暂时的,但越来越多的交易员正提前押注加息。

通胀预期冲击了债券市场,债券指数——彭博全球总回报指数(Bloomberg Global Aggregate Total Return Index)今年下跌了4%以上。

奥康纳表示,风险在于,在未来某个时点,通胀压力会变得十分明显,并迫使央行更果断地收紧政策,这对风险资产来说是个更大问题。他表示:

“全球范围内的利率重新定价尚未完成,当前瓶颈已将央行推入货币紧缩的第一阶段,随着明年服务业复苏,同样方向上(货币收紧方向)将面临更大压力。”

本文源自网络,版权归第三方作者所有,相关授权事宜请联系原作者,若有侵权请及时联系删除。文中观点均来自原作者,不代表本站观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

暂无评论内容