交易品种千千万,哪个才是你的偏爱,你了解它吗?其实,每一个品种都拥有这一个规律……

你有偏爱的交易品种吗?在交易某一特定品种3个月、半年、1年、3年甚至更久之后,你摸清楚它们独特的品性和规律了吗?

其实,每一个交易品种都有自己的行情特点和规律。

“市场上交易品种千千万万,犹如世间千千万万的美人,有着千千万万种性格,在交易员看来是情人眼里出西施,各有各的风情。有的调皮任性,反复无常,如黄金、镑美;有的冷血无情,杀人诛心,如原油、比特币;有的飘忽万变,捉摸不定,如各大股指。

面对一个交易品种,我们需要不断观察试探、接触交流、思考总结,才能了解它价格波动的幅度与力度、回调与反转的表现、对新闻数据的反应大小等等特质,从而选择合适的交易策略。”

而在众多规律特性中,有一种规律最为普遍、最为固定但也最容易被交易者忽略,那便是——季节性规律。只要你愿意去总结,你会发现,几乎所有的品种都拥有特定的季节性规律,只是有的规律强一些,比如商品,有的弱一些,比如外汇。下面就带领大家来领略不同交易品种的季节性规律。

黄金

在所有的交易品种中,商品的季节性规律应该是最明显的了。

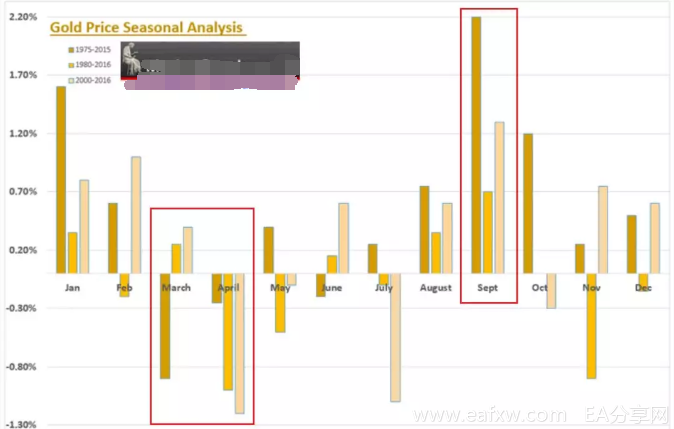

其中黄金的季节性走势就特别明显。自1975年以来的统计数据显示,总体来看,3月是黄金最糟糕的月份,其次便是4月份,9月则是黄金表现最佳的月份。

在刚刚过去的一季度中,黄金的走势也刚好符合其季节性规律:金价在1月大涨3.19%,2月一度飙至1349.8美元/盎司高点后开始回落,并在3月直接收跌。

白银

白银作为一种商品,其价格走势受实物消费的季节性规律影响也特别大。一般而言,白银的消费旺季大致分布在每年年末与年初中国春节前后,而淡季则大致分布在第二和第三季度。

而仔细观察下图,也可发现白银走势呈现比较明显的季节性规律。从全年来看,银价有两波上涨过程。第一波上涨直接从1月开始,延续上一年的趋势上涨。第一个上涨波段结束后,会出现4~5个月的向下或横向的调整过程,而这个过程基本上都是分布在6月前后。然后在8~10月,就会启动第二轮上涨主波段,一直持续到年末。

对于中长线投资者来说,掌握了这种规律,那么思路就变得非常清晰,不会被短期的一些消息面或随机波动影响总体思路。只要每年避开回调的4~5个月时间,其余时间可以简单地保持多头思路。

原油

原油一年中有两个旺季,分别是每年12月中旬至次年3月底的冬季用油旺季,以及每年5月底到9月中的传统夏季用油旺季,3月底到5月底则为两个旺季间的小淡季,传统淡季则是在每年的9月中到12月中。

农产品期货

农产品期货通常也会呈现出特定的季节性规律,因为农产品的供应主要取决于收成、种植、天气条件和运输系统,需求则受到周期性消费、出口模式和饲料需求的影响。

比如玉米主要有三个周期:第一个从春末到仲夏,第二个从仲夏到秋收,第三个便是收成之后的阶段。秋收造成的供应增加通常会使玉米价格持续走低,最终降至年内最低点,但收成季节过后,玉米价格将会迎来反弹,其中10月的整体涨势是最高的,但随后通常在2月之后走势疲弱。

外汇

由于商品价格收供需关系影响较大,交易员或多或少都能注意到其走势的一些规律,真正容易被忽略的是外汇的季节性规律。

由于在货币交易中占比超过85%,美元一直以来都是汇率波动的主要驱动因素。交易员一般会使用基本面或技术面分析或两者结合来分析美元的未来走势。但值得注意的是,美元兑各种货币的表现也会因月份不同而展现出不同的走势,这些也是最容易被忽略的。

从1999年到2018年的数据统计显示,每年的10月美元/日元在月末上涨的概率是68%。此外,由于8月日元大概率会走强,美元/日元在7月录得的涨幅会在8月被抵消。

虽然目前没有特定原因解释这一现象,但这相对而言是一个大概率事件,若交易员注意到这一规律,之后在10月交易美元/日元时便能够谨慎一些,避免在10月长期持有美元/日元空单。

此外,美元/加元的走势在10月和11月两个月份有63%的概率会上涨,平均涨幅均为0.5%。

以上便是商品外汇品种中比较明显的季节性规律了。很多人可能会说,季节性规律似乎并没有什么用处,谁能保证之前多次出现这次就一定也是这样呢?

确实,季节性规律很多时候并不能完全决定交易品种的未来走势,但是当一个品种没有强烈趋势或任何其他强烈迹象时,季节性规律便特别有用了。

它是一项特别重要的确认工具。当许多技术指标短期内都指向相同的价格走势,并且季节性规律也证实了这一点,那么这或许是一个很好的买入机会。如果技术指标对某一趋势的支持并不明显,而此刻季节性规律指向完全不同的反向,在这种情况下,投资者或许可以考虑放弃这一交易。

正如上文所说,季节性规律其实只是交易品种其中一项比较好把握的一项特性,我们去探索季节性规律的最终目的是进一步了解我们要交易的品种,制定更为合理的交易策略。

暂无评论内容