收益的逆转反映了近年来两种投资方法之间的轮替,这一转变引起了整个市场的关注。

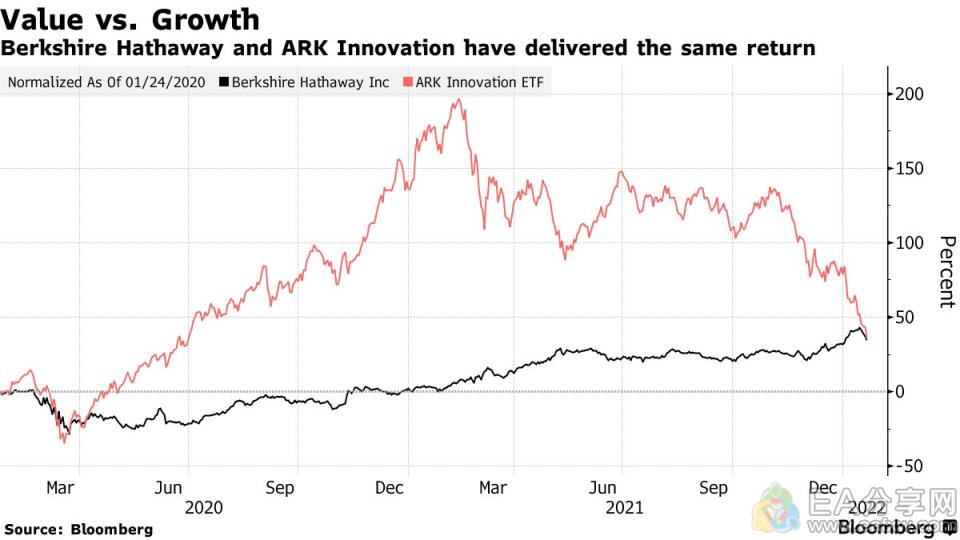

伍德旗下的ARK Innovation ETF和巴菲特旗下的伯克希尔哈撒韦公司,在过去24个月中的回报率都在35%左右,但由于这两位“股神”的投资方式截然不同,其收益的变化也有着天壤之别。

伍德以“成长型”的投资风格为主,更积极地押注高增长、有颠覆性的公司。ARK Innovation ETF在2020年击败了大多数竞争对手,从2014年创立至今,该基金的涨幅曾一度超过600%,总资产在去年年初曾达到610亿美元的峰值。

ARK基金持股的主要公司包括特斯拉、Zoom和Coinbase。从2020年1月至2021年2月,由于投资者纷纷涌入疫情相关股和科技股,该基金的价格上涨了近200%。

但在近几个月,随着债券收益率持续飙升,以及市场预期美联储将采取更为鹰派的紧缩政策,科技股遭到了沉重的打击。

而另一边,这些对伍德来说不利的因素却成为巴菲特的垫脚石。巴菲特以“价值型”的投资风格为主。他更倾向于成熟、有盈利性的公司。虽然巴菲特旗下的伯克希尔哈撒韦的收益曲线没有伍德那样的耀眼。但在今年1月初至今,伯克希尔哈撒韦的股价上涨约2%,方舟最大的ETF下跌了24%。从2021年初到上周五收盘,ARKK已经下跌了43%,而伯克希尔哈撒韦上涨了34%。

去年11月提交给SEC的文件显示,截至去年三季度,科技巨头苹果公司仍是伯克希尔哈撒韦的第一大重仓股(占其投资组合的比例超42%),日用消费品巨头可口可乐公司和卡夫亨氏公司也是其重仓股。另外,对美国银行的大量持仓也给巴菲特带来了收益,因为在利率即将上调之际,银行股重新获得了支持。

收益的逆转反映了近年来两种投资方法之间的轮替,这一转变引起了整个市场的关注。

成长型投资者寻找的是那些可能没有盈利、但正在迅速扩张的公司,这通常出现在科技等热门行业。

价值型投资者则对价格更为敏感,经常在陈旧或衰败的行业里寻找廉价股——例如最近的能源业和银行业。

有分析师表示,经济增长前景的改善,以及各国央行在美联储的带领下纷纷转鹰,是促使投资者从成长型转向价值型的主要因素。通常,经济增长强劲和高利率的环境,更有利于价值型股票而不利于成长型股票。

在美国银行1月份的调查中,认为价值股的表现将持续超过成长股的基金经理超过半数。

摩根士丹利财富管理公司首席投资官Lisa Shalett在一份报告中表示:

“随着美联储转向收紧政策,利率将持续走高。这将成为2022年,价值股和成长股轮转的关键影响因素。”

本文源自网络,版权归第三方作者所有,相关授权事宜请联系原作者,若有侵权请及时联系删除。文中观点均来自原作者,不代表本站观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

暂无评论内容