债券收益率(Yield)显示的是,我们购买一个债券并持有到期可以拿到手的每年的回报率。

举例来说,2018年12月6日,美国10年期国债的到期收益率为2.87%。就是说,如果你在那天买入一个十年期国债,并且持有10年到2028年12月5日,那么在这10年里,你作为债券持有者能够获得每年2.87%的投资回报。

债券的到期期限不同,其到期收益率也会有所不同。

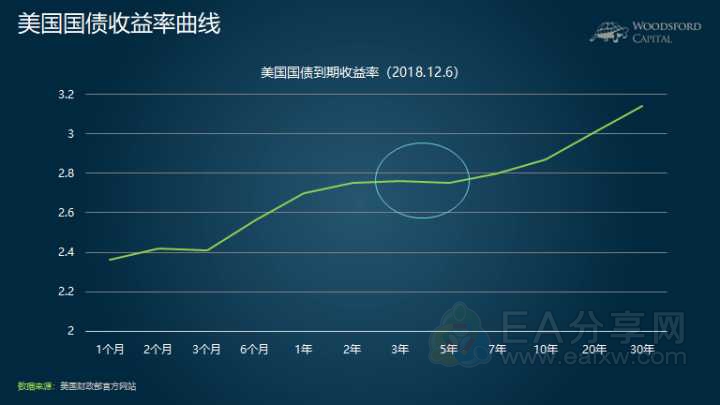

让我们看2018年12月6日不同期限的美国国债到期收益率。

如上图所示,1个月期的国债,到期收益率为2.36%(年化,下同);1年期的国债,到期收益率为2.7%。以此类推,一般情况下,国债的到期期限越长,到期收益率越高。

为什么期限越长的国债,到期收益率越高?这背后有很多种不同的解释。比较容易理解的解释是:购买一个月的国债意味着投资者的资金要被锁定一个月;而购买10年期的国债,则意味着投资者的资金需要被锁定10年。两相比较,显然大家都愿意购买1个月的国债,因为资金被锁定的时间更短,1个月后就能拿出来做各种其他用途了。为了吸引投资者购买10年期的国债,该国债需要向投资者提供更好的收益率,否则就没人愿意去购买长期的国债了。因此,10年期的国债到期收益率需要比1个月的国债到期收益率更高。

在金融里,这两者之间的差别叫做“流动性溢价”。也就是说,流动性越好的资产相对于流动性低的资产,应该有一个溢价。

我们把不同期限的国债到期收益率一字排开,就像上面这张图那样。这条曲线就叫做债券收益率曲线。

(二)什么是债券收益率曲线倒挂?

在大多数比较“正常”的情况下,期限越长的国债到期收益率越高。因此,债券收益率曲线应该从左往右呈现出一条从低到高的形状。

但是,在某些特殊时期,该曲线不服从上述规律,反而从左往右从高到低排开。这种情况就叫做债券收益率曲线倒挂。

我们还是看上面这张图。在3年期国债和5年期国债那里,你会发现一个比较反常的地方,即3年期国债的到期收益率(2.76%)反而比5年期国债的到期收益率(2.75%)更高。也就是说,3年期国债和5年期国债的到期收益率发生了倒挂。

当然,这里倒挂的程度非常轻。一来,这只发生在3年和5年期国债身上,并没有影响其他期限的国债;二来,3年和5年期国债的到期收益率十分接近,严格来讲只能算“趋平”,而非“倒挂”。

(三)债券收益率曲线倒挂意味着什么?

从历史上来看,债券收益率曲线倒挂是经济发生衰退的前兆之一。

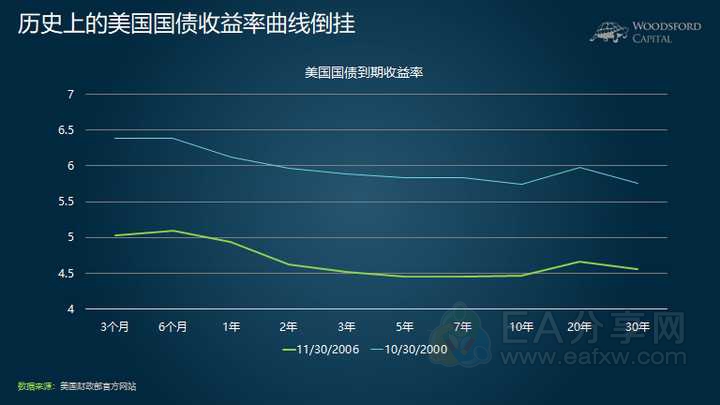

如上图显示,2000年下半年,美国国债到期收益率发生倒挂。2000年10月30日,3个月期的美国国债到期收益率为6.39%,而10年期的国债到期收益率为5.74%。也就是说,持有一个国债3个月的投资回报率比持有国债10年能够获得的投资回报还要来得高。2001年,美国经济陷入衰退。

2006年下半年,美国国债到期收益率曲线再次发生倒挂,3个月期国债的到期收益率比30年期的到期收益率还要高。2年后的2008年,美国经济陷入衰退。

那么,2000年和2006年为什么会发生收益率曲线倒挂呢?要详细分析这个问题的话,专门另写几篇文章都不够。通常的解释是2000年美国联邦政府有盈余,因此没有发行足够的长期债券,导致供不应求,收益率下降。而2006年,全球各国的过度储蓄拉低了长期债券的收益率。值得指出的是,不管是2000年还是2006年,当时的政府都没有预见到经济衰退的到来。因此从这方面来讲,债券市场确实更有先知先觉,比政府官员和经济学家更早预见到衰退的到来。

(四)这次的倒挂需要担心么?

那么这次倒挂和前两次是否一样,值不值得担心呢?

如果我们回顾历史上收益率曲线倒挂和经济衰退之间的关系,就会发现以下这个规律:10年期国债和3个月国债收益率之间的差别与经济增长/衰退的相关性最高。一般来讲,当3个月期国债到期收益率和10年期国债到期收益率发生倒挂后,在1年到1年半以后,就可能会发生经济衰退。

值得指出的是,研究显示,收益率曲线倒挂,至少要持续一个季度以上,才有统计学上的相关性意义。目前来看,3个月和10年期国债的收益率曲线倒挂还不够长,因此做出美国经济将会进入衰退的结论,显然为时过早。但是,如果该倒挂情况继续,并持续一个季度以上,那么广大投资者就要提高警惕,意识到经济衰退可能会到来的风险。

暂无评论内容