高盛表示,10年期美国实际利率每上升1%,往往会导致以美元计价的金价下跌10%。按照这一标准,2月份以来美国实际利率的上升应该使均衡金价下降了26%,这与金价从高峰到低谷22%的调整幅度大致相符。

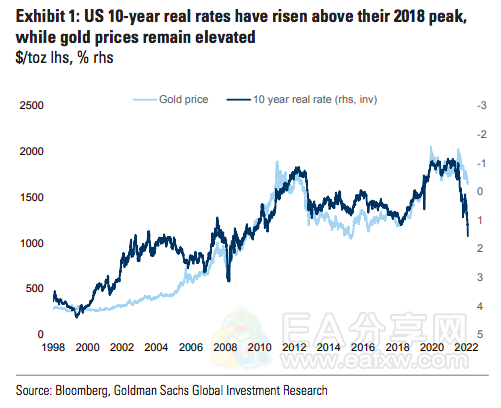

黄金价格与美国实际利率存在明显的负相关关系,当实际利率走高时,黄金价格往往下跌。这在金价今年以来的回调中也有所体现。

自3月份见顶以来,黄金价格已经下跌了20%,同期美国10年期名义收益率一度上升突破4%,美国10年期实际利率上升至1.6%,为2010年以来最高水平。

然而,尽管美国10年期实际利率高于2018年1.17%的峰值,但黄金目前的交易价格为1667美元/盎司,远高于2018年1200美元/盎司的低点。这就提出了一个问题:黄金的回调是否落后于实际利率的变化,下一步黄金会补跌吗?

对此,高盛分析师Mikhail Sprogis在9月28日的一份报告中,给出了否定的答案。

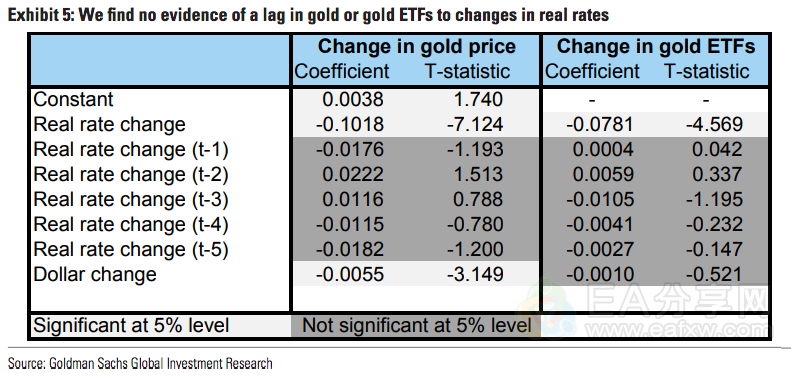

首先,高盛认为没有证据表明黄金对实际利率变动反应不足:

将黄金价格和黄金ETF的变化与实际利率的变化进行回归分析,我们没有发现定价滞后的显著证据。似乎黄金和黄金ETF是同时根据实际利率进行调整的。

此外,我们估计,在其他条件相同的情况下,10年期美国实际利率每上升1%,往往会导致以美元计价的金价下跌10%。按照这一标准,2月份以来美国实际利率的上升应该使均衡金价下降了26%,这与金价从高峰到低谷22%的调整幅度大致相符。

其次,高盛指出,黄金价格不仅取决于实际利率的变化,还取决于对增长的担忧:

在2013年和2018年,金价的底部都出现在美国10年期实际利率见顶之前。对于ETF而言,证据更加复杂,2013年ETF资金外流在实际利率见顶后持续了一段时间,而2018年这些资金外流在实际利率见顶前就停止了。

在我们看来,这两个时期的差异是由于不同的美国增长动态和对衰退的担忧......2013年,强劲的美国经济势头导致衰退概率下降,投资者从防御性资产转向风险资产。2018年底,美国经济增长趋弱,美国经济衰退的可能性大幅上升。结果,美国股市表现不佳,投资者纷纷转投黄金等防御性资产。

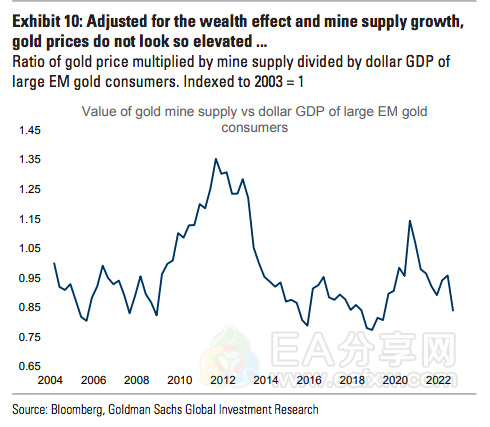

最后,高盛表示,黄金大部分需求来自于几个主要新兴市场的消费者。因此,如果要进行历史比较,价格需要根据这些新兴市场消费者的相对购买力进行调整,从这个角度来看,金价也不存在高估风险:

考虑到新兴市场美元购买力的增长(尽管美元走强,但名义购买力一直相当可观)和矿山供应的增加,金价看起来并没有那么高。

2018年的低点仍低于当前水平,但目前对衰退风险的共识评估也明显更高。这可能就是为什么在当前价格水平上,我们看到新兴市场消费者和央行在价格下跌时出手买入。

暂无评论内容