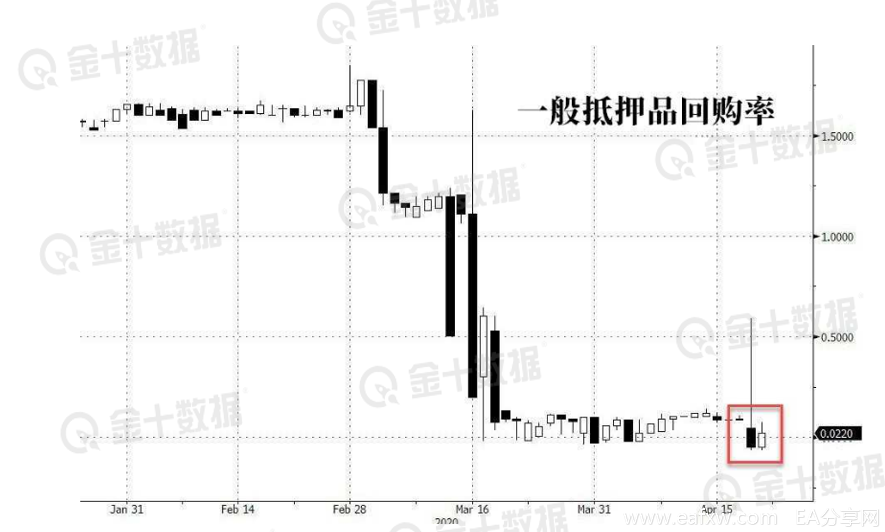

对于很多交易者来说,4月20日是历史性的一天。这一天,WTI 5月原油期货合约暴跌至-40美元。但不少投资者忽视在同一天发生的另一个灾难——一般抵押品回购利率暴跌至负值。要知道,对于整个金融市场来说,一般抵押品回购利率比油价更重要。

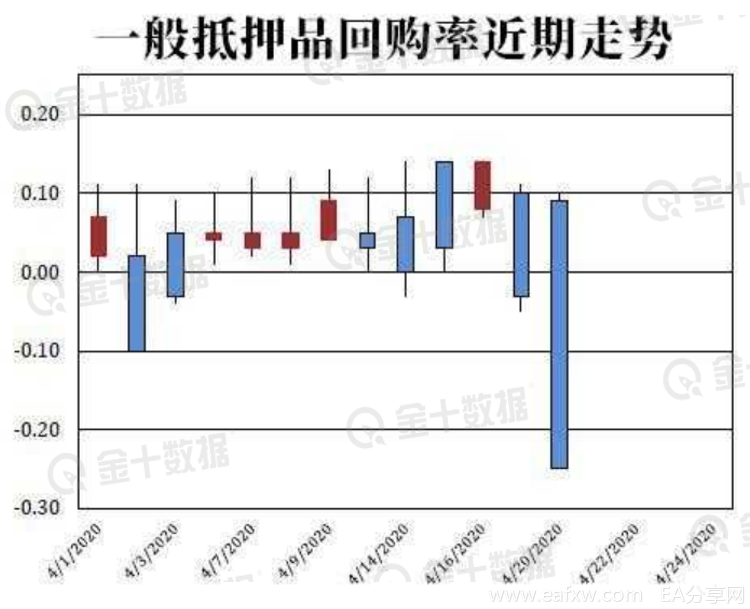

数据显示,一般抵押品回购利率在美国东部时间本周一上午开始持续下跌,并在当天下午跌至-0.25%。正如Curvature证券执行副总裁Scott Skyrm提到的那样:

“除非出现重大经济危机或季度末流动性异常,否则回购利率很少会变得如此之低。如今回购利率竟跌至负值,是否意味着新的危机已经出现呢?”

Scott Skyrm认为,股票投资者之所以没有察觉到这个问题,可能是因为有美联储在背后兜底。但需要注意的是,回购利率的下降意味着美联储在市场上提供的流动性正在减少。数据显示,美联储当前隔夜回购规模为310亿美元。

更重要的是,随着回购利率接近于0,货币基金将会把现金返还给美联储,原本处于旁观状态的私人资本将会在接下来的几天重回市场。Scott Skyrm对此表示:

“随着现金管理票据的发行,市场参与者可能会猜测:现在市场上有大量的短期票据可供投资者使用。然而,我们无法回答这些问题——量化宽松真的开始影响市场了吗?真的是量化宽松政策和投资者现金的增加导致一般抵押品回购利率下降吗?”

Scott Skyrm认为,量化宽松政策造成的货币超发才刚刚开始影响市场定价,一般抵押品回购利率的下降可能就是一个有力证据。

金融博客零对冲则指出,虽然目前来说,导致一般抵押品回购利率下跌至负值的原因依然不明确,但是回购领域的专家Zoltan Pozsar警告称,票据发行量的上升正在演化为下一个危机,而稳定短期票据市场的唯一方法,就是美联储开始对于收益率曲线进行控制。Zoltan Pozsar表示:

“美联储已经采取了很多措施稳定市场,但有一个措施鲍威尔一直不肯用,却可能很快就不得不用,那便是控制收益率曲线。简单来讲,将3个月期美债收益率与隔夜指数掉期(OIS)利率挂钩,是这个政策的关键。”

Zoltan Pozsar指出,隔夜利率目标区间和OIS曲线是美联储货币政策的基础所在。美联储所做的每一件事,都是根据这个区间内的曲线变化进行定价的,比如对隔夜利率目标区间顶部利率、准备金率以及OIS的调节等。

有华尔街评论家表示,美联储可能很快就会实施收益率曲线控制措施,金融博客零对冲对此表示:

“不少人都同意,由美联储掌控收益率曲线,是一个可以避免债券市场出现全新危机的有效措施。不过需要注意的是,尽管美联储有可能采取这个措施,但历史经验表明控制收益率曲线是有一定风险的,鲍威尔及其同僚需要再三斟酌,谨慎行事。”

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容