这次原油的史诗级暴跌中,有人暴亏,就肯定有人赚翻。除了数字上面可以看到的盈亏,其实这场市场暴动还对华尔街产生了不少更深层次的影响。

韭菜VS专业对冲基金

国内的中行原油宝穿仓事件已经为人熟知,而国外也不乏这样的事件。

美国最大的在线经纪商盈透证券(Interactive Brokers Group)周二在声明中承认,他们有部分客户在周一的油价暴跌中亏得很惨,根本无法承受其账户上的资产净值损失。因此,盈透证券不得不介入,支付了欠CME和ICE清算所的追加保证金,从而导致公司出现了高达8800万美元的临时性损失,而且这只是初步计算的损失。

盈透证券首席执行官托马斯•彼得菲(Thomas Peterffy)称,有客户持有5月WTI原油期货未平仓合约的15%,亏损的大多是“个人客户”。被问及是否认为整个行业会经历非常严重的痛楚时,彼得菲称:

“还有人承受着大约5亿美元的亏损,但我不知道他们会是谁。”

又如,在这场暴跌中声名大噪的全球最大原油ETF美国石油基金USO,它最近吸引了大量的新手散户入场抄底,仅仅上周流入USO的资金就超过16亿美元。但随着油价暴跌,USO已经四面楚歌,投资者疯狂抛售,USO也因此被指是暴跌的罪魁祸首。

而将散户们“摁在地上反复摩擦”的可能是以下这群专业投资者。

周一美油期货跌入负值后,外媒就列出了一批在这场危机中锋芒毕露的对冲基金。

韦斯特贝克资本管理(Westbeck Capital Management)

据知情人士,该公司的能源机会基金(Energy Opportunity Fund)周一上涨8%,3月上涨20.2%,今年第一季度上涨3.7%。去年该基金做空美国页岩油公司,获得了40%的收益。韦斯特贝克的创始合伙人威尔·史密斯(Will Smith)说:

“我们的策略是做空近月合约,做多远月合约,因此(WTI原油5月期货跌至负值)对基金来说是积极的一天。”

该基金已经焦点转向全球各地即将填满的库存,尤其是美国最大石油交易枢纽——俄克拉荷马州的库欣地区。

商业商品基金(Merchant Commodity Fund)

这家资产规模只有1.75亿美元的基金也得益于做空近月合约,也从周一的暴跌中大赚了一笔,该司的首席投资官Doug King称它今年增长了大约33.3%。

他说,近月价格和远月价格之间的差异需要扩大以覆盖更高昂的存储费用,例如在船和有轨电车上存储石油,因为便宜的油罐都已经被耗尽。驻伦敦的Doug King说:

“(周一)真是令人震惊。我想过会出现负油价,尤其是汽油,但我怎么会想到出现-40美元/桶这种如此极端的价格?显然有人持有很极端的仓位,而且不得不将其甩掉。毫无疑问,以后一切都会不一样了。”

他说,传统的供求关系被打破了,“生产需要立即停止,否则我们将没有存储空间”。

Arctic Blue Capital

总部位于伦敦的Arctic Blue是从事农产品、贵金属和能源投资的大宗商品交易顾问,截止周一该公司上涨了10%。首席投资官杜霍特(Jean-Jacques Duhot)表示,这得益于对黄金的看涨投资和对石油的做空押注。Arctic Blue的总资产为1.57亿美元。杜霍特称:

“目前唯一可以确定的是不确定性。(周一)是历史性的一天。这将对其他甚至不交易石油的市场和参与者产生心理影响。对于其他参与者来说,这就像洗冷水澡一样。”

Massar Capital Management

截至周二,纽约对冲基金Massar Capital Management LP月内上涨9.7%,年内上涨23.8%,有望录得成立以来表现最好的一个月。该基金的首席投资官Marwan Younes称:

“尽管油价可能再度跌入负值,但不可能再重演周一的动荡局面,“我们已经处于后期阶段,有可能已经在低点内交易了。”

另有数据显示,总部位于瑞士的GZC投资管理公司的旗舰基金GZC策略商品基金(GZC Strategic Commodities Fund)在前三个月上涨了10.2%。

专注于趋势跟踪的对冲基金经理大卫·戈顿(David Gorton)所管理的DG Partners宏观基金,年内涨了10%,主要得益于2020年做空石油。

而全球最大的原油对冲基金安杜兰资本(Andurand Capital)的回报更是惊人,其中安杜兰大宗商品基金(Andurand Commodities Fund)3月就上涨了63%,安杜兰大宗商品自由裁量增强基金(Andurand Commodities Discretionary Enhanced Fund)涨幅更达到152.9%,一季度它们的回报分别高达53.1%和122.2%。

目前不清楚创始人皮埃尔·安杜兰(Pierre Andurand)的看空押注是否持续到了4月,但他最近频频发表悲观看法。他本周二表示,原油目前是“危险的交易市场”,需要立即关闭。

油价暴跌之下的华尔街

不过,虽然赚到钱的对冲基金不少,但美国原油价格跌至负值也给华尔街都带来了冲击波。

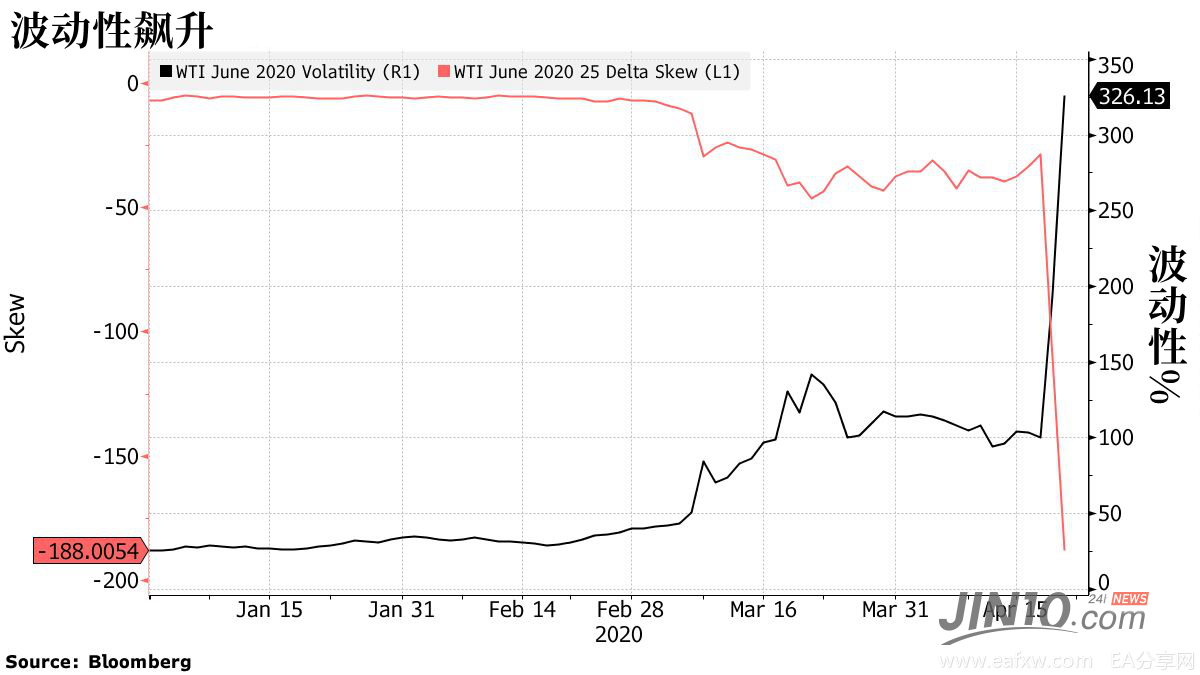

风险模型被打破

据外媒报道,华尔街的大型投行都在忙着重新计算他们投资组合的交易价值和风险。允许负油价的可能性会使一些头寸的风险提高,使一些银行和交易员遭受潜在的重大损失,并引发重新调整头寸的冲动,这些都加剧了市场的波动。

拥有超过二十年的石油交易经验的Matilda Capital Management创始人Richard Fullarton说:

“用于期货和掉期期权的标准定价模型无法应对负数。如果银行无法正确制定风险指标,这将是一个巨大的问题。”

尤其是看跌期权,银行通常将其卖给希望对冲价格大幅下跌的石油生产商。诸如著名的Black-Scholes模型之类的传统期权计价方法,都是在假设油价不能低于零的前提下运行的。

例如,如果一家银行卖出的看跌期权授予其客户以每桶20美元价格出售石油的权利,表明它将有信心该交易的损失不会超过每桶20美元。但现在必须放弃这个假设。油价的下跌现在可能是无限的,潜在的损失也不再有上限。

这对于参与了行业最大对冲交易——墨西哥年度主权对冲的银行和交易员而言,是令人头疼的事情,该国购买了亿万桶原油的看跌期权。

在期权市场,买卖差价已急剧扩大,这表明较少的交易商愿意承担额外的风险。

6月WTI 原油20美元看跌期权的买入价差在周二的多个时间点都接近3美元,而上周仅为15美分。几名交易员和经纪人表示,报价的买卖差价比正常价格高出许多倍。

两种交易策略急剧升温

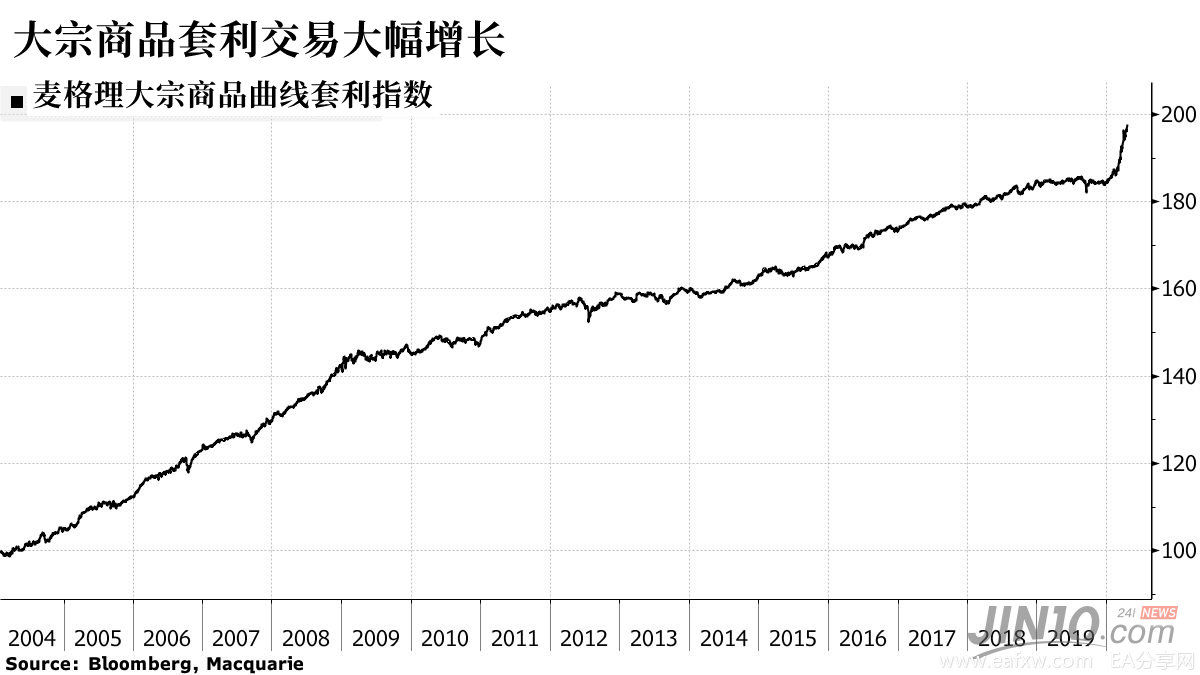

原油暴跌之下,也有人发现了一些受追捧的交易策略。一种原本静如死水的量化策略正急剧升温。

麦格理集团(Macquarie Group Ltd.)的指数显示,一种称为大宗商品曲线套利(commodity curve carry)的投资方式(做多长期期货合约、做空短期合约)已连续八周出现异常强劲的涨幅,至少已跃升至自2004年以来的最高水平。

周一,WTI 5月合约的史无前例崩盘加剧了“期货溢价”(升水),也就是较长期期货合约的交易价格高于近期期货。涵盖大多数商品的麦格理指数正在做空近月合约,做多远月合约,并进行了季节性调整。在其16年的历史中,最疯狂的月度波动约为2%。但仅在今年三月份,它就上涨了4%。

押注大宗商品曲线的形状曾经主要流行于传统大宗商品基金,但近年来在多资产和风险溢价型投资者中也越来越流行。

另外,押注日内价格趋势的大宗商品盘中动能策略(Intraday momentum strategies)也在当下的疯狂波动中获得了史上最高收益纪录。麦格理指数中追踪这一WTI交易的策略今年上涨了19%,上个季度是其15年历史中表现最好的一个季度。

不管怎么说,原油都是一种波动性高、结构复杂的交易标的。小散户们的对手是专业的投机者,尤其在市场波动巨大的情况下,要切记头脑发热,沦为韭菜被“连根拔起”。

经纪商开始限制原油交易

金十数据稍早前报道,为了防止这种惨案再次发生,多家经纪商已经限制了客户对最活跃的原油合约进行新的交易。

经纪公司INTL FCStone Financial Inc.的期货部门已通知账户总额少于500万美元的客户,不应对6月交割的Nymex WTI和ICE 布伦特原油合约进行任何新交易,同时还在积极审查对账户资金超过500万美元的客户的交易限制,并可能做出相应调整。

Marex Spectron也证实它在限制客户新增上述合约的头寸。

TradeStation Securities Inc.周一增加了新的预防措施,以限制客户在近月合约的敞口,客户可以平仓但不能增加头寸。

美国大型折扣券商TD Ameritrade告诉客户,它仅允许进行6月和7月美国原油期货合约以及所有美国原油期权合约的平仓交易。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容