4月20日,WTI原油期货5月合约跌至负值,虽然历史性的负油价仅仅只是昙花一现,但是它导致的一系列问题却在不断浮出水面。负油价到底引爆了多少“地雷”?金十为大家整理了一张表格:

下面再来看看具体情况。

原油宝穿仓或导致亏损逾90亿元

美原油期货跌入负值后,中行的原油宝是第一个被曝出穿仓的。4月21日是美原油05合约最后一个交易日,而中行原油宝4月20日展期,当天刚好碰上了历史上最低结算价-37.63美元/桶。

22日,中行确认WTI原油5月期货合约CME官方结算价-37.63美元/桶为有效价格,这意味着做多的中行客户不仅亏掉了所有的本金,最终还要倒贴一大笔钱给银行。

4月20日是“原油宝”美国原油产品当期结算日,约46%中行客户主动平仓离场,约54%中行客户移仓或到期轧差处理(既有做多客户,也有做空客户)。那原油宝事件到底造成了多大的损失呢?

据财新记者从权威渠道独家获悉,中行原油宝有6万余客户,按照协议结算价统计,6万余客户的保证金42亿元全部损失,最后还欠中行保证金逾58亿元。中行该产品多头头寸约在2.4万手到2.5万手,估计总体损失规模应不少于90亿元。

受原油宝事件影响,中行的股价本周累计下跌达4.19%,市值蒸发达440亿元。

原油基金成为“重灾区”

不管是国内还是国外,此次历史性的油价下跌导致一大批原油基金损失惨重,连这一领域最大的巨头也难逃一劫。

美国石油基金资产规模缩水逾20亿美元

在这次油价暴跌中,全球最大的原油ETF——美国石油基金(USO)也没能躲过一劫。

周二(4月21日),USO收跌25.07%,创历史新低,盘中最大跌幅接近40%,两度停牌。周三(4月22日)该基金价继续下跌收跌10.68%,报2.51美元。截至当地时间4月22日收盘,美国石油基金跌幅已经高达80.41%。

在油价暴跌下,USO不断调整仓位,增加远期合约的持仓。4月22日,USO向美国证监会递交8-K表,将原油期货投资比例再度调整为40%的6月合约,55%的7月合约,5%的8月合约。据彭博公布的数据,周五调整后,该基金持有的6月合约比例为20%,7月合约比例为40%,8月合约和9月合约均为20%。

上周,美国原油基金USO的资产达到了超过50亿美元的历史新高,经此大跌后,如今资产却已经不足30亿美元。

国内原油主题基金净值大幅缩水

在这次史诗级的油价暴跌之下,国内的油气类QDII产品收益均大幅下滑,已有原油主题基金巨亏近70%,还有多只产品亏损幅度在40%以上。

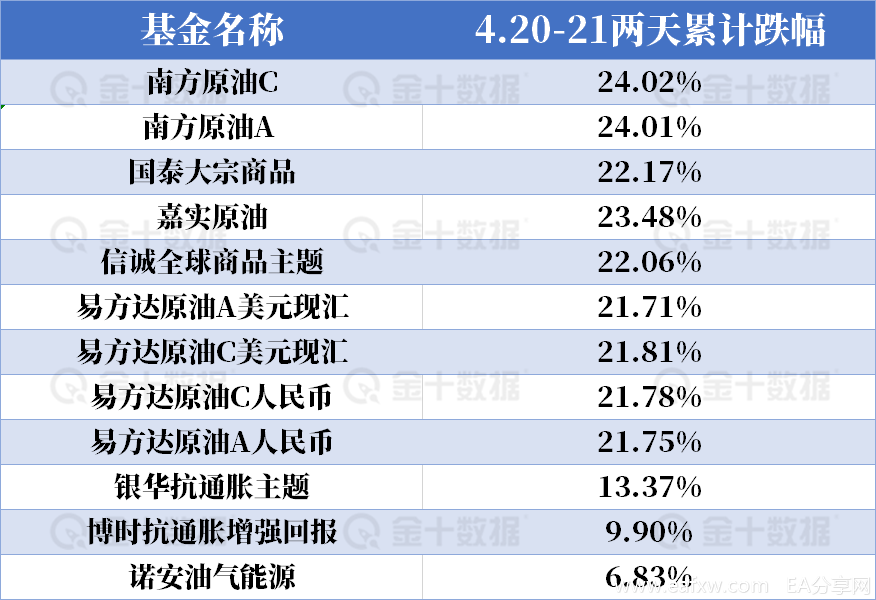

Wind数据显示,4月21日,多只油气类QDII跌幅达到了10%以上,其中南方原油A单日净值跌幅高达18.01%,两天暴跌超24%;国泰大宗商品下跌17.71%,嘉实原油、信诚全球商品主题跌幅分别为17.64%和17.51%,易方达原油A人民币也下跌近16%,银华抗通胀主题单日跌幅也在10%以上。

这些原油基金的净值更是大幅缩水。

截至4月22日,QDII基金跌幅榜中排在前面的几乎都是油气类QDII,而且跌幅都在30%以上。具体情况如下:

南方原油今年以来单位净值下跌66.29%;易方达原油A人民币、嘉实原油单位净值下滑幅度均在65%以上;信诚全球商品主题单位净值缩水近50%;诺安油气能源、华宝标普油气A人民币的单位净值均跌超40%。

国泰大宗商品以68.46%的跌幅排在榜首。也就是说,在不到5个月的时间里,该基金的单位净值就缩水了近70%,值得注意的是,从7年前该基金发行至今,国泰大宗商品的净值跌幅为84.2%,这足以说明负油价对其的冲击有多大。

三星集团旗下两款原油ETF巨亏

在香港挂牌上市的三星旗下两款原油ETF也遭遇巨亏。

首先来看三星标普高盛原油ER期货ETF(F三星原油期),在周一和周二的暴跌中,该基金也跌得很惨。4月21日,该ETF大跌14%,4月22日美原油06合约暴跌时,该ETF更是暴跌46%,净值直接腰斩。

4月22日当天,F三星原油期损失高达26.07亿港元。截至4月24日下午14:30,F三星原油期净值为1.9港元左右,该ETF净值损失达到了85%以上。

该基金在周二(4月21日)发布公告称,将出售持有的全部6月份原油期货合约,买入9月份的WTI期货合约。该基金还表示,在最坏的情况下,其净值可能会跌至零,这意味着买了这只基金的投资者很可能最后会血本无归。

而三星旗下的另一只原油ETF产品——未来资产标普原油期货增强型ER ETF,简称FGX原油,跌幅则相对较小,今年累计下跌了63.97%,不过其资产总规模相对要小很多,只有1.3亿港元。

除了上述原油ETF外,其他类似的产品也遭受重挫。

4月20日,全美第三大石油ETN决定下市。巴克莱银行(Barclays Bank PLC)对外宣布,将在2020年4月30日全面赎回iPath B系列标普高盛原油指数ETN(OIL.US),进行清算。4月21日,OIL基金收盘暴跌40.21%,收2.23美元,年初迄今已狂跌82.27%。

澳大利亚的BetaShares原油指数ETF今年累计下跌了83%;中国台湾一家跟踪原油的杠杆基金的资产在2020年缩水了75%,市值缩水86%,是亚洲同类基金中跌幅最大的。

盈透证券客户穿仓,巨亏6.22亿元

全球电子交易先驱、盈透证券也出现了客户穿仓行为。盈透证券公司表示,将被迫代表客户结清清算所的融资追缴保证金,暂定损失达8800万美元,折合人民币6.22亿元,这只是初步计算的损失。

盈透证券首席执行官托马斯•彼得菲(Thomas Peterffy)称,有客户持有5月WTI原油期货未平仓合约的15%,亏损的大多是个人客户。彼得菲表示,还有人承受着大约5亿美元的亏损。

香港也有两家期货公司出现穿仓,最后香港证监会就买卖原油期货及ETF作出劝诫。

印度版“原油宝”事件

印度也曝出类似“原油宝”的事件,周一(4月20日)在WTI原油5月期货合约价格跌至负值之后,印度多种商品交易所(MCX)最后以-2884卢比/桶(约合-37.63美元/桶)的价格进行平仓,这在当地也是前所未有的事情。一些损失惨重的经纪商直接向孟买高等法院起诉,对MCX的最后平仓价格提出质疑。

据悉,MCX拥有全印度94%以上的原油期货交易量,按照当天收盘时MCX仍持有11000手合约计算,该交易所当日共亏损41.8亿卢比,约合3.875亿人民币。

大亏之后,投资者该吸取哪些教训?

对于投资者自身来说,在做决策前应该多思考,不要试图去赚取超过自己认知之外的利润。美原油的这次移仓换月以及原油宝事件还暴露出一个问题,大部分交易者或者投资者其实对自己投资的产品并不了解,很多人甚至都不了解移仓换月的规则,以及自己购买的产品何时移仓。因此,这些人在事前很难留意到潜在的风险,往往出事了才“恍然大悟”。

因此,在投资之前,投资者一定要对自己投资的产品知根知底,光知道怎么买入和卖出是远远不够的,还要了解产品的设计规则,背后对标的是什么资产,以及一些潜在的风险点。

通过负油价引发的一系列亏损事件,投资者或许应该从中吸取以下教训:

1)永远不要急着抄底,这次很多人遭殃就是因为想抄底原油,结果却没想到原油地板价之下还有地狱;

2)不要参与自己看不懂的行情和投资品种,更不要试图赚取超出自己认知范围之外的利润;

3)在从未出现的极端行情面前,不要用以往的思维方式去做决策,这时候观望才是最安全、稳妥的方式。

本文内容由金十数据整理发布,仅代表原作者个人观点,不构成任何对您的投资建议。金十数据提醒您:投资有风险,入市需谨慎。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容