VIP新栏目:各领域大咖与实战交易员每周直播,助大家拓宽交易眼界,了解市场最新动向。

本期嘉宾:一德期货总经理助理、原中海油进出口公司首席经济师佘建跃。油市连日巨震,价格走向是个谜?他在周四晚直播给我们深度剖析了原油动荡背后的原因与接下来可能的走势。

错过的小伙伴,点击视频观看直播精华:

(点此观看所有直播精选回顾)

严峻的基本面态势

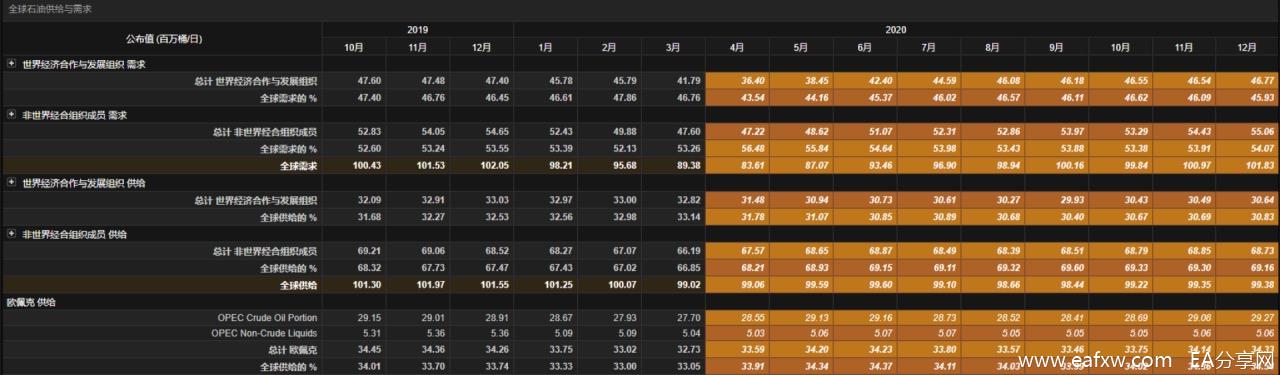

为了更加直观明了,佘老师给我们带来了他搜集的一些数据。从供给与需求表上看,美国如今降低了30%的原油需求,而从1月23日开始,中国的原油加工量也减少了30%。

据各能源机构估计,最严重的需求塌陷在4月份,全球在4月大概是减少了8300万桶/天,从5月1号开始,由于欧佩克的减产,全球的供给应该是会开始有所下降。那么整个供需平衡,第二季度相对来说最糟糕,从第三季度开始会有修复的预期。

图|原油供给与需求

佘老师认为我国现在已经比较有效的控制住了疫情,欧洲的数据从新增上来看也出现拐点,美国虽然还没看到明显的拐点,但是趋势好像有所稳定,整体情况通过我国的经验来看,应该在5月到达爆发顶峰,然后6月份开始下降。

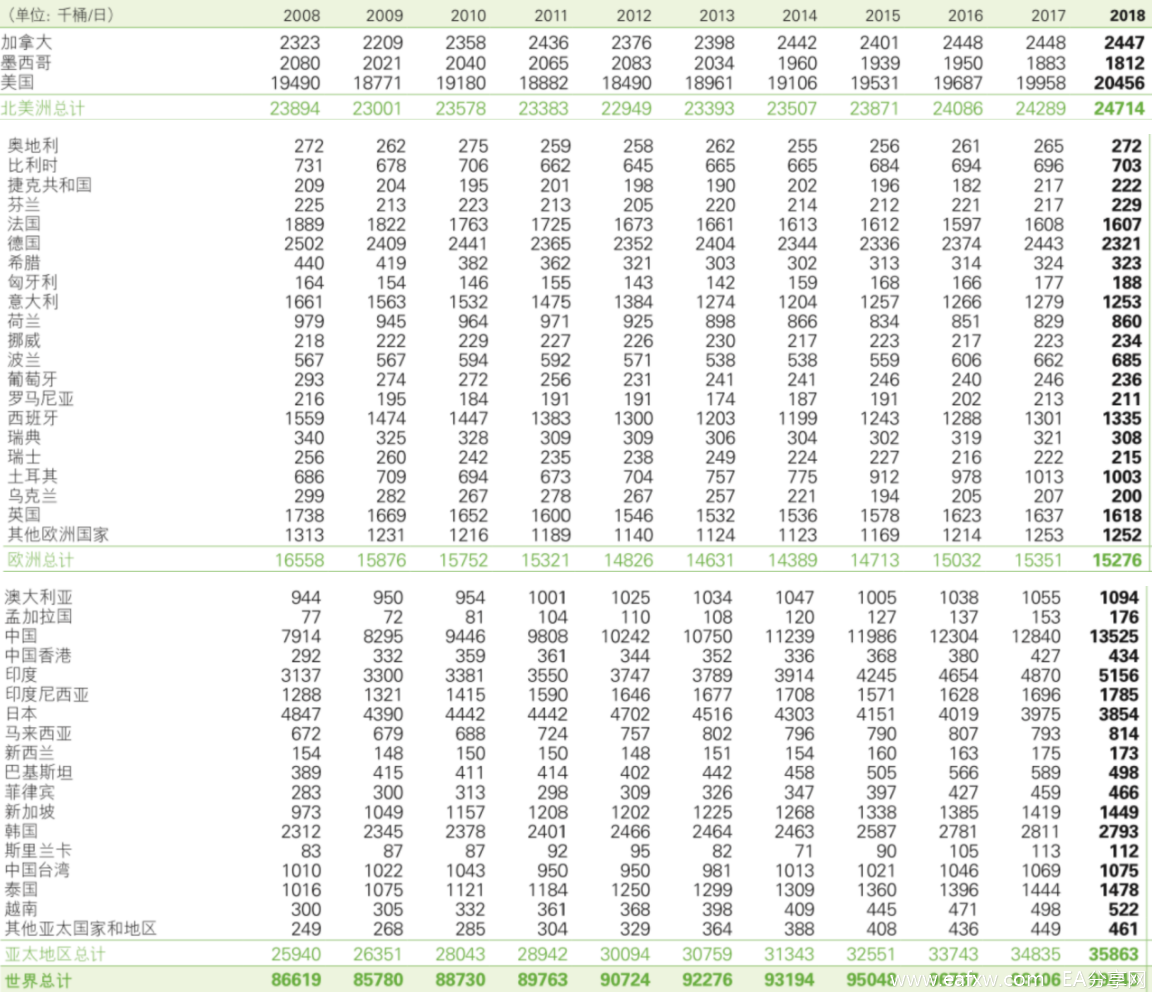

很多人交易原油虽然会去看EIA库存,但其实根本不了解不同地区的原油消费体量是多少。近十年来的数据表明亚太地区目前是最大的石油消费地区,总计石油消费量占全球的40%,它包含的国家很多,其中就有中国印度等人口大国。

图|主要地区的原油消费体量

我国之前遭受了30%的原油加工量的塌陷,佘老师称对于欧洲与中日韩,也可以大概这么估算,所以这些地区会有大概300~500万桶需求的减少。

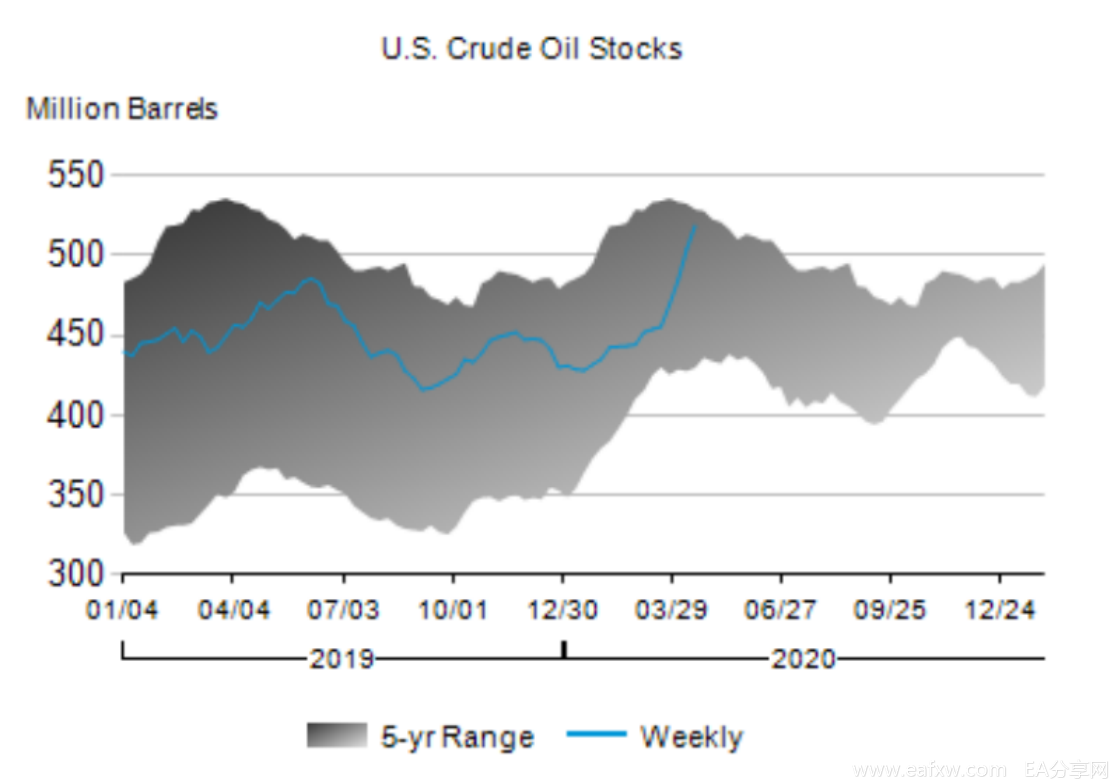

这对油价来说是一个重大的打击,供大于求必然会导致库存的增长,我们可以看到,全美的商业原油库存已经是5年来峰值高点。

图|美国商业原油库存

据机构的分析,目前美国剩余的库容能力还有1亿3000万桶,但佘老师表示实际上现在库存上升的速度非常快,如果要包括成品油,可以达到一周3000万桶。所以在5月份要是需求进一步塌陷或者说产量不减少,有可能会恶化供需平衡状态,导致最令人担心的情况——所有的储罐都满了。

佘老师还提醒我们需要关注海上的浮仓规模。据路透统计,海上游轮的可装载量现在已经增加了1亿2000万桶,而从实际的船舶吃水线来评估,已增加9300万桶。

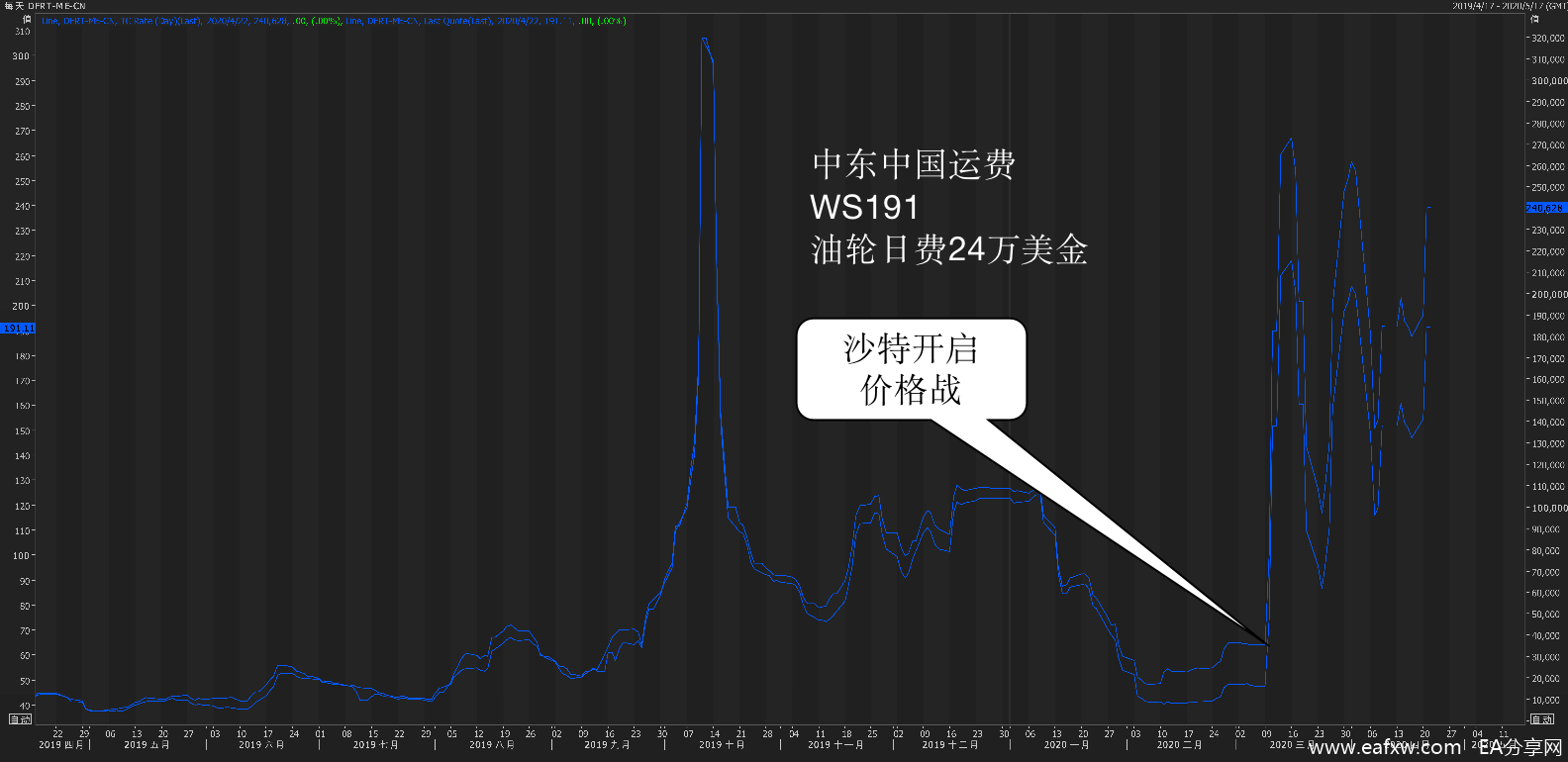

图|中东至中国运费

3月10号沙特开启价格战,当时沙特迅速地租用了非常多的游轮去运输它的原油进行出口,导致船运费出现了飙涨。在价格战之前,中东到中国的运费大概在45点的水平,对应一桶原油是1.5美元的水平,如今涨到200点,相当于翻了4倍,那么每桶运费在6~8美元的水平,可以看出实际上的到岸成本已经大幅度上升。

不同合约间的升水到底是怎么回事呢?佘老师和我们举了一个非常有意思的例子。游轮的租赁日费市价在24万美元,现在油没地方放,如果租游轮进行放油,一个月需要的租赁费用为720万美元,一艘游轮可装载200万桶原油,算下来大概一桶原油一个月的仓储成本为3.6美元,而布伦特06合约跟07合约的价差大概就在3.6美元附近波动,这个数是有依据的。

佘老师总结,通过这些数据,我们可以感受到原油的基本面形式确实比较严峻,5月份欧佩克才开始减产,如果疫情没有出现拐点或者有疫情的二次爆发,油价会继续低迷。

矫枉必过正的风险

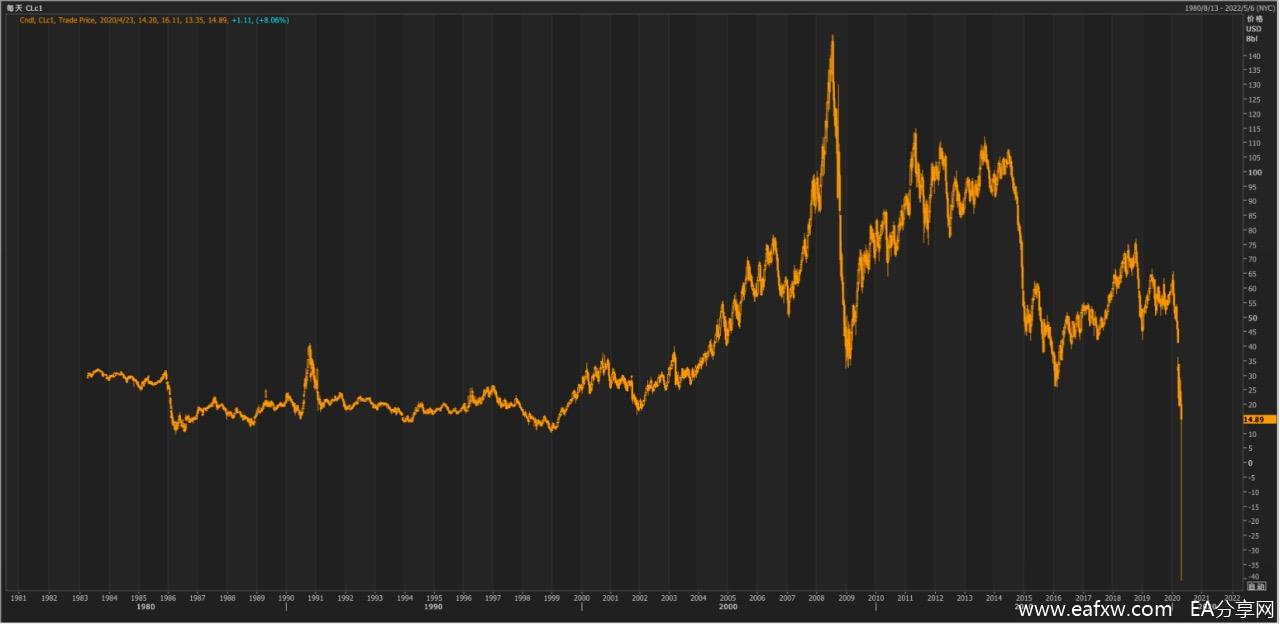

油价跌到人类有历史以来的低点。

图|WTI原油走势

-37.63的油价,颠覆了我们的认知,这个价格是怎样产生的呢?

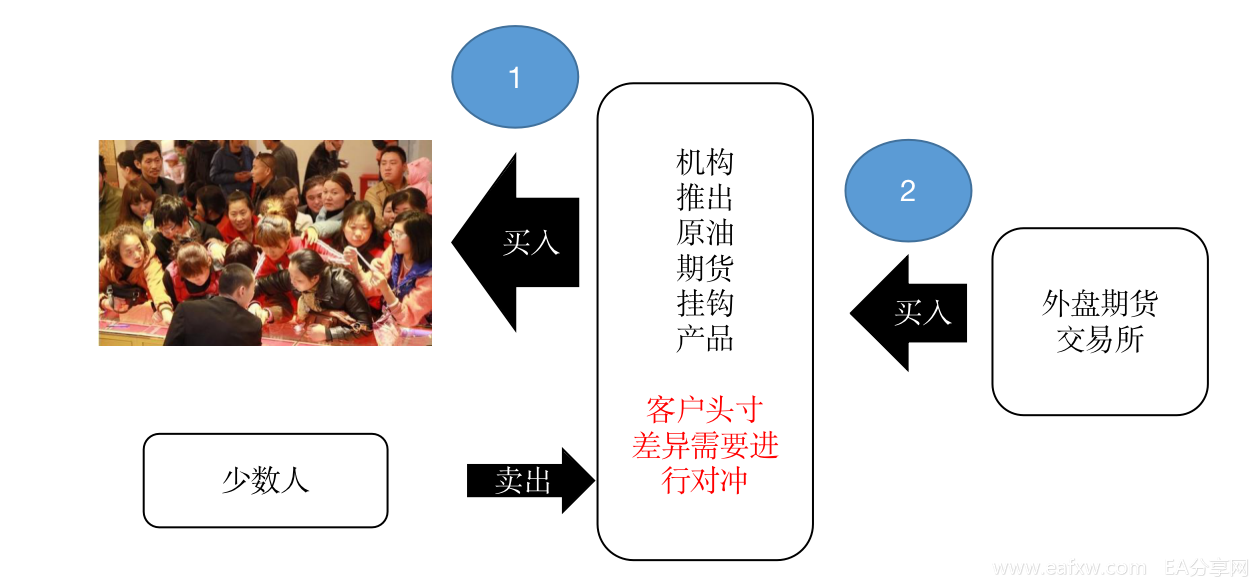

佘老师认为这和抄底原油的人有很大的关系。国内有纸原油,国外有各种原油的ETF基金,许多散户去抄底了这些基金,当买入的数量远大于卖出的数量,此时的机构实际上成了散户的直接对手,机构当然不能承担这些风险,产生了买卖的头寸差异之后,机构会去外盘买入原油期货进行风险对冲。

图|纸原油、ETF原油基金的头寸输出

如果换月前没有提前移仓,当合约临近到期交割,市场又缺少流动性时,就只有两个办法:不顾一切卖出、实物交割。

问题恰恰就在于他们一开始就没有想着要去交割,而且别人也知道他们不能进行实物交割,所以在这种情况下,当天出现了空逼多的状况。买入这些产品的人,等不到自己要平仓的价格,最后不顾一切卖出,在负油价时做了大量的平仓,实际上这算是强制性的卖出,-37.63的结算价就是这么来的。

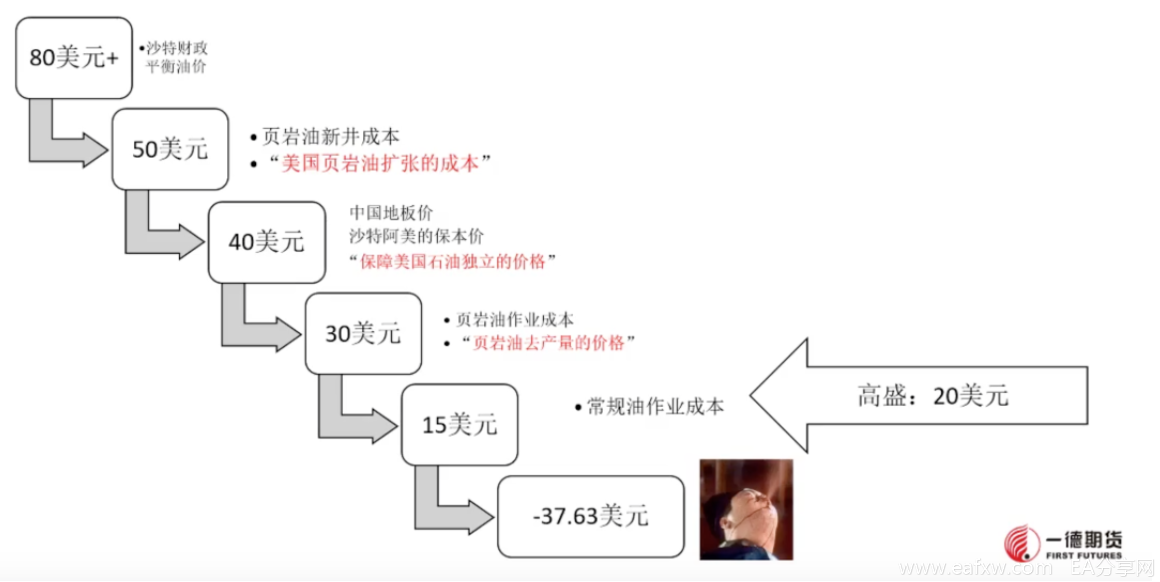

关于油价的分析,其实大家看了很多报告,佘老师想提示大家一些重要的油价关口。

图|油价各关口代表意义

80美金是沙特财政平衡油价,50美金是页岩油扩张的成本,40美金是沙特的保本价,也是我国的地板价,30美金是页岩油的去产量的价格,15美金是许多常规油的作业成本。

油价暂时的修复价位,佘老师觉得在30多美元,这个位置美国可以去产量。如果今年减产力度比较大,那么这种修复的力度也会比较大,可能到明年一季度,油价有几率回到40~50的水平。

佘老师称现在大家认知有点偏差,许多人开始觉得20块钱的油价是合理的,他认为20块钱的油价已经是一个匪夷所思的价格。

美沙俄的三方博弈

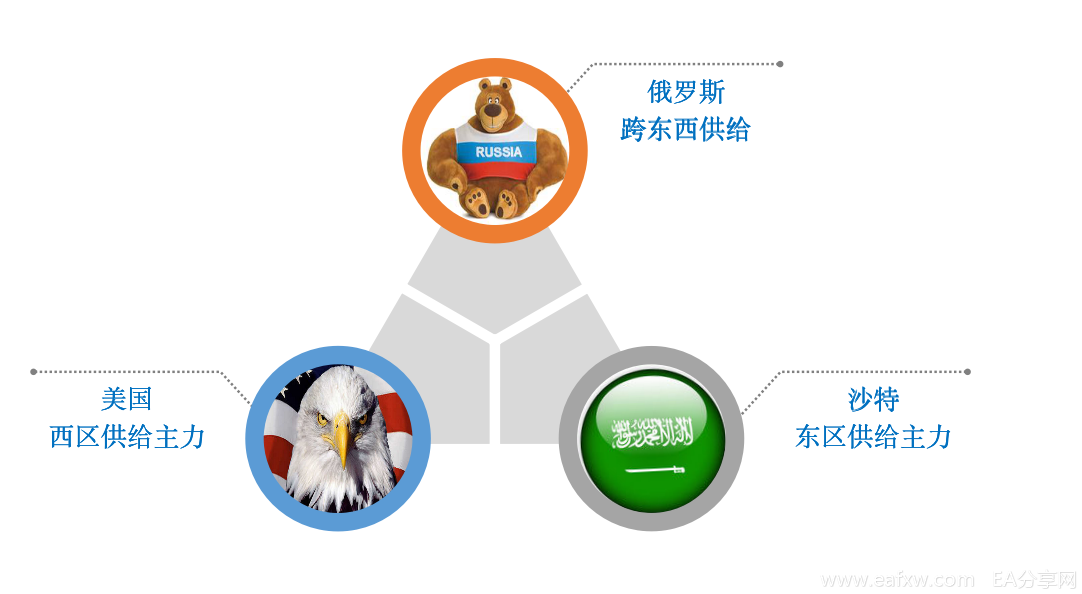

整个石油世界处在三巨头时代,美国、沙特和俄罗斯每一家的产量都超过1000万吨,所以三家合起来占了全世界的1/3的供应量,但三巨头的特点各不一样。

沙特是以石油为主的国家,它是最大的产油国,同时它也是整个中东地区产油国的领头人,在欧佩克有实际的话语权。

图|三巨头供给区域

俄罗斯产量1000万桶,自己用500万桶,然后出口500万桶,出口分成东西两个地方,东边是通过管道送到中国以及送到海神威地区的科斯米诺。西边则通过管线与码头海运,向欧洲地中海进行辐射。

美国是这几年最新兴的产油国,通过页岩油革命,美国不仅仅实现了石油的独立,而且成为了西区非常重要的一个石油输出地,净输出大概400万桶。

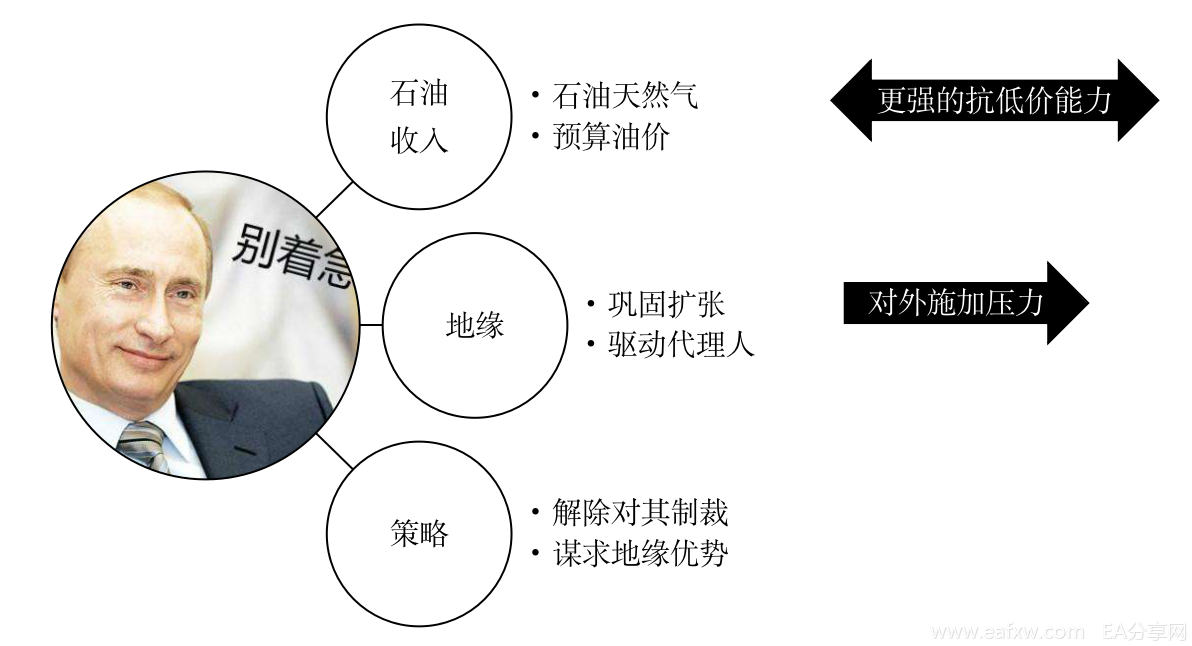

三巨头对于全球的影响都非常大,三家之间有不同的政治和经济上的利益诉求。从整个石油收入来说的话,俄罗斯具有更强的抗低价的能力,俄罗斯的财政预算平衡油价是在40美金左右,石油与天然气占它的外汇收入里六成左右。

图|俄罗斯的优势与需求

在地缘上说,俄罗斯的话是一个非常强势的战斗民族,可以对外施加军事影响力,它采用积极的扩张来应对美国和欧洲的挤压,俄罗斯之所以不减产,可能是故意为之,借着疫情势头向美国施压。

佘老师觉得沙特这一次非常的冲动,沙特在3月10号宣布开打价格战,但是沙特自身来说,对整个石油收入依赖程度非常高,它的财政预算平衡油价高达80块钱,这是国际货币基金组织分析得来的数据,沙特面临着非常大的增收压力。

美国与沙特之间的关系则非常明确,美国充当沙特背后的保护伞,同时通过输出军火获得收入,算是一个利益双赢的交换。

更多原油基本面内容,都在当晚直播当中~~

实时答疑

特朗普会继续干预原油市场?

从特朗普以往的行为来看,他不喜欢高油价,但太低的油价会造成整个美国石油工业投资急剧减少,那么美国的就业也会受到影响,所以在这一点上,特朗普会面临着很多来自石油上游的压力,他需要保护石油工业。

对于美国来说,它是完全实现石油独立的,所以外部的进口原油如果低于本国实际的生产成本,是有理由进行反倾销的,对这些进口石油加征关税,从而把美国的原油市场进行保护起来。

WTI06合约会跌到负值吗?

5月份的合约会跌到负是因为有不懂交易规则的人,硬是持仓直到交割,但他又不能实现交割,导致了逼仓行为的发生,造成了负油价。现在6月份合约跌到负的条件已经不成立,大家都已经有所警惕,就算库容满了,也难出现负油价了。

美原油期货空06合约,多12合约要注意哪些问题?

大家好好想一想,已经发生了05合约这样的踩踏事故之后,实际上就没有理由再去打这么深的一个价差。现在06与07的价差已经是一个很过分的价差,它完全不反应基本面,所以这个策略就不合理,建议赶快平仓,不要这么去做。

许多个人投资者在交易的大门前不得而入,很多时候仅仅是因为缺少了一位领路人,你苦思冥想的问题可能受经验丰富者一句点拨就能迎刃而解。

金十特别邀请了多位机构交易员与实战派交易员每周与大家线上交流,(点击观看所有直播排班)不仅有市场风险提示与实时行情分析,让你更快知悉交易市场动向,还会进行一对一解答疑惑,切实解决投资者最关心的问题。重点!重点!VIP免费观看所有直播!

参加直播还能加入交易员实战研讨群,群里有众多的交易员分享他们的交易心得与下单逻辑,当然不是喊单或带盘,只是希望通过沟通能让你做出更好的决策。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容