但是原油的内外联动是确定的,我们可以有一些替代性操作。在对原油一定的基础上,用国内的化工品来替代原油交易。

从信用环境,情绪环境,产业环境,疫情环境等方面来定性,现在市场从恐慌的悲观进入接受衰退。同时,欧美债务问题是一个隐患,疫情问题是核心,二者左右了宏观大走向。目前定性宏观依然偏空,并且呈现内强外弱格局。

原油价格已经在底部区间,近月价格是资金博弈结果,远月价格才反应真实预期。在疫情未明确好转前,原油近端压力依然很大。关注库存(库容)和美国的复工情况,是原油企稳的逻辑来源。信号上,原油contango结构走平,将是企稳信号。

在不同的情形下,可以选择不同的化工品来替代操作:

持续震荡,则继续做空近月思路为主,PTA、EG、EB具有较好的替代性,双边可以考虑卖跨。

反弹初期,单边做多,PTA、燃油、沥青、PP等都有很好的替代性。双边方面考虑产业链利润的回归,沥青裂解价差,PP利润等。同时基于高基差品种由正套驱动。

反弹中期,单边依然做多,但是橡胶,沥青会是相对其他化工更好的选择。基于物流成本的下行,预计原油月间会收缩走正套。产业链利润的回归的逻辑会继续。对冲方面,在成本驱动走弱后,个性差异会体现,烯烃或强于芳烃。

1.1差异原因

1.1.1标的不一样

理论上来说阿曼油因品质上的劣势,会相对美油布油便宜,但是由于中东矛盾再起,阿曼油不时贵于美油布油。加上三地供应差异,所以阶段性阿曼油价格偏稳偏高。

1.1.2交易规则不一样

这个规则的差异,形成了近月价格极限可能的差异。这就解释了,为什么美油可以到-40美金,布油不会,而伤害原油价格就更高。

1.1.3主要参与人群不一样

1.1.4 差异形成的数字逻辑

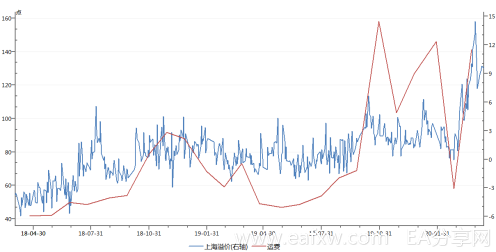

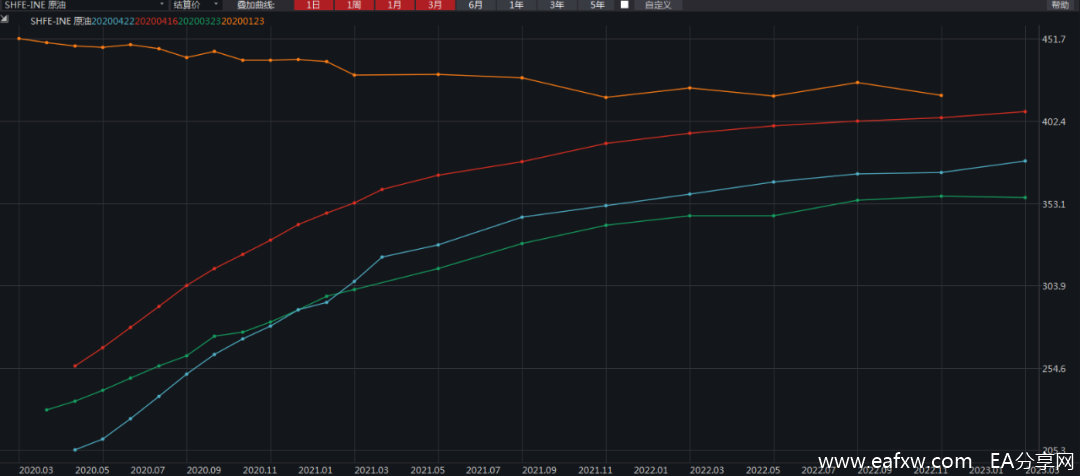

图1

数据来源:WIND

由于上海原油是仓单交割,所以近月合约言之有物,不会出现极端的价格。而其相对外盘的溢价主要体现在运费和保费上(如上图),月间的溢价体现在持仓成本,而持仓成本中仓储又是核心。所以可以看到上次能源中心将仓储费从0.2元上调到0.4元时,月间价差快速等值扩大。

1.2 未来走势差异

走势差异首先表现在市场结构上。所有市场都表现为super contango,但是外盘近月之间的结构会更夸张,远月逐月升水幅度差不多。国内近月不会出现如此夸张的结构,逐月升水平衡。

但是内盘的升水都会随着仓储成本上涨而增加,外围会因仓储、运费保费的上涨增加。而且外盘近月可能出现负油价,类似于美油的5月,6月合约。国内合约不会跌倒负值,因为交易规则与外盘不一样。

外盘不排除6月合约依然大幅贴水(或是反弹),但是内盘不会出现类似情况。可以把外盘近月理解成单独的产品(直到疫情可控或是复工明显好转),次近月开始与国内原油结构相似。

1.3 总结

这样的结果就导致了,投资者无法看着外盘做内盘(原油),不能参与到如此巨幅的同等波动中。但是可以肯定的是,内外盘趋势是一致的,投资者可以有一些可替代的操作,本文就为投资者寻找替代品种和操作。通过这些操作,能在一定程度上运用原油波动的逻辑,建立相关的策略,获取相应的收益。

2.1 宏观现状

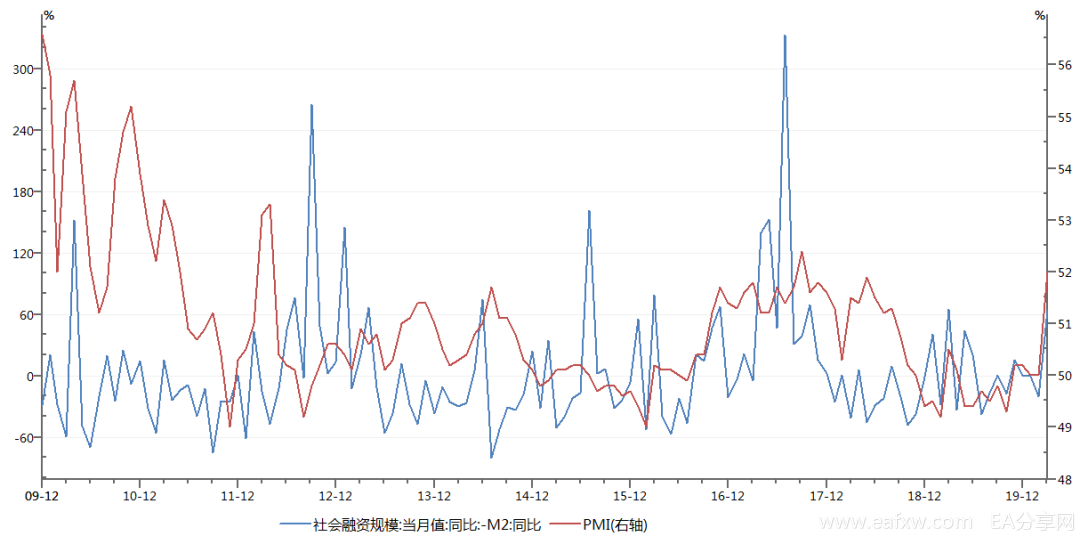

图2 信用与经济

数据来源:WIND

备注:上图PMI3月数据作了修改,方便比对

信用环境对经济活动的指引非常重要,就国内方面看信用逐步转宽松,对经济复苏提供了良好的基础。当然,不止国内,全球目前都处于类似的状态。

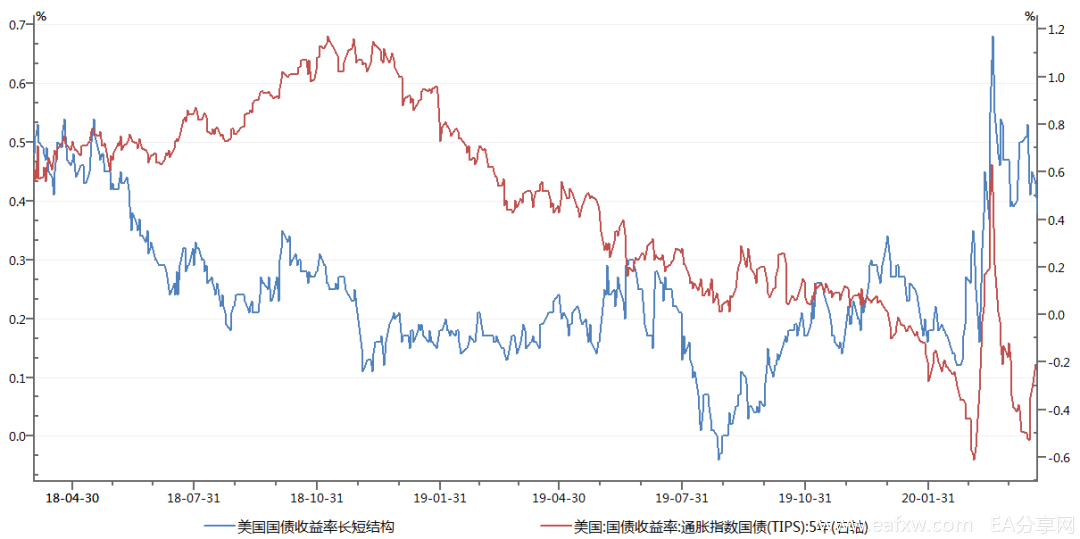

图3 美债结构及TIPS收益率图

数据来源:WIND

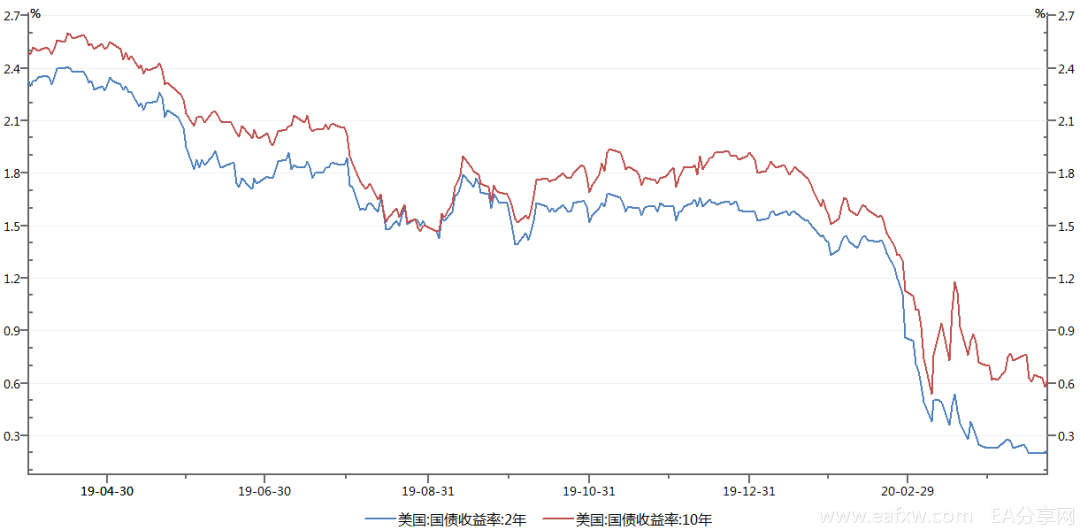

图4 美债收益率

数据来源:WIND

从美债长短结构和TIPS收益率来看,短期已经些许恢复了对远期通胀的预期,但是从绝对角度来看,依然不乐观。如果回头看欧洲和一些新兴市场国家的话,情况会更加糟糕。

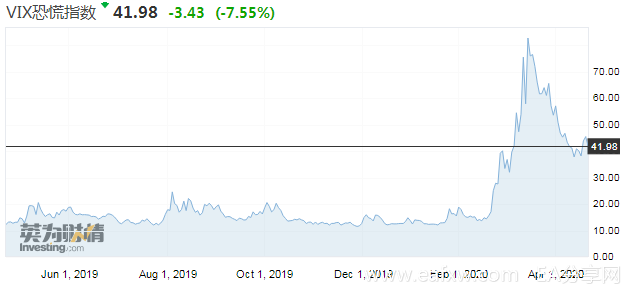

图5 恐慌指数

数据来源:英为财情

市场目前仅止于从恐慌悲观到习惯悲观,尚未表现对未来有乐观的倾向。

其实外围的表现与疫情有很直接的联系,这也导致了内外的分化。简要看一下海外的疫情情况,对我们分析经济的拐点有很大帮助。

由于样本可获得性,俄罗斯、土耳其、印度等国家的情况不准确。但就上图所展示的情况看目前疫情依然比较严重。海外的复工时间也一直在推迟,从最乐观的预期看,5月中旬后会有一波复工潮。如果届时不能如期复工,那么对经济,尤其是对原油近月会有新一轮压力。

在目前的情况下,国内要有更大力度的复苏才能在一定程度上对冲外部带来的冲击(国外复苏了对国内肯定有利多,但是边际量肯定不如内需)。下面侧重看一下国内的情况。

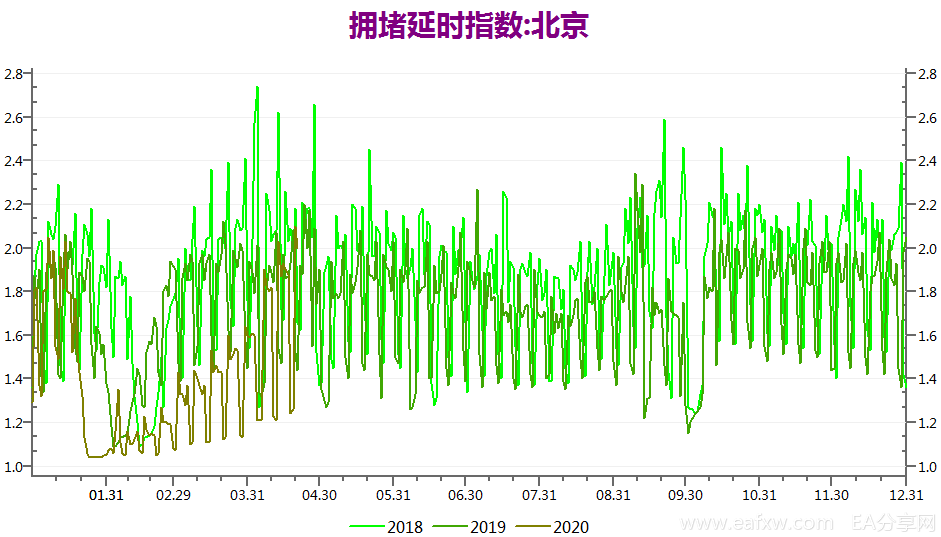

图7 北京拥堵指数图

数据来源:WIND

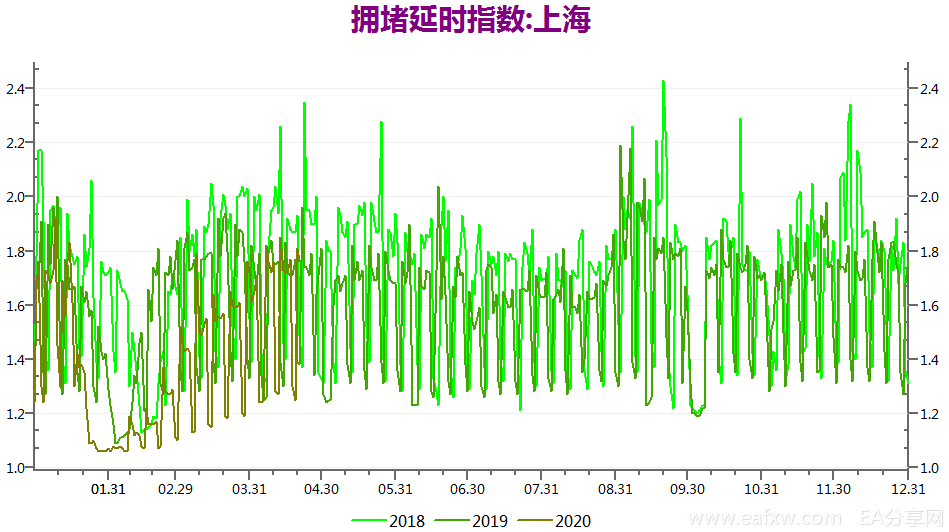

图8 上海拥堵指数

数据来源:WIND

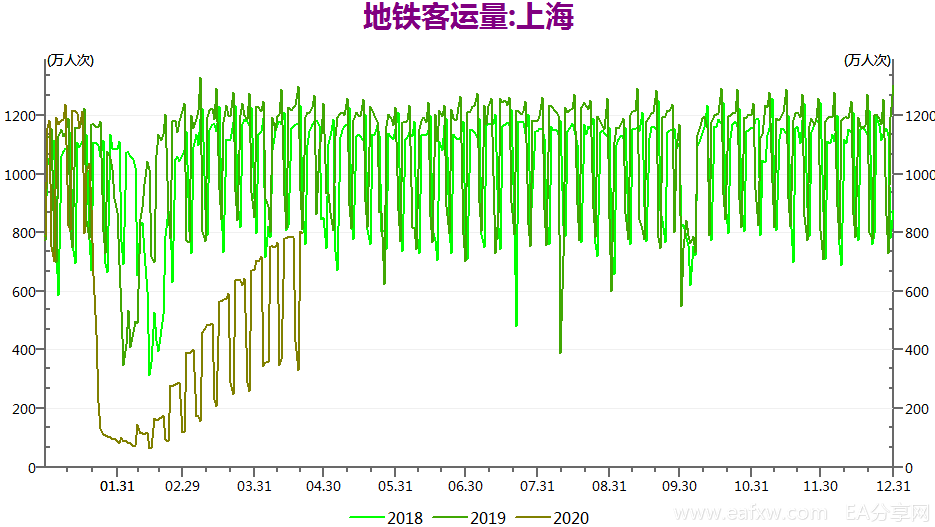

图9 上海地铁客运图

数据来源:WIND

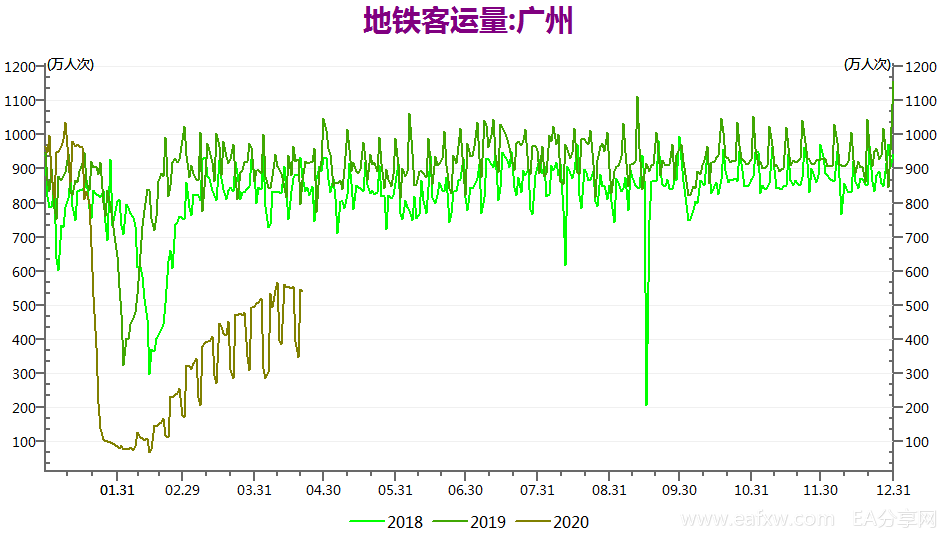

图10 广州地铁客运

数据来源:WIND

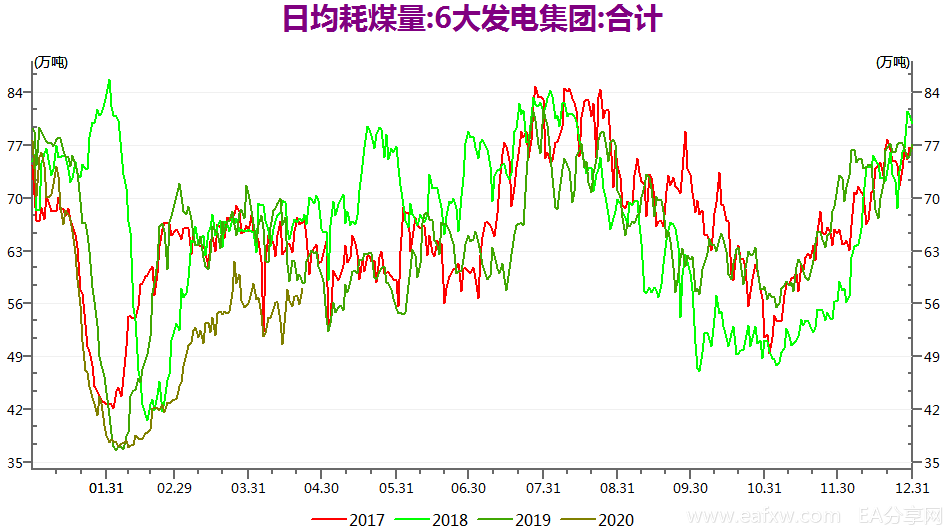

图11 六大电厂耗煤图

数据来源:WIND

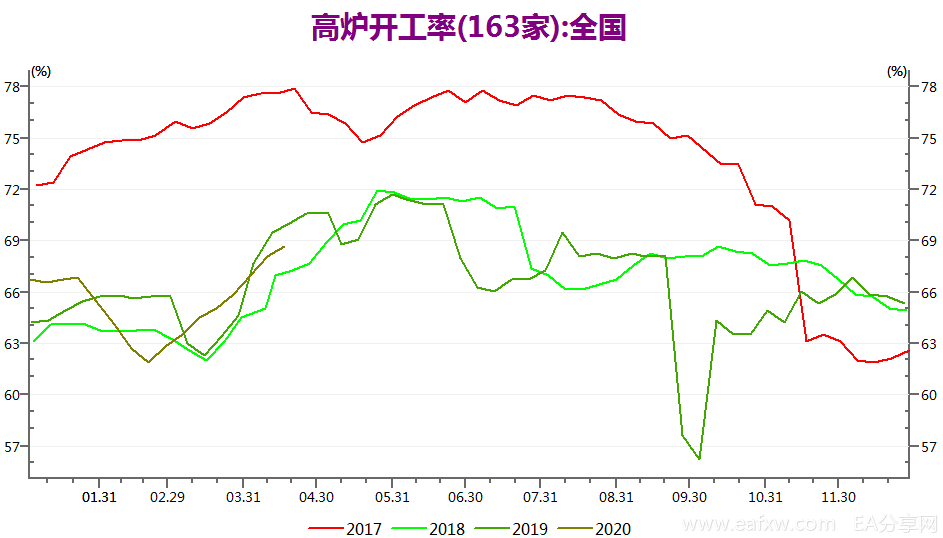

图12 高炉开工

数据来源:WIND

国内的复工情况相对较好,但是从调研和统计数据来看,复工不复产的情况依然存在。前期是由于人员流动的限制(目前已经解除),现在是需求限制。从另一层面来说,目前由于外需缺失对经济产生的影响,尚未找到合适的弥补途径。而这将限制企业复产的动力,接下来检测复产力度是重点。

2.2 潜在风险

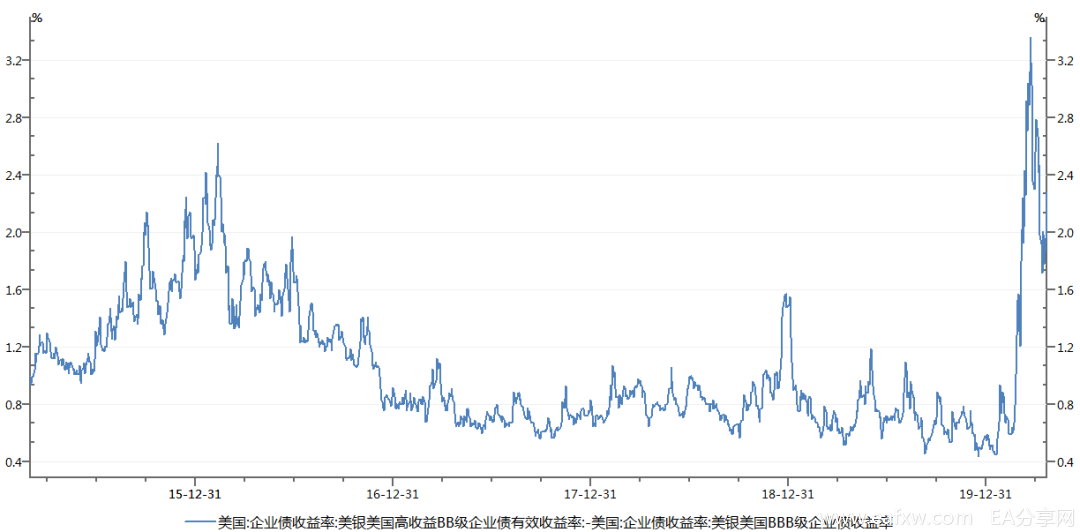

图13 BB-BBB级收益差图

图14 投资级与高收益债发行额

目前高收益债券收益率虽然有所回落,但是依然处于相对高位。近期发行额上看,投资级暴增,而高收益债券极度萎缩。高收益债券市场风险还是较大。美国扩大债券购买范围、欧洲将垃圾债吸收为抵押品,“堕落天使”密布欧美。

虽然如此,但是不少投资级债券还面临降级风险(相对于2008年,目前各评级机构对债券的降级力度还是处于“温柔”级,但是疫情持续时间越长,这种“温柔”转向的可能性越大),一旦降级,保险、养老金等必须撤出,会对债券市场形成二次冲击(之前已经有过一次流动性风险)。当然,这不光是债券层面的问题,背后反映的是经济复苏程度。

2.3 结论

目前海外市场尚未看到复苏的信号,但是已经有逐步企稳的迹象,当然这种迹象更多体现在情绪上。监测疫情是非常重要的手段,且看5月下旬的海外复工情况。国内复苏情况最好,但是遭遇瓶颈,在没有找到内需去对冲外需的缺失时,对经济的判断只能定性为中性。

当然疫情-经济-原油目前在逻辑上紧密相连,但是这几个指标都很宏观,很难精确、及时地检测。可幸的是,这几个指标最终都能在原油的运行节奏上体现,所以我们可以检测原油运行来与对疫情和经济的判断作相互验证。

3.1 供需

3.1.1 需求

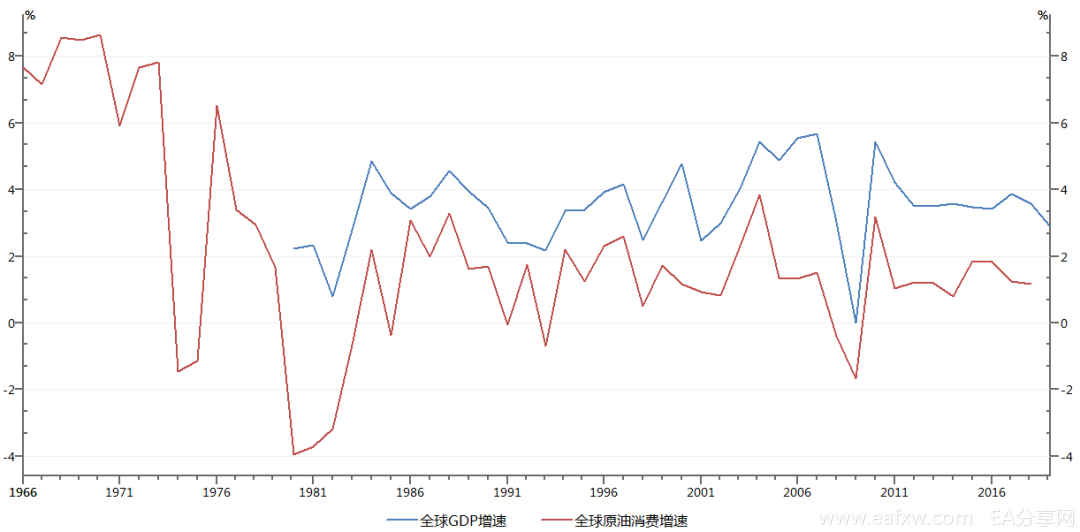

图15 全球GDP与原油消费

原油消费与经济走势高度一致,在疫情影响下全球经济衰退,直接导致了对原油需求的大幅下调。近几年全球原油消费大概为一亿桶/日,预计三、四、五月原油需求水平下降接近20%。从年度需求来看,今年也难以看到快速反转的信号。至少在6月份以前依然盈余约600-1000万桶/日,如果减产不严格执行的话,实际盈余更多。

3.1.2 供应

油价低位,但是原油生产商并没有立即减产停产,这是原油生产上的技术性原因。对于常规油田来说,关停的难度较小。适当关停,在不增加投入的前提下,还能提高复产后的油井产量,减缓原油含水的上升速度。

但对于页岩油井不同,关井后,页岩地层水压改变,油层也将很可能发生变动,复产需要大量新投入重新压裂。所以我们可以看到在减产中,传统产油国调节速度比较快,美国一直没有主动调节,都是被动减产(产油企业倒闭)。

4月份OPEC及OPEC+达成了减产协议,减产计划从2020年5月开始实施,为期两年,并将在2021年12月由相关国家进行再次审核。计划分为三个阶段,其中2020年5月至6月将每日减产1000万桶,2020年7月-12月将每日减产800万桶,2021年1月至2022年4月将每日减产600万桶,其中沙特和俄罗斯两国的减产以每日1100万桶为基准,而其他国家的减产则以各自2018年10月的产量为基准。

与此同时,美国未就能源减产做出实质性承诺。

这个协议的微妙之处就在于递减方式和基数,按照协议上的基数,实际减产力度其实并不大,是明显低于市场预期的。所以可以看到市场反应并不强烈,并且在5-6月份都难以有效支撑油价。这从近期外盘近月合约的走势也可以看出来。

近期油价持续低迷,甚至出现负价格,产油国又考虑其他一些措施,比如提前减产等。但是考虑到油价低迷的本质是需求的坍塌,在需求恢复前,减产意义不大(除非出现超级大规模的减产,这不现实)。所以疫情与油价藕断丝连。

3.2 库存

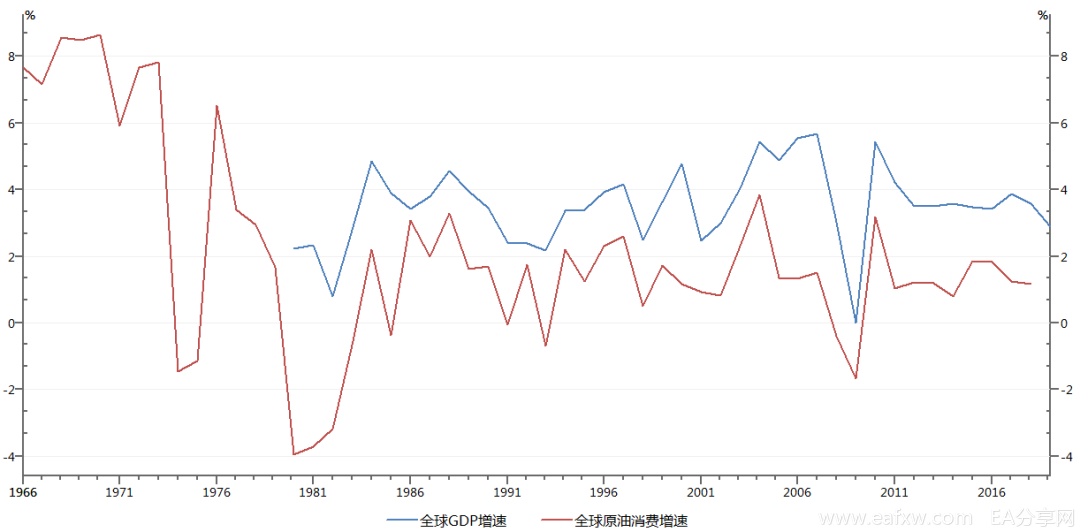

目前库欣地区大部分储罐都在BP、Enbridge EnergyPartners、Plains All American Pipeline LP和Sem Group Energy Partner LP手中。并且油罐集中度很高,其中Enbride占比超1/3。据了解,目前全球还有1.6亿桶库存,从目前的日增量(日产量-日消费)来看,理论上大概到5月下旬可以把库容填满。

当然纯理论是不存在的,下图可以看出库欣地区满库率在63%左右,储运商会控制库容,用议价优势压榨生产商。这也是原油近月承压的核心因素之一。不过可以作最坏的打算,如果保持目前的日盈余计算,全球库容也就只剩一个月了。

图16 库欣库容与满库率

其实早在4月初的加拿大就有现货出现了负价现象,4月15日CME也更新系统应对商品价格出现负值。种种迹象表明,市场已经有足够预期,并且直接原因就是库容。

这对于油价的近月合约影响很大,直接导致了操作原油在方式和策略上的选择。如果满库增速持续上行,那么美油就会持续出现近月深度贴水,同时仓储费会上浮,增加后面合约的月间升水。同时这也是一个典型的信号,是做反套,还是抄底。

3.3 市场结构

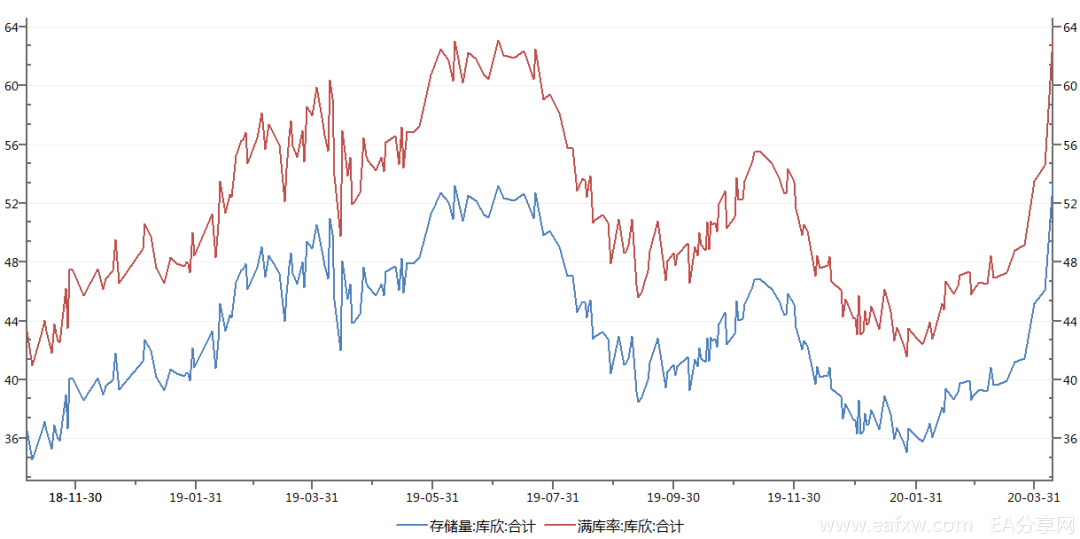

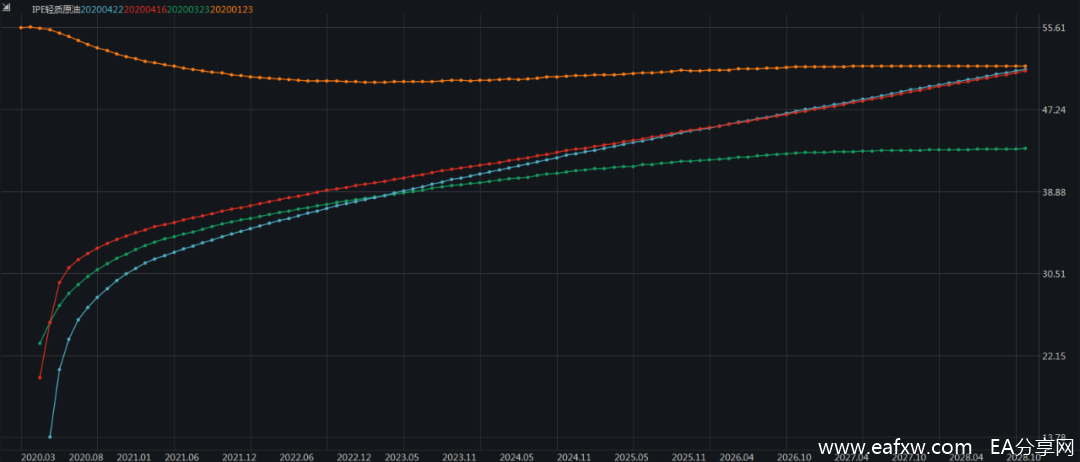

图17 IPE原油结构图

图18 INE原油结构

从外盘结构来看,近月3个连续合约都出现比较大的贴水,时间上倒推的话就是8月份以前,4-6个近月连续合约贴水其次,之后的合约相对持平,稳定contango。而上海原油却从第一个合约开始就保持稳定的contango。

那么问题来了,如果原油继续承压的话,外围走反套,上海只能整体下行;而如果原油企稳的话,外围近月会出现巨幅反弹,而上海只能小幅反弹。相对原油的供需结构,外盘原油的走势会更加敏感,市场波动也更大。

从这个结构可以得出两点结论:一远期价格重心才是真正的产业价格,近月价格是资金博弈的结果,不具有代表性,不能对原油作很悲观的判断;二中远期价格结构如果有收缩(略有收缩,因为仓储费已经较前增长很多),那么是企稳信号。

当然,随着需求的复苏,囤货成本(仓储、运费和保费)都会下降,原油远期结构会收缩。

3.4 原油总结

目前原油尚无企稳的信号,相对而言,外盘原油对供需结构的反应更真实、敏感。从近端来看,库存和需求带来的压力没有减弱,至于近月这种情绪合适能好转,暂时信号上还没出。从远端来看,油价已经相对稳定,就是所谓“夯实底部区间”。

疫情和库存增速是两个重要指标。纵观,原油已经在底部,但是不能抄近月,因为还有近月恐慌,也不能抄远月,因为远月高升水。要么等近月恐慌化解(疫情+库存增速),要么等远月贴水降低(仓储下降,说明消费增加),要么找化工替代(这个或许最现实,也能做一些左侧操作)。

由于国内化工品在5月交割后,9月合约成为近月,其受原油近月波动影响会有更快速的修正,所以考虑用9月化工品做替代操作有一定可行性。接下来结合化工品自身的特性,进一步筛选品种。

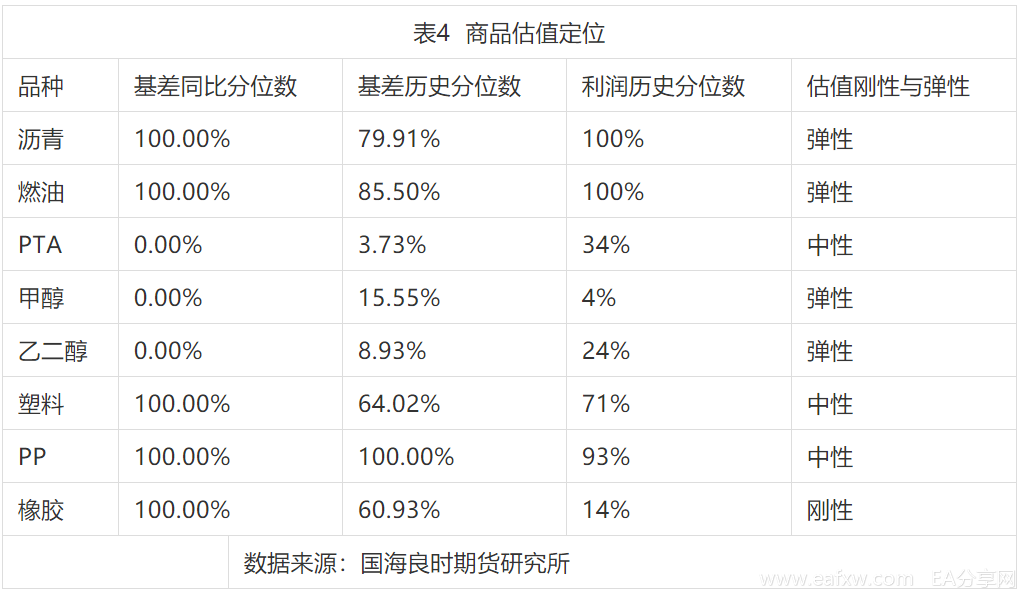

4.1 估值

备注:分位数=(NOW-MIN)/(MAX-MIN),5年周期

静态地,从估值的角度来看,不考虑商品自身的供需的话,橡胶,燃油,沥青,PP,塑料都是很不错的替代品。如果原油开始企稳的话,这些商品的估值优势会得到强化。稳定性上来看,橡胶是不错的选择。但是短期波动上来看,燃油,沥青,塑料,PP的表现会相对更好。PTA,甲醇,乙二醇表现居中。

动态来看的话,如果只考虑远月合约,在原油逐步企稳甚至反弹的背景下,燃油、沥青、塑料、PP、PTA的估值会得到强化,形成良性循环。

4.2 驱动

4.2.1 边际平衡度

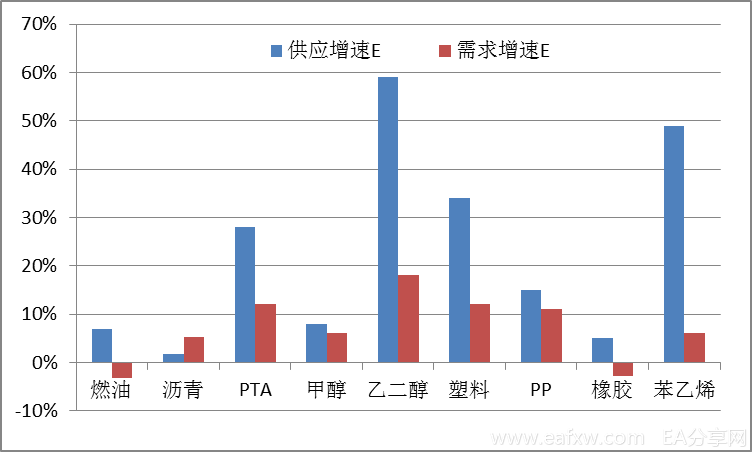

图19 化工边际平衡度

以上是在疫情之前的预估,疫情和原油的影响下,大多品种实际供需劈叉程度会大于上图所展示的情况,沥青和橡胶的情况或在预期上相对改善,PP和LL因为阶段性供需错配中期略显强势。

故就驱动层面来看,如果做空的话(疫情未明朗前,原油近月持续承压),PTA、乙二醇、苯乙烯是最佳选择。如果做多的话(原油出现企稳信号),沥青、PP、橡胶是最佳选择。

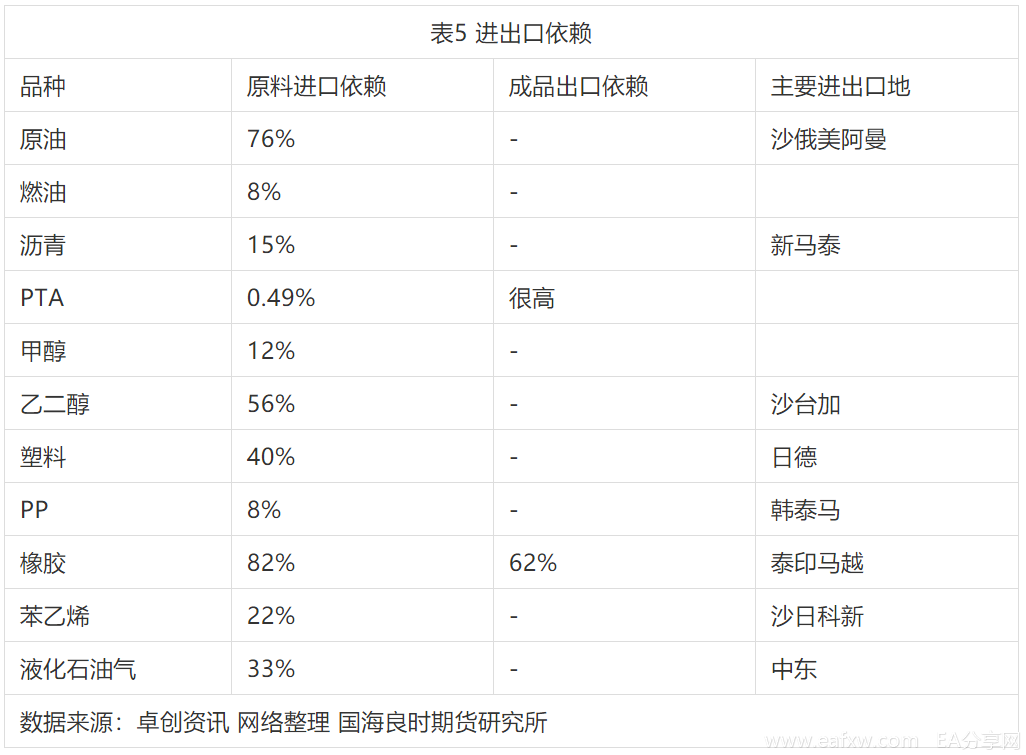

4.2.2 进出口依赖

随着疫情在海外的蔓延,对进出口依赖度高的商品而言,供需会形成额外的劈叉。当然工业品的进出口目前没有政策上的障碍,主要是生产国由于防控疫情在生产和物流上有节奏变化,还有部分消费国在进口方面的积极性降低。

工业品的进出口依赖于农产品的驱动逻辑正好相反。农产品供应端出现收缩,对价格形成利多。而工业品需要担心的是如果疫情防控有好转,那么海外供应付汇,冲击价格形成利空。这在液化品方面的表现尤为突出。比较例外的是PTA和橡胶,如果进出口改善,对其需求端会有利多预期。

故从进出口依赖角度看,在疫情未有效控制(等同于原油继续在底部震荡),那么PTA、橡胶相对承压最大,是需求端的压力。一旦疫情有效防控(等同于原油企稳反弹),那么PTA、橡胶开始体现利多预期,相反甲醇、乙二醇、塑料等开始体现供应压力。

4.3 相关性

图20 原油与化工关联度

就相关性而言,化工品与原油的相关性均很高,LPG因为上市时间短,样本少,所以参考意义不大。这就保证了在大周期上价格的趋同性,其意义更多在于做原油的反弹上(假设低位震荡,那么商品会在各自区间无序波动),它们都可以成为优秀的替代品。短周期上各化工品之间还是存在差异,所以考察一下波动率。

4.3 波动率

就波动率而言,越短期同步性越高,这也说明了原油在现阶段(极端情况下)对其他化工品的指引性。如果激进的做短期行情,那么燃油、沥青、乙二醇、苯乙烯都是不错的选择。同样如果选择做反套,或者做近月的对冲,那么上述4个品种也可以作为近月空头配置。如果是中长期行情的话,那么这些化工品都具有可替代性。

而且当前所有化工品的波动率都是高位,在考虑近月合约时,优先考虑期权策略。

原油价格已经在底部区间,近月价格是资金博弈结果,远月价格才反应真实预期。在疫情未明确好转前,原油近端压力依然很大,反套逻辑可以继续。但是如果疫情好转,要抄底的话,还是要注意方式方法。

对于原油,建议不要直接选择上海原油期货去抄底,可以用国内化工品作替代,除非上海原油的远期升水降低(下调仓储费用)。

在替代品种,各品种因个性不同,在不同阶段的优势也不同。沥青和燃料油虽然相关性最高,但也不是很好的选择。沥青的问题在于高利润在高开工下的挤压。燃料油的问题是内外价差带来的大量套利行为压制价格。PTA,PP,塑料库存压力大,自身驱动也很弱。但是这些品种的估值都比原油有优势。

5.2 策略建议

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表金十观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容