本文来自新浪美股

50多年来,英国石油公司(BP)前首席执行官约翰•布朗(John Browne)亲眼目睹了石油行业的起起落落。但与通常的市场景气周期不同的是,他认为与冠状病毒相关的油价暴跌,将成为该行业未来走势的一个警告。

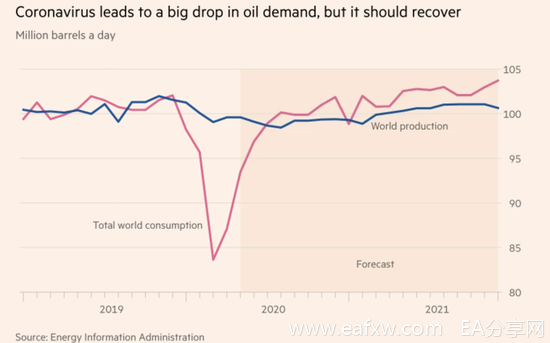

这场大流行导致的封锁和旅行禁令,抹去了全球近三分之一的石油需求,直接打击了一个已经陷入危机的行业:当气候变化已经提上政治议程,石油需求见顶,该行业该如何演变?

油价崩盘被一些人看作是一部夏季大片的预告片——如果石油需求真的在未来10到15年内达到顶峰的话,它将是正片的一个更快、更炫的版本。

一些业内人士认为,在冠状病毒爆发期间,人们的行为变化将加速需求峰值轨迹变动。

在经历了石油业历史上最具破坏性的时期之一后,石油行业的高管们开始复盘,许多人都在思考,除了需要经受油价跌至每桶25美元左右以外,这场大流行将如何重塑该行业的前景。

一边是高管们,比如英国石油前首席执行官约翰·布朗勋爵(Lord Browne),他也是独立油气生产商Wintershall DEA的股东之一,他们认为:

“世界将发生不可磨灭的变化,石油需求将难以恢复一个多世纪以来支撑该行业的上升轨迹。随着人们更迅速地转向可再生能源,需求可能会比预期更早见顶。”

对于化石燃料行业来说,这意味着要求其尽快调整核心业务的压力越来越大。

另一方则是认为应对气候变化的努力可能会因为廉价的石油和全球经济萧条而偏离轨道,他们认为经济萧条将会耗费大量的政府时间和刺激资金,以至于应对气候变化的努力将会被搁置一边。在这种情况下,石油行业的投资可能大幅下降,最终导致供应短缺,从而推高油价。布朗勋爵表示:

“(这场争论)刚刚开始。但一场健康危机极大地改变了人们的态度,这将波及石油行业。”

早在流感大流行爆发之前,投资者就已经放弃了对该行业的投资。因担心需求增长正在减弱,而由社会和政府主导的投资的兴起,抑制了投资者对大型污染企业股票的兴趣。在美国,标普500指数成份股中能源企业的市值占总指数的比例已从10年前的11%降至不足5%。

国际能源机构(IEA)此前预测,全球石油需求将从2025年开始放缓增长。过去10年,全球石油需求日均增长150万桶,至2019年达到1亿桶/日。多数石油公司认为,电动汽车的广泛使用或更严格的排放监管,可能会在2030年至2035年之间迎来石油需求见顶。

英国石油公司首席执行官伯纳德·鲁尼(Bernard Looney)今年1月上任,他将自己的任期押在了一项承诺上,即让公司走上碳排放“净零”的道路。

法国巴黎银行资产管理公司(BNP Paribas Asset Management)可持续发展研究全球主管马克-刘易斯(Mark Lewis)表示:

“石油行业已经在发生变化。现在的问题是,(在大流行之后)这种情况是否会加剧。”

油价从1月份的每桶70美元暴跌至4月份的不到20美元,这并没有让英国石油偏离正轨,尽管该公司不得不削减投资,以维持股东股息。

英国石油并没有因油价暴跌而实施净零计划而被同行孤立,而是加入了荷兰皇家壳牌(Royal Dutch Shell),今年4月,荷兰皇家壳牌宣布了自己的净零排放。鲁尼在一份祝贺壳牌集团首席执行官本·范伯登(Ben Van Beurden)的贺信中表示:

“尽管发生了这么多事情,但我们必须关注未来。”

范伯登上周更进一步,自二战以来首次削减股息,并警告称,“很难说”石油需求是否会完全恢复。

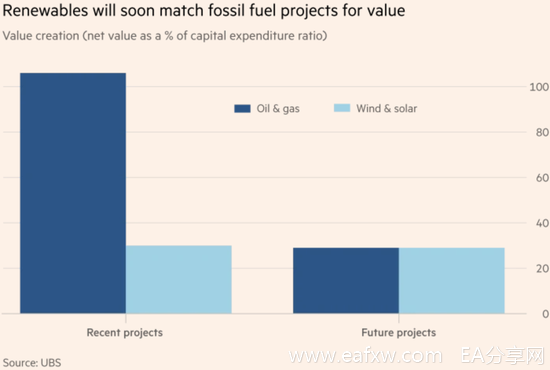

但刘易斯相信,他们的计划不仅仅是公关活动。石油行业的经济状况正在发生变化,而5年来的第二次油价暴跌也没有对石油行业的地位有所帮助。根据他的计算,成本下降意味着风能和太阳能项目在没有补贴的情况下运作,根据长期供应合同,这些项目通常提供稳定的现金流,投资资本回报率在6%至10%之间。一旦考虑到石油价格波动较大的因素,这一价格水平将接近新石油项目的水平。

刘易斯表示:

“你不能从可再生能源中获得与石油和天然气相同的回报,这种旧观点越来越站不住脚。”

石油行业的政治背景也不那么稳定。沙特阿拉伯对石油消费放缓的最初反应,是与俄罗斯展开价格战,将产量提高至最高水平,部分原因是为了在产量上弥补其在价格上的损失。

尽管在美国总统特朗普的压力下,沙特已恢复限制产量,但分析人士认为,这可能是国有石油公司意识到需求将很快见顶的一个征兆。对于拥有相当于75年石油储量的沙特阿拉伯来说,最理性的做法可能是现在就尽可能加大开采力度。

罗马尼亚和突尼斯小型石油和天然气生产商Serinus Energy的首席执行官杰弗里•奥德(Jeffrey Auld)预计:

“政治风险将促使大型企业将更多注意力转向污染更少的天然气。(企业)曾多次因石油而蒙受损失,他们展望40年后,会说’我们不能重回煤炭时代’,所以他们需要转向更容易接受的东西。”

Centrica公司前首席执行官山姆·莱德劳(Sam Laidlaw)表示,有理由对宣布石油行业死亡持谨慎态度。尽管需求增长可能开始放缓,西方消费者的飞行频率可能会降低,德国汉莎航空(Lufthansa)警告说:

“乘客数量可能需要数年才能恢复到危机前的水平,但怀疑整个能源行业能否像以往那样远离石油。”

就在危机爆发之前,国际能源机构曾预测,未来5年,航空燃料需求将以每年逾1%的速度增长,比汽油快3倍。从大流行后的经济衰退中复苏的经济可能会更青睐更便宜燃料,比如石油。

国际能源机构认为,在气候变化问题上采取更积极的行动,需要在全球范围内进行更大的协调,例如各国政府集体引入更严厉的碳税。但合作形势正在下滑,国际能源机构表示:

“如果我们真的想推动绿色议程向前发展,我们需要看到更好的全球协作。而在这次大流行中,情况却并非如此”。

在美国,埃克森美孚和雪佛龙等石油巨头支持征收碳排放税的想法,但总体而言,它们在接受能源转型方面进展缓慢。它们在高成本的美国页岩气领域的风险敞口加大,导致它们最初将重点放在削减资本支出上。页岩气产量预计将在未来两年内大幅下降。

高盛前分析师阿尔琼•穆尔蒂(Arjun Murti)正确预测了油价将升至每桶100美元的时代,他表示:

“美国能源行业更有可能继续投资于化石燃料,但为了赢回股东的支持,它们迫切需要提高资本回报率。”

穆尔蒂认为,尽管他支持气候变化的努力,但他认为对石油需求见顶的估计被夸大了。他认为,人们对电动汽车抑制石油需求的期望过高。他指出,在美国以外,耗油量大的运动型多用途车(SUV)的销量正日益增长。

穆尔蒂还表示:

“只有一家公司——特斯拉(Tesla),它的业绩表明,人们愿意购买数十万辆电动汽车。但这一点尚未在其他制造商身上得到证明。如果你看看SUV的销量,就会发现它们已经超越了它们在美国的大本营……廉价的石油可能会加剧这种趋势。”

如果油价保持在低位,消费在未来两到三年内复苏,美国页岩气行业将被边缘化,而能源巨头将重点放在转型上,那么一些人会问,新的石油供应可能来自哪里?贸易巨头托克集团(Trafigura Group)的首席经济学家萨阿德·拉希姆(Saad Rahim)表示:

“5年后,我们可能会面临一个非常紧张的市场。”

然而,对于一个已经对需求的长期健康状况感到担忧的行业来说,油价上涨可能会带来更多问题,而不是解决更多问题。

前英国石油公司(BP)总裁布朗(John Browne)表示,他还没有准备好敲响这个行业的丧钟。他指出,“煤炭和烟草公司仍然存在”,现有的油田将继续运营,即使他认为风力和太阳能农场的回报开始变得更有吸引力。

他相信,对于经历过多次石油周期的老手来说,这一次真的是该行业未来的先兆。

“病毒的威胁无处不在,而气候变化与人类个体仍有一定距离。但我认为如果我们不采取措施的话,形势可能会发生转变。”

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表金十观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容