自美联储开启放水模式、大举印钞以来,市场唱衰美元前景的观点持续不断。

SeekingAlpha分析师Stuart Allsopp指出,疯狂印钞会令美元的信用受损,事实上,美元公允价值比当前水平还要低约20%。

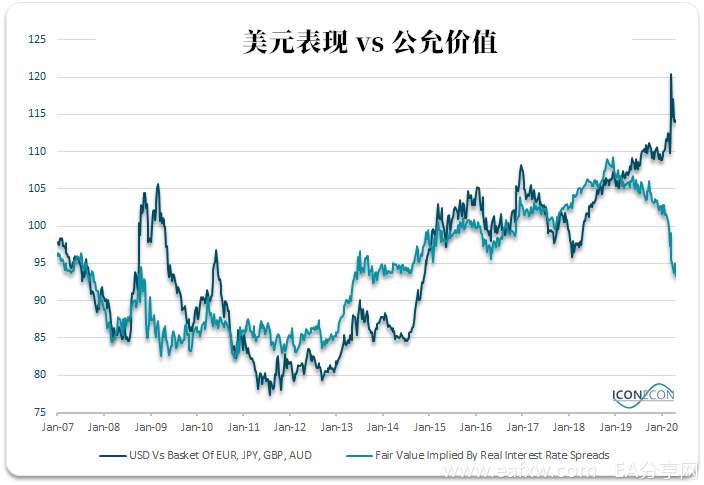

下图显示了美元兑欧元、日元、英镑和澳元这四个交易最活跃货币对的加权表现,以及根据美国和德国、日本、英国和澳大利亚四国实际利差(10年期通胀挂钩债券收益率)计算的公允价值。

可以发现,从2019年中开始,美元的公允价值和加权汇率开始脱钩。到今年3月20日,美元汇率已经较公允价值高出近20%。由此可见,美元走弱的趋势已经相当明显。

不过,多头可能依然会争辩,旧规则已经不再适用,这样的对比并没有参考价值。然而,值得注意的是,当前美元汇率和公允价值的背离与2009年初有着惊人的相似之处;此外,金融环境相似,触发美元上涨的因素几乎一样。

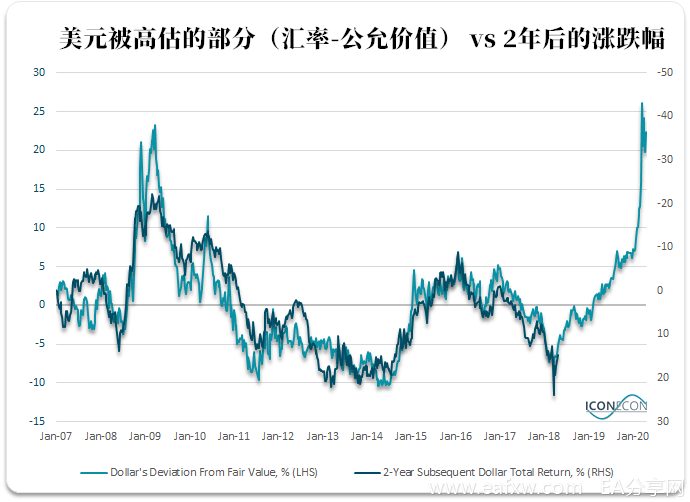

若历史走势可以参考,美元公允价值与美元表现之间确实存在紧密的历史关联,那么在未来两年中,美元的定价将下跌超过30%。

当然,有人指出美联储可能会很快加息,令利率正常化。确实,若美国实际利率能够回升,美元将会得到支撑,我们大不必担心美元与实际利差的背离现象。

然而,分析师指出,这一可能很小,事实上,有3个原因解释美国实际利率将继续下降。

①美联储对支撑股市的执念。

金十此前热榜也指出,投资者不畏惧暴跌,因为市场坐拥一个护身符:鲍威尔“看跌期权”——一旦美股大幅度下跌,美联储要么通过降息,要么通过注入流动性,以确保美股短期内不会深度下跌。

以上任何一种方式都会打击美元,另外,其直接的后果是美股被严重高估。事实上,当前美股泡沫已经存在,分析师指出其估值可能被高估了5倍,但是为了继续支持名义价格,决策者可能不得不维持宽松政策。

②公共债务高企和上升。

疫情冲击下, 美国政府大举发债。而事实上,早在疫情爆发前,美国财政赤字也一直处于扩张态势。

两党尽管在财政支出上存在诸多分歧,但存在一个共识,那就是不应缩减赤字规模,区别在于共和党人赞成减税,而民主党人则赞成增加支出。

当然,目前世界其他地方也有财政赤字的现象,但起码近年来,这些国家做出了一些努力来进行财政紧缩。

值得注意的是,财政赤字是通货膨胀的主要原因。伴随着美联储债务货币化的现象越来越普遍,通胀率可能会上升,直接拖累美元。随着债务水平增加,为缓解还债压力,其结果是,美联储不得不将实际利率保持在负数,以防止利息成本上升,但这将进一步削弱其财政状况,最终会陷入恶性循环。

③外国持有大量美债。

如果美国像日本一样,国债是由本国居民持有,那么美国的高债务水平就不那么令人担忧了。但如今问题是,外国持有大量的公共债务和私人债务,这一点对美元持有者尤其重要。

截至2019年底,外国官方持有的美国国债总额为6.7万亿美元,相当于美国GDP总规模的31%;外国官方持有除美债外的美国其他种类债券的规模占据美国GDP的26%;外国人持有的美国贷款、货币和存款合计占美国GDP的29%;外国人直接投资债务工具占美国GDP的8%。总体而言,美国的债务型负债规模相当于整个经济体规模。

国际收支数据显示,尽管美联储利率接近历史低位,但美国在2019年通过其基本收入账户支付了4820亿美元的利息支出,相当于GDP的2.2%。利率每上升1个百分点,相当于每年美国经济的GDP流出将近1%。

结果是,为缓解还债压力,美联储将被迫将实际利率保持在负数,以防止外部债务进一步上升。

值得注意的是,仅仅关注债务与GDP的比率可能也低估了美国经济和美元面临的风险。

这是因为,若外国持有美国资产的需求突然减少,美国可能无法在经常账户中保持平衡。为了维持收支平衡,美国可能要大幅增加出口,以促进资本流入。

因此,衡量美元面临的风险更直观和准确的指标是债务规模和出口规模的比率。

2019年出口总额约占GDP的12%,分析师指出,美国出口必须增加20%,才能弥补进赤字。

然而,众所周知,美国是一个严重依赖进口的国家,增加出口此举意味着,美国经济将需要进行重大转变以平衡其经常账户,与此同时,国内储蓄率将被迫急剧上升。

毋庸置疑,为了实现这一转变,美元将不得不大幅下跌。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容