本文来自新浪财经

最近,世界主要经济体的央行们通过购买债券来平息市场动荡,伴随着“央行兜底”这样的声音,高等级的投资级债券与垃圾债等之间的界限也逐渐模糊甚至被打破。

在此之前,由于违约风险较高,各国央行一直不愿在紧急计划中购买投资级别以下的债券(评级为BB+及以下),也不愿接受这些债券作为抵押品。但随着新冠疫情危机席卷经济和市场,处于投资级别低端的公司有可能失去这些宝贵的评级,成为所谓的“堕落天使”。

为了防止一旦市场失灵,一系列的评级下调将同时爆发,将数十亿美元的投资级公司债打落成堕落天使,美联储在上个月称它将会跨出历史性的一步——购买垃圾债——只要这些债券在3月22日时仍被评为投资级债。

美联储的这种操作可以拯救一批例如福特汽车这样的公司,该公司在三月末被标普全球评级由BBB-下调至BB+级。穆迪评级同样也将该公司定为垃圾级,这家汽车制造商350亿美元的债务没有资格纳入被动型基金追踪的投资级指数。

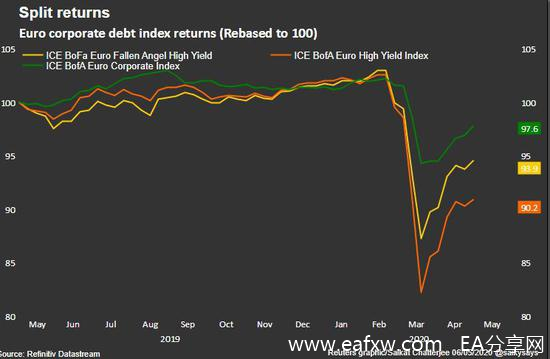

美联储还表示,将购买持有高收益债券(垃圾债)的ETF,而欧洲央行(ECB)可能最终也会直接购买高收益债券。今年3月,它将BB-/B1评级的希腊债券纳入紧急资产购买计划,并于上月开始接受堕落天使债券作为抵押品。

欧元债收益率

模糊的界限

国际央行们的干预措施疏解了已经冻结的垃圾债券市场,美国企业4月新发行了逾300亿美元的垃圾债,是有纪录以来最繁忙的10个月之一。但对全球投资行业而言,这样做似乎并非只产生一种效果,长期的影响可能更大,因为债券市场的资本配置从根本上仍取决于信用评级。

尽管自2008年金融危机以来,一些投资级基金经理已冒险投资垃圾债券,但最新的举措很可能会加速偏离本应由评级定义的投资过程,尤其是高收益债券和高评级债券之间的差别边缘划分。

Aviva Investors英国投资级信贷主管詹姆斯-沃金斯(James Vokins)说:

“自金融危机以来,基金的管理者一直在增加了他们授权的灵活性,(央行的举措)应会加速活跃基金经理向客户和受托人寻求某种形式的高收益资产豁免的势头,以免他们在可能最糟糕的时候被迫抛售。”

基金评级公司晨星公司(Morningstar)说,它现在追踪的是206只欧洲信贷基金,这些基金可以同时持有投资级(IG)和高收益(HY)债券,而5年前是180只。沃金斯说,英杰华旗下的几只投资级债券基金有能力持有一些BB级的信用评级。他表示:

“我们要求略微放宽这些限制,以便让我们能够多持有一些债券。”

Legal & General投资管理公司是陷入最近这场危机的公司之一,该公司的许多基金能够持有5%-20%的高收益债券。投资组合经理Justin Onuekwusi表示:

“我们发现,今年以来投资者对基金的需求日益增加,希望提高基金在场外投资的灵活性。”

尴尬的评级

尽管如此,债券信用评级仍具有巨大的影响力。

为顶级债券和跟踪它们的被动基金预留的指数几乎没有回旋余地,保险公司等投资者在持有低评级证券上也面临严格的监管限制。

评级机构表示,他们只是根据客观标准对借款人的信用评级进行评级,BBB和BB篮子之间的界限通常会被市场强化。例如,惠誉(Fitch)指出,在当前的危机中,随着市场压力的加剧,投资者会在评级下调之前匆忙抛售BBB-债券。

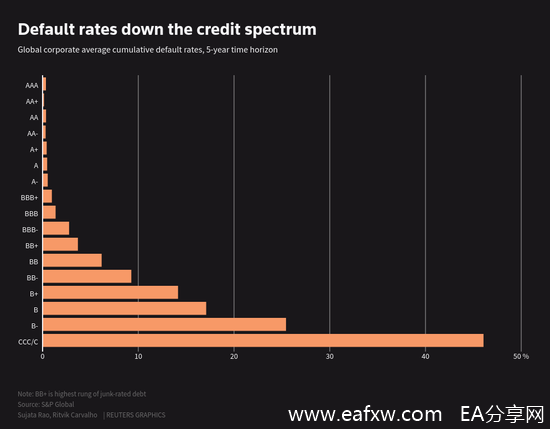

评级机构还表示,他们的评级目的是在违约概率上为投资者提供指引。例如,标普全球(S&P Global)的数据显示,投资级别最低的BBB-级信用的5年违约概率为2.8%,而垃圾级最高的BB+为3.7%,中间相差接近1个百分点。

晨星分析师Mara Dobrescu表示,除了要解决其他障碍外,灵活策略基金通常需要聘请高收益专业人士来进行垃圾债券投资所需的额外法律和合约分析。 Dobrescu补充道,

“尽管央行的行动改善了高收益债券的流动性,但从长期来看,它们不太可能像投资级债券那样具有流动性,”

这意味着,投资者,尤其是在受到严格监管的行业,不太可能完全不考虑信用评分,但央行的进入或将模糊甚至打破这些原则。

央行的支持可能成为增强灵活性的强大推动力,特别是在高评级债券收益率或回报率进一步下滑、垃圾债券市场膨胀的情况下——标普全球(S&P Global)预计,约6400亿美元的欧洲和美国公司债券今年将成为堕落天使。

摩根大通资产管理公司(JPMorgan Asset Management)固定收益国际首席信息官伊恩•斯泰克(Iain Stealey)表示,

“你会看到一些人被迫出售这些债券。但当有另一个买家而且是最后的买家时,(持有堕落天使)确实会变得更容易。你会看到更多的资金将开始涌向高收益债券。人们一旦看到隧道尽头的光点,他们就会这么做。”

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表金十观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容