4月以来,美股表现喜人,纳指如今已经收复年内所有跌幅,重回9100关口,距离历史高位也仅一步之遥。

美联储史无前例的放水计划无疑是美股反弹最大的幕后功臣。然而,随着4月的经济数据陆续出炉,我们可以发现,无论是美国就业还是通胀,都显示出恶化迹象。美联储货币宽松和政府的财政救援根本没有改善美国经济基本面。

于是,在一系列撒钱之后,人们开始重新预期美联储和政府会祭出新一轮的刺激措施,以促进经济复苏。上周,市场首次出现负利率的预期,交易员押注最快7个月后美国将降息至负利率;其他的观点则包括扩大QE(如增加股票购买)等。

扩大QE无疑能提振市场情绪,然而,这个方法对支撑实体经济究竟是否依然有效呢?美国还能通过扩大资产购买来避过一劫吗?

要分析这个问题,我们首先要知道QE提振实体经济的传导路径是怎么样的。

01“大放水”是这样帮助美国渡过衰退的

首先我们要理解两个概念:自然利率(R*,又称中性利率)和政策实际利率(R)。政策利率也就是联邦基金名义利率;而自然利率指的是在维持通胀不变的情况下能支持经济充分就业、实现最大产出的利率。

这两个概念之所以重要,是因为它们的关系会影响消费者的消费欲望。

理论上来说,当R高于R*时,经济不能实现充分就业并存在产能闲置,导致经济收缩;反之,如果R*大于R,那么人们消费欲望就会增加,经济将处于扩张周期。

这也是为什么在经济衰退的时候,美联储会选择降息以刺激民众消费。

但是,在经济收缩/衰退期,一味地降息并不是治本之策,例如降息不能推动商业资源回流到经济体系中(大规模违约通常也能拉低R,但降息延缓了企业破产的速度,一定程度上阻碍了资源重新配置)。而投资机会一旦减少,经济复苏的势头更加羸弱,这一幕我们在2001年已经见过。

时间转到2008年金融危机,当时次级抵押贷款的冲击沉重地打击了经济,衰退阴霾已经落下。当时根据旧金山联储一项研究,R*进入负值区域,消费陷入深度收缩状态。美联储亟需降低R,但却囿于零利率的限制。

如何能降低R的同时,又不触及实际利率呢?创新的决策者想到了资产购买。

通过实行QE,美联储有效地促进了超额准备金与M1货币供应量增长,成功地压低了名义利率,刺激了消费。(M1是指社会流通货币总量加上活期存款。从理论上讲,要消费某种商品或服务,必须从M1中付款。)

因此,通过实行QE,美联储达到了和降息一样的效果。

02“撒钱”的边际效用正在递减…….

算上当前这轮,美联储已经祭出4轮QE。然而,“放水”的效果似乎越来越差。

量化宽松政策直接导致银行储备的增加,但只有一小部分转化为货币供应量的增长,只有更小一部分转化为消费和投资。

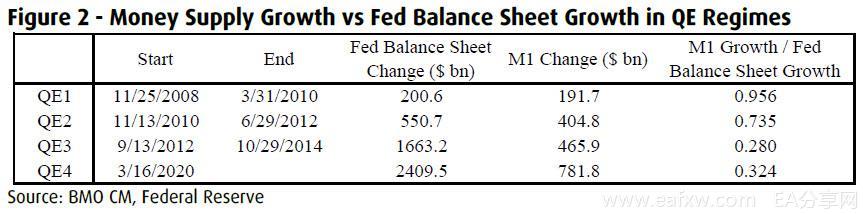

QE1非常有效,令美国成功摆脱经济衰退。QE1阶段中,每“放水”1美元,M1货币供应增加0.96美元。但从QE2开始,我们可以看到边际效用正在递减。QE2对M1的转化程度只有0.735;而到了QE3,相关性已经骤降到只有0.28美元。从这个角度来看,量化宽松对实体经济的影响随着时间的推移而减弱。

BMO的Daniel Krieter指出:

“和以前相比,量化宽松渗透到实体经济的进度越来越慢了。到目前为止,扩张性政策已导致资产价格上涨。更糟的是,我们距离游戏结束的局面到来还有十年的距离。”

所谓的“最终局面”,就是指美联储的QE已经对M1不能再产生影响,也就是说无论如何放水,也不能提振经济的阶段。

从首创到推行只有短短12年时间,QE的“寿命”就要进入倒数,这是为什么呢?

03三大祸因,加速QE终结

Daniel Krieter认为,造成QE效果减弱的原因主要有三个:

①低利率制度带来的消费刺激力度是递减

简单来说,QE并不能刺激所有消费。在低利率的环境下,人们的信贷需求就受到严重打压。

量化宽松政策通常被称为“从未来借款”。然而,只有少量的未来消费可以通过货币政策提前兑现。在QE下,耐用品的消费固然可能被提振,但是人们对信贷的需求不再以相同的速度增加。于是,久而久之,到了一定程度下,无论价格或利率持续多久,消费都无法为公用事业带来收益。

②贫富悬殊

量化宽松政策往往会抬高金融资产的价格,使拥有资产的人变得更加富有。

大量的量化宽松产生的货币最终落在富人手中,而富人的消费方式并没有因此改变。其结果是,贫富悬殊进一步加大,这加剧了边际消费效用减少的影响,陷入恶性循环。

③通胀预期降低

货币政策的症结在于预期,理论上量化宽松会推高通胀,甚至可能会陷入恶性通胀。然而在经历了多轮量化宽松后,通货膨胀依然没有大幅增加,人们意识到量化宽松不太可能导致通货膨胀,因此通胀预期也就降低,现在的消费动力略微疲软。

04 QE无效,揭示一大真相

由上一点可知,当前的量化宽松很可能不会刺激大量消费,因为R不会像过去那样通过货币供应量增加的方式被压低。

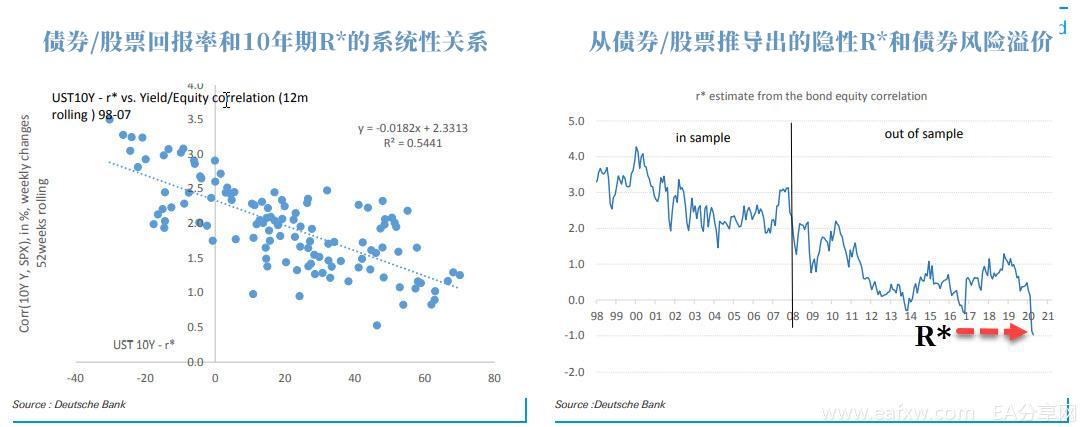

而更糟糕的是,R较于R*的溢价越来越高了。有分析指出,R*当前可能已经跌至历史新低。如由下图所示,据德意志银行称,R*已跌至历史最低值-1%。

当货币供应增加,而无法产生消费,其导致的后果是,储蓄率会增加,金融资产的价格普遍上涨。

在避险情绪占上风的时期,债券价格通常会首先上涨,于是我们可以见到4月以来至今,10年期美债收益率跌幅已经超40%(收益率和价格成反比) 。

然而美债供应始终有限,尤其是美联储购买美国国债已经消耗了很大一部分。

因此,投资者被迫购买高风险资产。

根据BMO的说法,这能解释为什么最近几周债券和股票呈现出反常走势——尽管经济基本面堪忧,但股市表现仍然如此出色。

但是,在糟糕的基本面下,股市这样的反弹速度无疑是危险的,

BMO认为,接下来我们将会见到两种情况:

要么美国政府和美联储力挽狂澜挽救濒临破产的企业,在这种情况下,市场信心将会复原,但政府将会蒙受巨大损失:对经济效率低下的企业强行补贴之后浪费社会资源,而随后的经济复苏也会比较缓慢。

要么政府和美联储放任不理。在此情况下,企业违约和破产数量可能会达到历史水平,美国将要经历一个漫长而痛苦的经济衰退。但是,市场将会经历一场空前的大洗牌,经济资源将会得到优化配置,经济衰退之后的扩张也会十分迅猛。

结果是,政府和美联储可能会采取一个折中的方法,即一方面继续提供救济,但不会覆盖所有企业。违约和降级将是惊人的,但随之而来的经济复苏也是令人期待的。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容