在本周三彼得森研究所(Peterson Institute)组织的一次视频会议上,美联储主席鲍威尔向市场重申,负利率并非美联储正在考虑的选择。美联储过去两个月已经扩表2.6万亿美元。

当然,若市场再发生一次崩盘或者倒闭潮再现的情况下,美联储对负利率的态度也会有所改变,但目前美联储传递给交易者的信息非常明确:别指望美联储推出负利率!这缓解了市场对美联储继续宽松的预期,也在当天造成了市场大幅下跌。

然而,随着鲍威尔封杀负利率(暂时),美联储将面临另一大问题。这个问题最先由德意志银行的信贷策略师斯图尔特·斯帕克斯(Stuart Sparks)提出。他在一份报告中表示:

“尽管美联储和美国财政部门为抗击疫情采取了这么多措施,但美国的货币政策仍然太紧缩。”

而且,正如斯帕克斯说的,如果美联储放弃实施负利率政策已成既定事实,那么美联储的资产负债表规模和构成都必须进一步宽松,意味着要有更多QE。

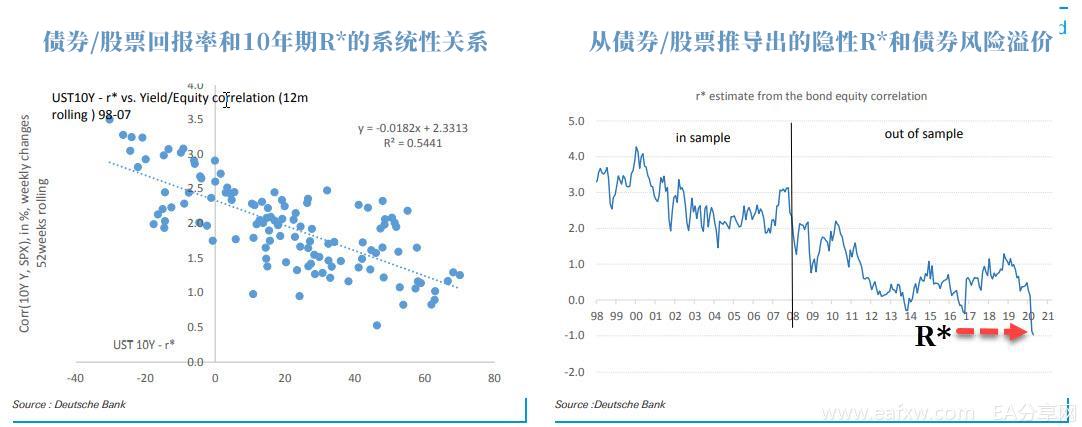

那么还需多少规模的QE?德意志银行估计,在短期市场实际收益率为正的情况下,中性利率要降至-1%左右,这意味着,额外宽松的规模要相当于政策利率降低超过100个基点。

此前美联储曾估计,1000亿美元的QE对经济增长的短期影响差不多相当于降息3个基点。这意味着,为了提供相当于1%的利率宽松,美联储需要再扩张资产负债表约达3.3万亿美元。

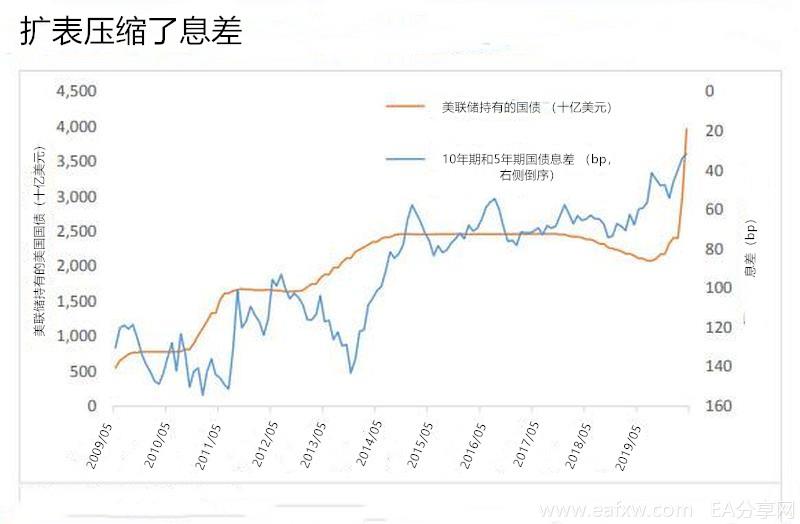

这给美联储带来了麻烦,即便存在极端的债券融资需求,如此大规模的扩表会带来结构性供需失衡,并且久而久之会压缩期限溢价。

德意志银行对于美国国债供给以及美联储购买的预测显示,这种失衡可能高达1.4万亿美元。最后,还有争议的一点是,久期供给的流失主导着美联储购买的隐含期限选择,导致期限溢价下降。

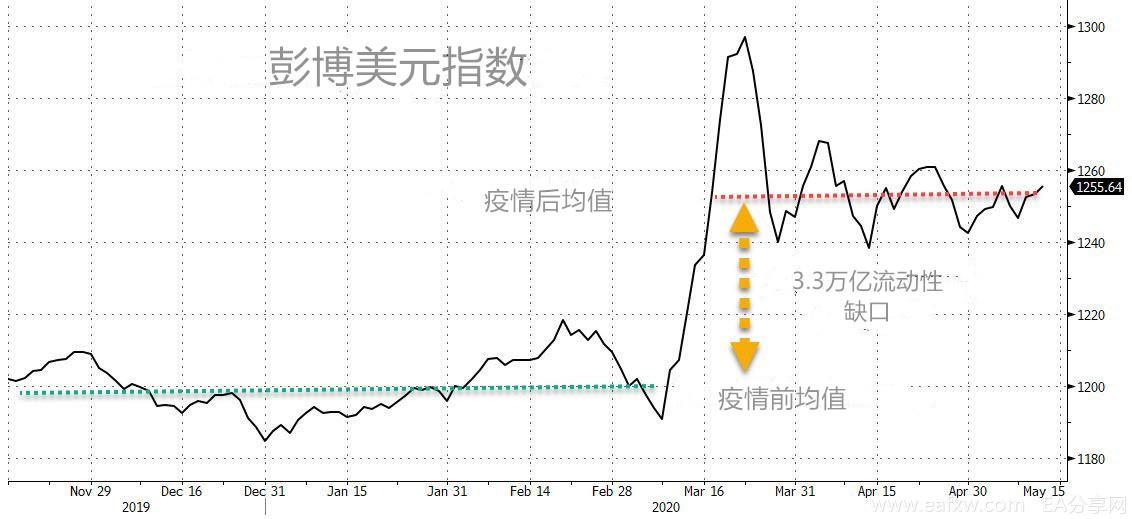

先不论其他扭曲期限溢价的因素,美联储已经别无选择。因为,虽然美联储3月份以来大规模注入流动性,资产负债表从4.2万亿美元扩张至6.7万亿美元,但是在不施行负利率政策的情况下,依然不足以解决中性利率需达到-1%的问题。美元高挺就是这个问题最好的体现,比如美元荒问题,直到现在还不能恢复到疫情前的正常水平。

这意味着美联储将需要再扩表达数万亿美元,而且很快就会这么做!

Curvature Securities的策略师斯科特•斯凯姆(Scott Skyrm)先生写道,一般抵押利率周二意外下跌至0%,周三跌破0%。虽然这很“奇怪”,但斯凯姆指出,“一般抵押利率偏低只是暂时的”。原因是,因流动性枯竭而起的发行潮即将到来。

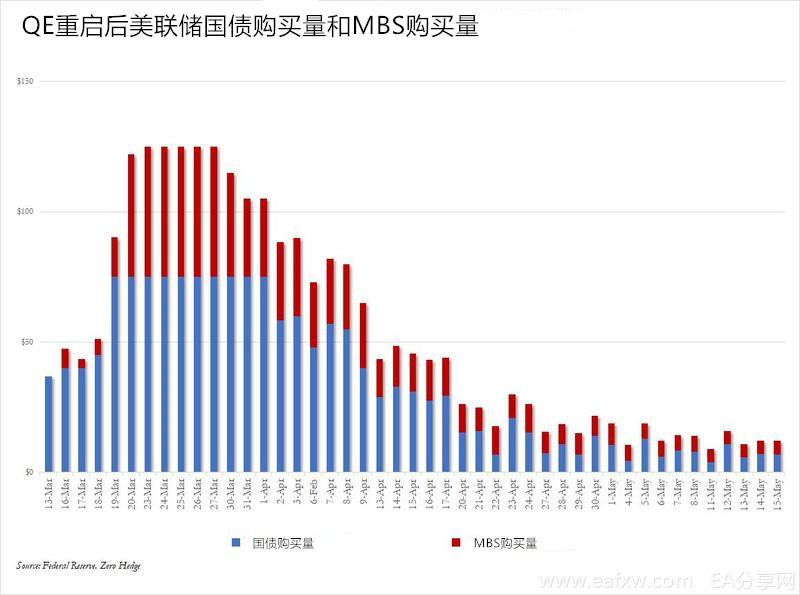

斯凯姆进一步解释道,上周五美联储将每日永久公开市场操作(POMO)均值从两个月前的750亿美元下调至仅70亿美元,随着QE购买逐步减少,美国国债供应的激增最终将推高利率。

但在短期内,情况正在恶化,斯凯姆计算得出:

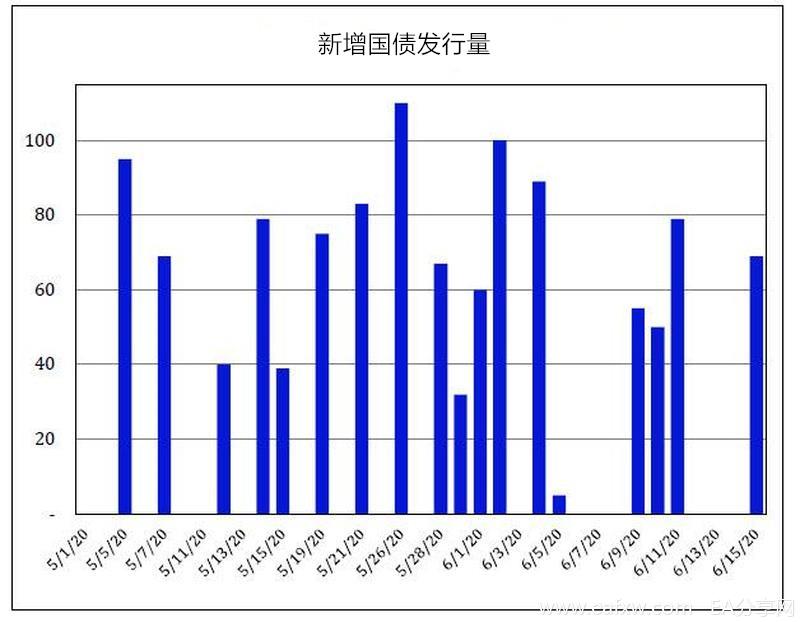

“周四将有790亿美元的商业抵押担保证券(CMB)结算,周五将有净值390亿美元的新增国债再融资结算。但这只是一个开始。5月份共有净值6890亿美元的新增国债到期结算,从现在到6月15日,还有净值9920亿美元的新增国债到期结算。没错,下个月将有近一万亿新的国库券冲击市场!”

斯凯姆得出如下结论:这意味着下个月,市场要拿出1万亿美元来偿付这些需要结算的债券。斯凯姆说:

“这话说含蓄了。因为我们都知道市场上谁能拿得出1万亿美元,那就是唯一可以印钱的人:美联储。”

如果你还不太明白,你可以理解为:美联储已经向整个市场注入了流动性。但这种理解还不够全面,直升机撒钱的运作方式是流动性供给(美联储)和流动性需求(财政部通过发债)齐头并进,供给过多的时期(比如3月底和4月初实施的大规模量化宽松政策)之后紧接着就是流动性需求剧烈的时期,比如下个月1万亿美元流动性将被抽走,用于美国政府筹资。

这也表明,德意志银行估计累计缺口达3.3万亿美元是准确的,美联储很快就会发现自己再度陷入窘境。因为它并没有注入流动性,而是通过收缩每周的永久公开市场操作持续消耗市场上的流动性。

因此零对冲评论称,鲍威尔面临着双重困境:由于负利率政策已经被封杀,鲍威尔别无选择,只能再度扩大QE,并向金融系统释放另一股流动性。

问题是,美联储已经做出了缩减QE的姿态,如果又做出任何逆转的表态,都将遭到炮轰,尤其是来自政治方面的炮轰。这意味着,就像今年3月美联储利用疫情引发的市场崩盘推出无限量QE的操作一样,美联储很快就会引发新一轮市场崩盘,作为下一次大规模扩大QE的巧妙托辞。

如果无法实现,我们将看到美元走强,因为市场已经嗅到了下一场美元荒的气息。由于这将加速流动性紧缩,即将发行的9920亿美元美国国债将再次引发市场震荡,美联储将通过在无限量QE的基础上再增加3万亿美元来快速扭转这一局面。

我们唯一需要思考的是,如果市场再一次崩溃,美联储会不会借此暗示它即将购买股票ETF。又或者,鲍威尔是否依然还会把这最后一颗子弹留在弹药库中,无论接下来即将发生什么。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容