本文来自人民币交易与研究

危机往往是不能避免的,在此次市场下跌中,连“股神”巴菲特的伯克希尔哈撒韦公司一季度都创纪录亏损了497亿美元,那么能够扛得住市场崩溃的投资组合有什么特点?

机构投资者数据提供商CEM Benchmarking通过分析220多家美国养老基金在2003年互联网泡沫和2008年金融危机的投资组合发现,能承受住市场崩溃的投资组合具备以下特点:防御性配置必不可少;在市场复苏时及时平衡组合配置,即“逢低买入”股票,否则将错过市场反弹带来的上行空间。

数据研究发现,能够如此配置的上四分位养老金都在两次金融危机期间获得了广泛回报。

同时,金融危机期间,债券的配置比例有所增加,收益率上四分位的养老金的固定收益配置比例从2007年的37%提升至45%,但这更有可能是一种战略转变,而非再平衡的失败。配置似乎朝着在市场崩溃时发挥更大的作用的策略发展,这也是近几年投资多元化的一种趋势。

根据目前的报道,随着今年市场的反弹,一些机构开始获得“暴跌时买入”的收益。耶鲁大学捐赠基金在美股暴跌期间,大幅买入发达市场EFT和科技股,该基金的首席投资官表示,这些ETF将被用于资产再平衡。而经历了一季度严重亏损的瑞士央行也因为加仓FAANG而获利,仓位平均增幅为22%。

根据两次金融危机前后投资收益的总体表现,CEM将这些养老金分成四组,上四分位的养老金的回报率比下四分位的高出2%以上。

通过分析最高最低两组在资产配置上的特点,发现导致收益差异主要有三个因素:

首先,在崩盘时进行防御性配置是表现最好的投资组合的一个共同因素。

其次,在这两次危机中,这些投资者在很大程度上进行了投资组合的重新平衡。

第三,在互联网泡沫危机中表现最好的机构实际上“是在下跌时买入”,并增加了股票配置,甚至超过了暴跌前的水平。但在全球金融危机中,债券配置比例有所提升,资产配置策略朝着在市场崩溃时发挥最大作用的方向发展。

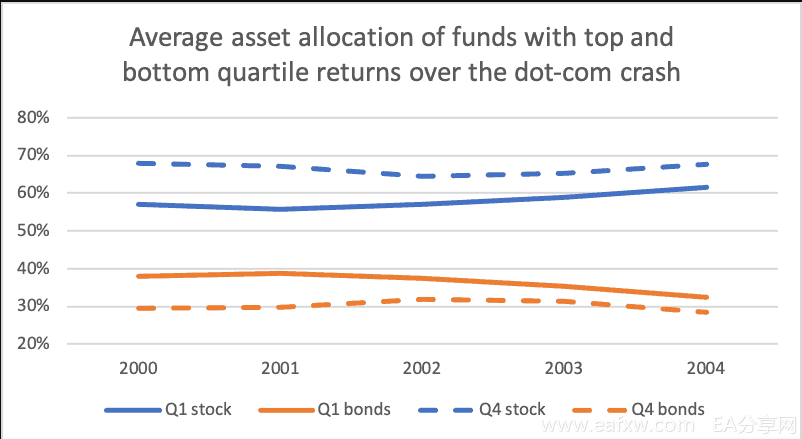

2000年至2004年的互联网泡沫

在互联网泡沫中,上四分位(下图中的实线)在崩盘前持有防御性配置,但在复苏后转向更为激进的资产组合,从而获得了更多的上行空间。

众所周知,在股市崩盘期间,股票价格暴跌,而债券表现强于大盘,尤其是长期债券。

在复苏过程中,股市表现优于债券。正如所预期的那样,股票与债券比率高的养老金崩溃得最严重,但复苏时也收益最多。相反,债券配置较高的投资者(特别是长期债券)安然度过了危机,但在经济复苏期间错失了一些上行机会。

在此期间,上四分位养老金的初始债券配置比例更高,2000年为38%,而下四分位数养老金的初始债券配置比例为30%。在最初崩盘期间的下行保护,比在复苏的最初几年的上行保护更有价值。然而,到市场复苏结束时,上四分位数养老金的债券占其投资组合的比例降至32%,而下四分位数基金则持稳于28%。

在市场复苏期间,不管是上四分位还是下四分位,投资者的资产配置要么趋向于股票,要么保持不变,这一事实表明,投资组合实现了再平衡。2001年至2002年期间,即使是下四分位的养老金,其股票的配置比例也从54%恢复至65%。

65%的资金配置在股票上,显示出高度的再平衡。考虑到数据集中的大型机构投资者,其在投资方法上往往更有纪律性,这无疑是股市表现的一个有利因素,因为这种再平衡帮助推动了随后的股市反弹。

在整个5年期间,表现最好的养老金所做的不仅仅是再平衡,它们以折扣价重新买入股票,即所谓的下跌时买入。这些基金将其股票持有量增加到高于崩盘前的水平,这导致了上涨空间高于最初配置时的预期。

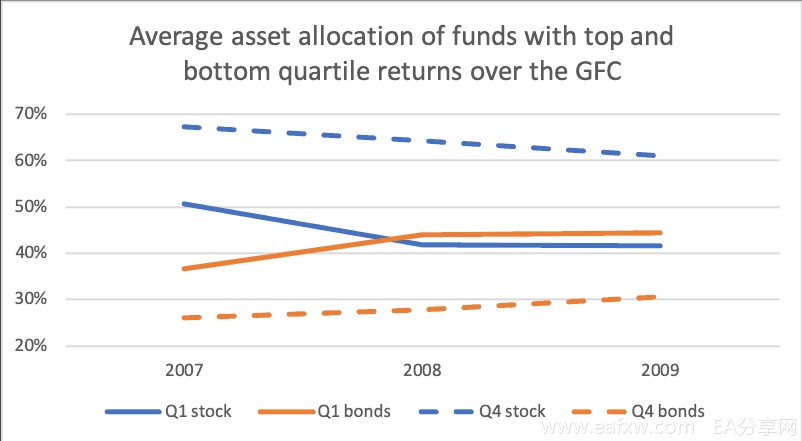

2007-2009年全球金融危机

在此次危机中,上四分位的养老金也有防御性配置,表现最好的投资者投资组合最初更多地投资于长债,并继续配置于风险较低的资产。

与互联网泡沫破灭时表现最好的养老基金类似,与表现最差相比,上四分位平均拥有更高的债券配置。在这3年期间,这些养老金在2007年的债券投资比例为37%,而下四分位的债券投资比例为28%。

与2003年一样,投资者继续在整个金融危机进行再平衡。下四分位的养老基金的平均股票配置比例从2007年的67%恢复至64%,而不是降至50%。如果在崩盘后没有进行投资组合的再平衡,就会错过复苏。

然而,在3年的全球金融危机期间,债券市场出现了明显的动向,但这更有可能是一种战略转变,而非再平衡的失败。

2007年,上四分位基金最初将37%的资金配置于固定收益,并在未来3年将这一比例提高至45%。即便是处于下四分位的投资者,也在3年内小幅增持了债券,从28%增至30%。这似乎是在全球金融危机之前就开始的多元化投资趋势的延续,股市暴跌似乎加速了这一趋势。事实上,这四组中魅族的的平均资产配置都朝着在最初的衰退中发挥最大作用的战略方向发展。

经验教训

我们可以从这些市场事件中学到什么?在这两次危机的对比中,成绩前四分之一的选手都有两个共同的主题。

1、在崩盘前一直都有更多的防御性配置。其次,投资者在投资组合再平衡方面的转变,让他们在复苏过程中获得了更多的上涨空间,并在两次危机事件中都获得了广泛回报。

2、“逢低买入”股票是互联网泡沫期间表现最好的投资者的资产配置策略,这让他们在复苏中获得了更多的上行空间。相比之下,金融危机时期表现最好的投资者则增加了对债券的配置。

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表金十观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容