上周,美元指数基本上没掉下过100整数关口下方,无论黄金、美股怎么动荡,美元都强势不改。

不过Arkera外汇和全球宏观策略师帕特尔(Viraj Patel)表示,从周期性的角度看,美元可能即将迎来巨变时刻。

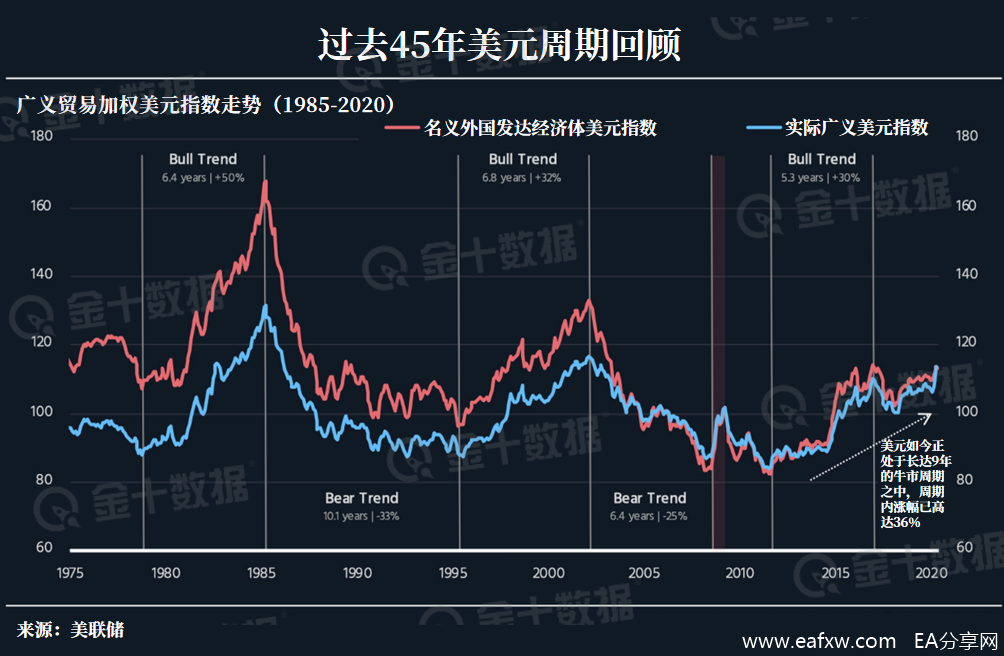

按照帕特尔的说法,在过去的45年里,一个典型的美元趋势周期持续的时间大约为6到7年,单个周期的平均变化率为34%。按照业内普遍认知,我们现在正处在始于2011年8月的美元牛市之中。而从那时开始,美元指数已上涨了36%,牛市周期持续时间几乎长达9年。

如今,适逢市场巨变,美国经济遭遇了可能是二战后最严重的打击(从多项经济数据可以得出这个结论),美元是否即将见顶并开启新一轮熊市周期?

带着这个问题,我们今天一起来好好梳理一下,影响美元未来走势的种种因素,以及市场各项先行指标所发出的信号。

01美元熊市的特征

按照帕特尔的说法,虽然美国经济很不济,但美元牛市还没完——至少现在美元还没有出现入熊的迹象。

“当我们审视自1975年以来的美元熊市特征时可以发现,那些导致美元大幅下跌的周期性和结构性宏观因素,目前大多没有出现。而已经出现的熊市信号,影响还微乎其微。相反,在全球经济同步衰退的时期,市场内高涨的避险情绪会继续支持美元涨势。”

那么美元入熊前,会出现什么趋势呢?又或者说,美元熊市有哪些特征呢?我们可以总结出以下几个关键因素。

特征一:美元的相对利率优势大幅下降

这一点就不用多做解释了,利率永远是货币汇率的决定性因素。

特征二:美国GDP增长乏力

事实上,过去这9年里,美国GDP增长速度的确一般般,所以在疫情爆发之前,衰退论就已经被多番提及。然而,和美国相比,其他发达经济体的GDP增长也不见得有多强劲。总的来说,美国与其它发达经济体的经济差距正在缩小,但尚未来到趋势逆转的阶段。

特征三:美国政府债务负担加剧

这个美元熊市特征,毫无疑问已经出现了。数据显示,美国政府财政赤字和经常账户赤字的共同扩大,推动了美国债务的疯狂上升。而根据历史经验,美元熊市周期一般在政府债务开始扩大后的2-3年内出现。除此之外,美联储资产负债表也在迅速膨胀,这将给美元造成更大压力。

特征四:全球贸易和制造业活跃指数高企

在世界贸易增长速度高于趋势水平的时期,离岸市场美元供应充足,不利于美指上行。

特征五:财政部或美联储开始干预汇市

在历史上,无论是美国财政部还是美联储,都甚少直接干预美元汇率。除非美元出现明显的畸形走势(汇率过高或过低),否则美联储和财政部都不会出手。

从上面这些分析来看,除了符合债务负担和美联储资产负债表膨胀这一条特征之外,美元其他熊市特征都没有出现。相反,疫情过去后,世界经济还存在太多的不确定性,在这种情况下,美元通常是投资者的最佳避风港之一。

02不可忽视的熊市信号

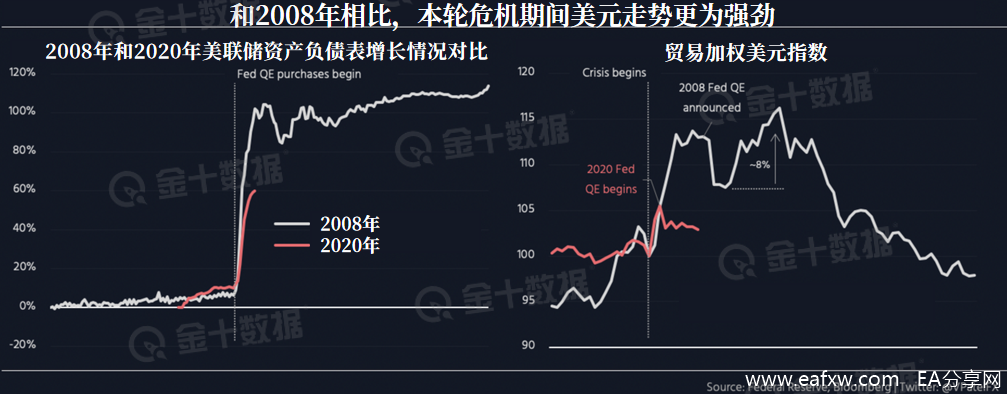

除了市场上并未出现太多熊市信号之外,很多投资者可能会忽视一点:与2008-2009年的经济危机期间相比,美元在本轮危机中的走势也要坚挺许多。

美联储在3月份开始陆续实施一系列宽松政策,祭出了包括无限QE、零利率在内许多纾困措施,但美元依然继续走强。帕特尔认为,在全球经济陷入衰退、跨境贸易疲弱以及固定收益资产表现相对较差的宏观背景下,美元表现出了比次贷危机期间更强的韧性。

不过需要注意的是,美联储放的水对美元不会毫无影响,当美元进入危机时,美国糟糕的经济基本面会成为一个不可忽视的重大利空。

数据显示,国际清算银行美元汇率指数显示,截至2020年2月,美元汇率被高估了14%。前期被高估,加上美联储实施了比次贷危机期间更强烈的干预措施,美元入熊也不是不可能的事情。

接下来,投资者最应该关注的,还是美联储的政策。

数据显示,自2018年10月以来,美国与主要贸易伙伴的相对利差已下降约180个基点。本来考虑到不少发达国家都生活在零利率或负利率环境下,美元的吸引力依然有所保障。但如今,美联储要将利率降至零,优势自然也就不复存在了。而近段时间,有关负利率的讨论开始兴起,更让美元多头嗅到一丝不同寻常的信息。虽然美联储一众官员纷纷表明态度,但交易员依旧蠢蠢欲动加码押注。

目前为止,美联储的宽松政策已经基本消除了美元的套利优势,不过还不至于让美元贬值。但要是美国真的进入负利率时代,那结果可就难以预料了。

当然,投资者还需要注意一点:面对衰退威胁的不只美国,全球各大央行都有进一步降息的可能。未来几个月,我们肯定会从欧洲央行、英国央行和日本央行的动态,值得期待。

03美元入熊的导火索何时出现?

正如前文所说,美元会否入熊的关键,在于美联储的货币政策路径。目前美联储对于负利率的态度是相当排斥,但未来的事不好说。接下来,投资者需要关注两件事:美国经济复苏轨迹以及市场对负利率的定价。

一方面,没有人会忽视美联储对负利率的担忧,毕竟这个神奇的政策会对美国公开市场结构、银行和货币市场基金体系产生严重的负面影响。但从市场的押注来看,交易员明显不相信美联储已经就此打消实施负利率的所有可能——最好的证据就是,资产负债表还没有停止扩张,这就意味着美联储还在继续加码宽松。

从周期性规律的角度看,过去18个月高达180个基点的利差缩幅,并不足以触发美元入熊——因为过去两次美元大幅下跌时,美国和其他发达经济体的相对利差都缩小了300个基点左右。因此,只要美联储一天不打开负利率这个魔幻的大门,美元就一天不会轻易入熊。

另一方面,关于美国经济的前景,目前外界还有很多争论。尤其是传说中的V型反弹会不会出现,更是一个很大的疑问。

目前,有经济学家认为欧美疫情的爆发期已经过去,随着各地陆续解封,全球经济会从衰退阶段逐渐过渡到反弹阶段。然而,现在还很难预测经济复苏的程度和速度将会如何。

历史数据显示,在过往的美元熊市周期中,美国和欧洲的增长差距往往会扩大约2%。也就是说如果美国的经济复苏速度比其他主要经济体慢超过2%的话,美元就真的有危险了。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容