最近的市场可谓是被美股搅得“天翻地覆”,话说得是有点夸张,但是对于那些“看涨”就想追涨的墙头草来说,这种描述或再合适不过了。

美股在33天内下跌了34%,然后花了三周终于抹去先前一半的跌幅,不少刚刚离场的多头现在又开始吵着要进场。

然而,有迹象表明眼下这种平静可能不会持久,在如今的美股市场上,表面看起来风平浪静,实则异象频发——

交易量飙涨,波动性飙高,一群激进的散户正“异军突起”。

交易量飙涨,波动性飙高,他们却狂热看涨!

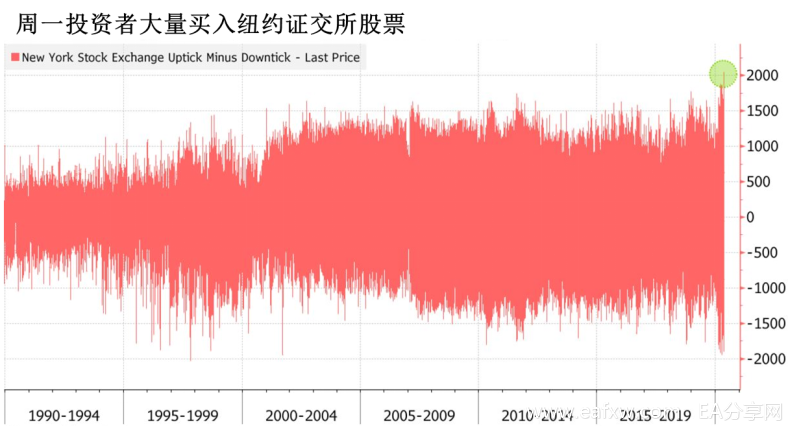

在试验性疫苗取得早期积极成果的好消息传出后,美股涨势在周一达到顶峰,逐时衡量投资者对美股购买兴趣的指标达到了有史以来的最高水平。

数据显示,在这种看涨情绪的支撑下,纽约证交所上涨的股票数量一度比下跌的多2049股,使得该交易所股票价格指数创下历史新高。

这种狂热的投机情绪还在期权市场的散户中传播。

Sundial Capital Research的数据显示,在上周,规模最小的期权交易员们已经开始押注反弹,他们纷纷买入看涨期权和卖出看跌期权。

分析师Sarah Ponczek指出,期权市场的持仓数据和其他内部数据的解读显示,尽管标普500指数四周来一直都在活跃交投,但相当大部分投资者都未躲避波动,仍未主动平仓。

值得庆幸的是,这群散户并不全是在“裸奔”,有数据显示,期权交易中所有类型的投资者都在考虑加强资产配置保护。

周一,追踪看跌交易与看涨交易量的股票Cboe期权买入出售比率跌至2月19日以来的最低水平,而2月19日是标普500指数跌入熊市之前最后创下的纪录高点。

纽约梅隆银行(BNY Mellon)的首席投资官Matt Forester表示,美股的波动性正在上升,并且未来的市场波动可能会比过去几个月还要大。投资者正同时和可怕的基本面,以及不听话的政策决策者进行着拉锯战。

Sundial总裁杰森·戈普弗特(Jason Goepfert)却直言:

“在危机中,一大群交易者却处于极端看涨状态,这就是最严重的警告。”

这群散户居然偏好这些?

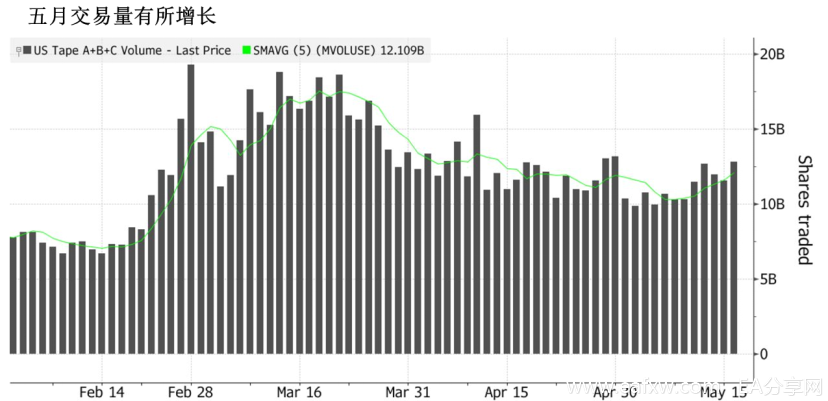

3月份,美国各交易所平均每天交易的股票为156亿股,这是逾11年来最活跃的月份。在此之后,交易量一直在下降,过去两周是自2月下旬美股抛售潮以来交易活动最低迷的时候。

周一,在这群激进的散户的支持下,交易量回升到128亿股,是4月30日以来的最高水平。与此同时,美股每日价格波动的幅度也越来越大,股票每天波动5%,堪比有史以来最动荡的3月份。

有趣的是,这群散户不仅不惧风浪,胃口还格外不同——他们偏好小企业股和成长股。

在过去的几个月中,公司规模是影响疫情危机中股价暴跌的关键因素。由于担心信贷紧缩和公司的偿付能力,投资者大都转向资产负债表稳健的大公司以求安全。

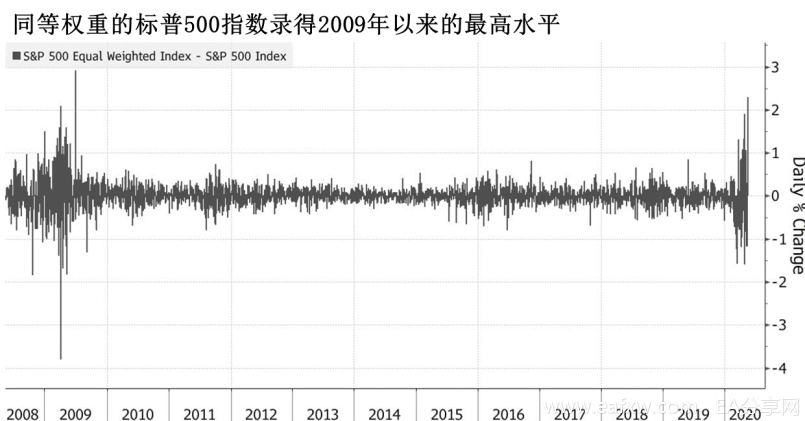

今年,同等权重的标普500指数跌幅是常规市值加权基准的两倍。衡量小企业股价的罗素2000指数下跌了20%。

然而在周一,形势发生了逆转。周一,罗素2000指数上涨了6%,同等权重的标普500指数录得2009年以来的最高水平。

与此同时,投资者正在抛弃价值型股票,购买成长型股票。

最新的美国银行基金经理调查显示,有23%的受访者认为价值将滞后于增长。这是自2007年末以来对价值股最看跌的时候。

数据显示,价值股长期表现不佳。上周,过去十年来罗素1000价值指数增长创下史上第三差的表现,价值与增长的相对比率跌至历史新低。

那么,这群散户进场的时机对了吗?

有分析表示,从大多数方面来看,股票价格依然很高。标普500指数未来12个月的市盈率现在高于21,是2001年以来的最高水平。

甚至还有人预计,标普500指数的利润今年将下降21%,但到2021年将反弹26%至每股160.90美元。

看到这里,逻辑已经一目了然。对于这群刚刚进场的散户,如果他们扛得住2020的美股崩盘,那么他们就能收获2021年的美股小阳春。如果不行?那只能当是为韭菜大军的壮大做贡献了。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容