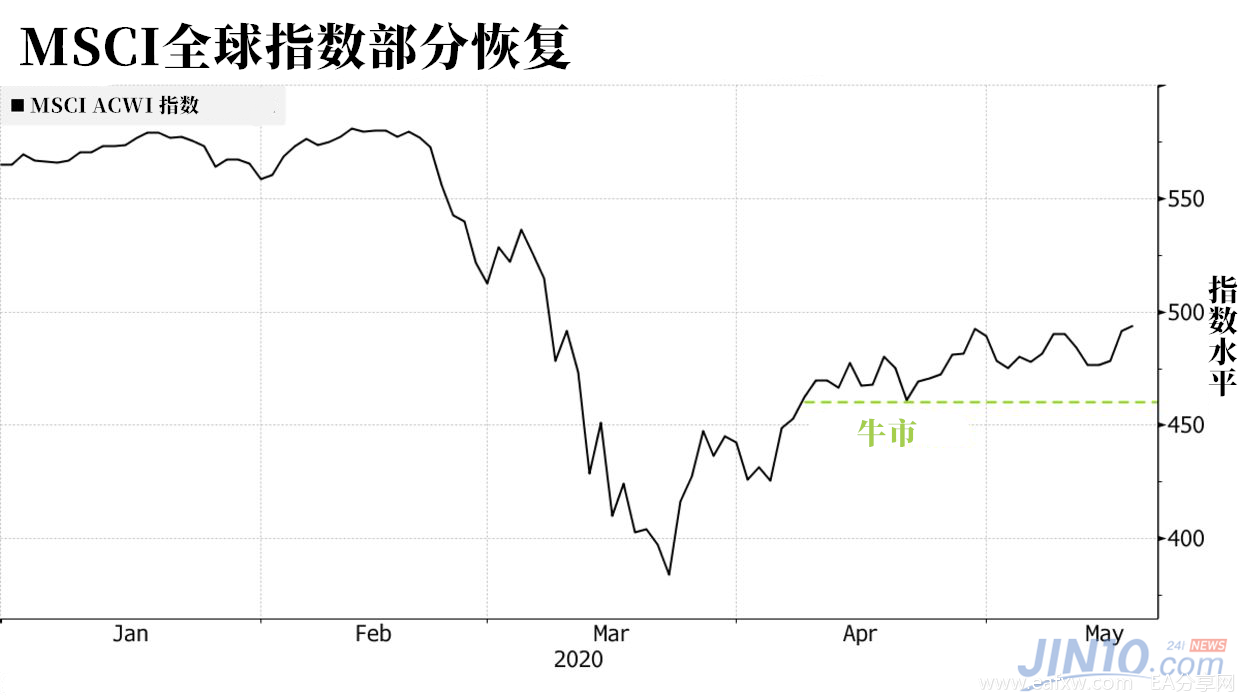

随着疫情在全球的蔓延逐渐放缓,全球股指在疫情期间遭受的损失已经恢复了一半,并且从3月23日的低位反弹了28%。尽管经济前景依然黯淡,但是股市正在恢复。

此时,华尔街出现了一些分歧,包括Druckenmiller和Tepper在内的传奇投资者正在敲响警报,表示持有股票带来的风险回报是这几年来最糟糕的。

然而,一些世界上最大的机构投资者却继续持有或增持股票。

花旗集团、富兰克林邓普顿基金集团、黑石集团的财富经理们和策略师们管理着超过8.8万亿美元的资产。他们表示,即使疫情在没有疫苗的情况下卷土重来,股票还是相当具有吸引力。

他们认为,目前已经渡过了疫情第一阶段,并且央行和政府也在支撑市场,因此股票相对于债券等其他资产更具有吸引力。

管理着2270亿美元的花旗银行资产组合经理Steven Watson表示:

“我对于疫情感染病例和死亡率的增长放缓感到振奋。虽然进一步的感染的确会给市场造成一些打击,并且我们需要为此做好准备,但是我不会远离市场。”

Watson同时也表示对自己的资产组合几乎没做什么调整,仅仅是卖出了那些“恢复得非常缓慢”的股票。

他表示,有一点必须要注意——央行必须要为了重启经济提供一些必要的措施。

此外,由于亚洲在控制疫情方面做得更好,他认为亚洲股市在接下来几个月将会表现得更加强势。

贝莱德资产管理公司也对这种观点表示赞同,其北美高级策略师Kurt Reiman表示,美国和亚洲(日本除外)股市的表现好于整体新兴市场、欧元区和日本。估值倍数从较低水平的扩大,推动了整个市场的上涨,尽管各地的盈利预期都在收缩。较低的长期利率会机械地增加未来现金流的现值,使股票更有价值,在跨资产的基础上相对更有吸引力。

富兰克林邓普顿基金集团的跨资产组合管理着1230亿美元的资金。其在三月中旬进行了股票的增持,并在股市刚刚开始爬升的时候就临时恢复到了中性仓位。

富兰克林邓普顿的客户服务主管Wylie Tollette表示,他们正在赌,起码到2021年底,全球股市将会比债市表现得更好。这是因为大部分发达国家的主权债券的收益率低迷,同时债市(特别是信贷息差)出现了高波动的预期。

富兰克林邓普顿的Wylie Tollette表示:

“我们的基本观点便是,在疫苗出来之前,新冠病例不可避免地会出现反弹。在接下来的12到18个月内,从风险修正回报的角度,相对于债市,我们更愿意对股市持有谨慎乐观的态度。”

Tollette也表示,目前他的团队更偏向于“防御性板块”,因为他们认为直到疫苗或者特效疗法出现之前,经济的恢复将会是缓慢且不均衡的。相比V型或者是U型的反弹,这次经济恢复更会像是Nike集团所提出的螺旋上升型。就像花旗分析师Waston所说的那样,他注意到亚洲国家在处理疫情带来的冲击方面做得更好。

Waston表示:

“我们并不认为全球经济在2021年末或者2022年之前会很快地恢复。从GDP的角度来看,这将使此次危机的持续时间比全球金融危机更长,但比大萧条短得多,严重程度也低得多。”

黑石公司同样维持了对于股票的中性仓位,并更倾向于跨地区购买股票。

以黑石投资机构全球首席投资策略师Mike Pyle为首的分析师们表示:

“作为支持全球股票市场的一部分,政府可能会提出前所未有的政策措施来为疫情冲击提供缓冲。我们依然偏好于采取高质量行动且有充足政策空间的市场。”

花旗银行在存在第二波疫情的风险下也依然选择看好股市。

花旗集团的Watson表示,他对自己挑选股票的前景仍抱有希望。这一定程度上是因为他经历过2003年的非典疫情,所以他清楚市场接下来可能会怎么走。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容