本文来自交易法门

最近铁矿石又开始大涨了,大家的投机热情也都上来了,看多的人认为今天会复制去年的走势,看空的人则认为又有了好的做空机会。

我不去讲多空的逻辑,我从交易的角度去讲,什么时候,该怎样去交易。当然,很多都是我个人的经验主义,不作为大家交易的参考。

我打算介绍一下铁矿石上涨走势的短期信号和长期信号,然后介绍一下为什么i9/1价差会拉那么大,在此过程中,我会着重把i1909合约与i2009合约做一个对比。

01 铁矿09历史会重演吗?

2019年由于巴西矿的影响,海外矿石发货量减少了,同时,由于澳洲飓风的影响,澳矿发货进度也受影响,从而导致了国内矿石供应偏紧,结果铁矿石期货大涨,成为当年的明星品种。

2020年换成了澳大利亚,中澳之间关系紧张,市场又开始炒作澳矿发货可能偏紧的预期,再加上疫情的影响,巴西那边的发货量受影响,总之又是低库存情况下,多空上演大战。

最近,我发现很多自媒体已经开始发表观点,认为i2009将会复制i1909合约的走势,其结果是单边大涨到800甚至900以上,i9/1正套价差也会拉大到100-200点之间。我不清楚,历史会不会接连重演,我只想展示一下i1909合约与i2009合约的一些对比情况。

从历史价格走势来看,我们先来看一下i1909与i2009合约的历史走势情况,就目前情况来看,二者的走势基本类似,尤其是进入新年以来,二者的走势较为相似,所以单纯从价格走势来看,市场认为i2009可能会复制i1909的走势,也是可以理解的。

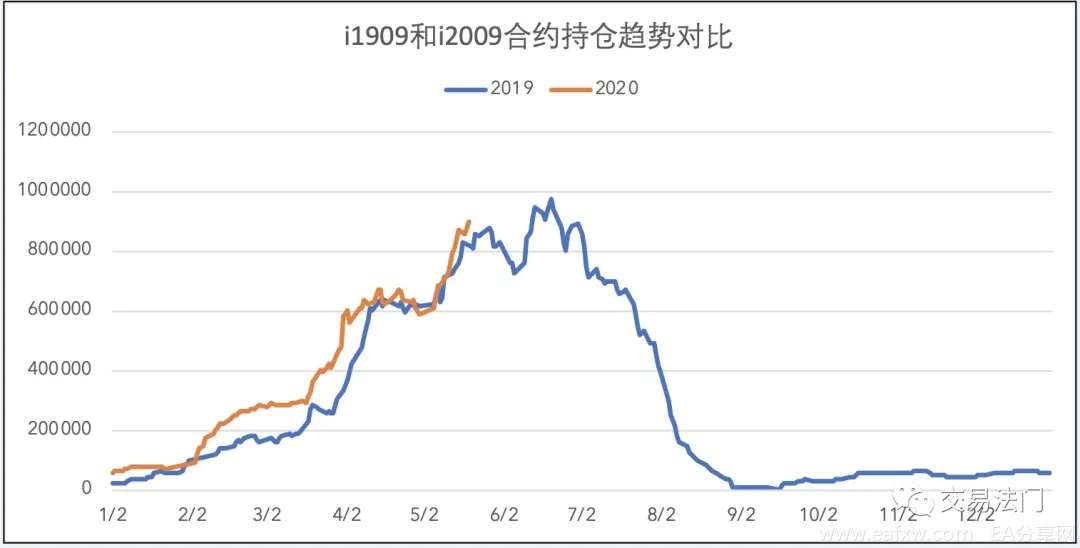

除了对比一下价格之外,我们再来看一下i1909与i2009合约的持仓对比情况,因为大行情往往有大持仓,单纯从持仓情况来看,今天铁矿石09合约的持仓比去年更加激进,说明多空对铁矿石的分歧依然巨大,甚至比去年还大,所以持仓不仅和去年的趋势基本类似,而且是比去年持仓更大。

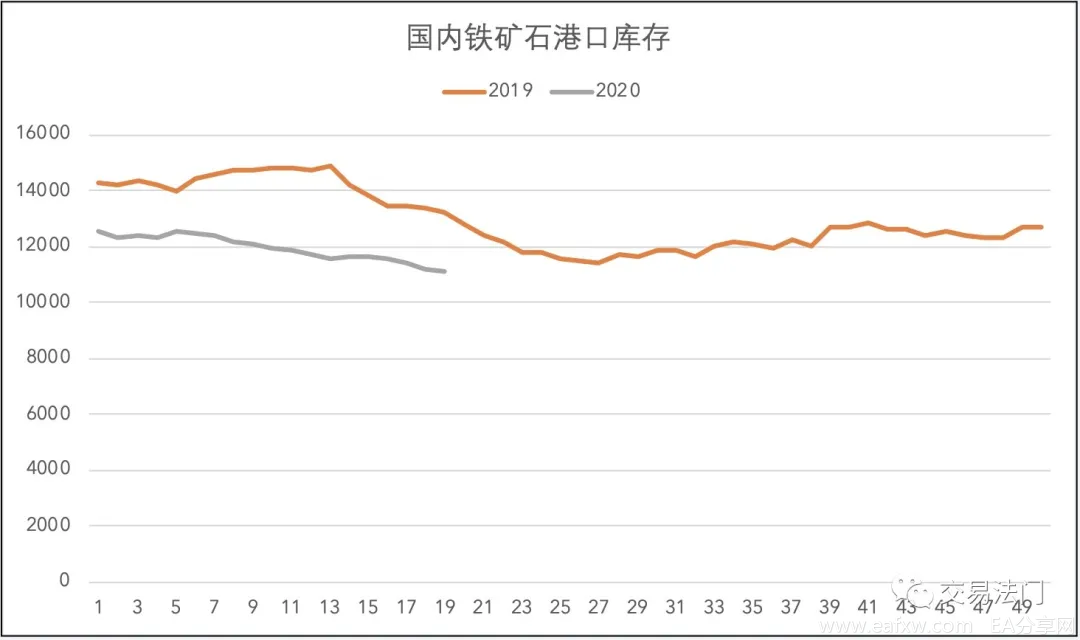

2019年炒作的不仅是供应端偏紧,同时需求端旺盛,所以港口矿石不断去库,在低库存的支撑下,矿石现货较为坚挺,与此同时,期货盘面还处于贴水状态,所以2019年铁矿石走出了大牛市,所以我们有必要再对比一下今年的矿石港口库存情况。

从当下的库存情况来看,目前的库存比去年更低,市场同样是炒作供应端偏紧的预期,只是过去的矿难,改为了疫情影响发货以及中澳关系紧张影响发货等,需求端应该好于去年,因为国家各项刺激措施的推出,需求是同期转好的。

所以今年矿石港口库存的趋势和去年一致,都是去库趋势,但是库存绝对量更低了。

所以,我们从价格、持仓、库存角度去对比i2009和i1909合约,确实是存在一定的相似之处,所以市场目前一片看涨,认为i2009合约将会复制i1909合约,价格涨到800甚至900以上,至于这一次铁矿09合约会不会换个故事,再来一次,我也不知道,但是这并不影响我们去寻找铁矿上涨行情结束的信号。

02 铁矿上涨结束的信号

我认为铁矿上涨结束信号分为两种,一种是短期的阶段性上涨结束,一种是大级别的上涨结束。

前者可以通过简单的价量持仓来观察,在价格上涨创新高的过程中,只要是不断增仓上去的,就不能够去摸顶,相反,如果出现减仓下跌,并且减仓能够持续,则可以试着轻仓摸顶一下,关于价量持仓的逻辑,我之前也多次介绍了,这里不再重复介绍。

我们拉长时间周期来看,从移仓逻辑和历史角度去分析一下i1909合约是什么时候结束了上涨行情的,然后我们再来看一下i2009合约会不会重演历史。

移仓逻辑我之前也介绍过,如果当前是一波上涨行情,那么近月主力合约带着远月次主力合约走的是同一个逻辑,当近月主力合约完成换月的时候,往往是新旧交易逻辑的转换,之前是上涨行情,往往意味着上涨行情结束,下跌行情开始。

我们可以发现,i1909合约与i2001合约的持仓曲线,两条持仓曲线的交点就是主力完成换月的时间,当然,图中可能无法看出准确的换月日期,大体日期可以看出在7月底,我通过数据查了一下,当时的换月日期是2019年7月30日,i1909合约持仓491176,i2001合约持仓497029,完成了换月。

接下来,你会发现一个神奇的现象,那就是2019年7月30日恰好是当时价格的高点906,然后从第二个交易日开始,价格一路下跌,跌到700,跌了200点。在移仓之前,i1909 合约价格是上涨的,在7月30日主力合约完成移仓之后,新旧交易逻辑发生转换,价格反转,一路下跌200点。

所以,从移仓逻辑来讲,如果铁矿这波上涨行情结束的话,那就需要关注主力完成移仓换月的时间,完成换月之后,可能会是一个不错的做空机会。短期的上涨结束信号是基于价量持仓逻辑,去做高位的动量反转;长期上涨结束信号是基于移仓逻辑,去做新旧交易逻辑的转换。这是我能够给你提供的两个观察和思考的角度。

03铁矿9/1价差为什么会拉大?

黑色系的品种近月主要受制于现货和库存水平,远月主要受未来供求预期的影响。黑色系品种的正套价差拉得特别大的时候,往往说明现货处于低库存水平,低库存+强现货,导致近月价格不断跟涨。

与此同时,远月存在悲观预期,市场对未来供求预期依旧悲观,从而导致远月合约不跟涨,甚至反而下跌,这种情况下在临近交割的一个月时,表现得尤为突出,正套价差往往在那个时候创出历史之最。

我们先来看一下i9/1正套的走势情况,主要是看2019年和2020年的,正常情况下,j9/1价差基本上在30-60之间波动,但是2019年巴西矿难,直接让这个价差脱离了地球引力,那叫一个牛逼,没办法,牛顿管不了牛逼,后来移仓逻辑发生之后,i9/1的正套价差大幅回落,但是临近交割的后面价格交易日,由于近月贴水太大,所以不怎么跌了,远月继续跌,所以i9/1价差在最后创出了历史新高。

这种情况之前在螺纹身上同样出现过,那就是rb1/5正套,2018年的的rb1801和rb1805合约也是如此,进入了12月之后,两个合约走势背离,rb1801合约紧随现货上涨,rb1805合约反而下跌,那个时候你去做正套,两条腿都赚钱,正套价差拉得非常大,记得好像是到了900左右。

所以,正套大价差的出现,往往是现货价格处于高位,期货大贴水,但是受制于低库存以及临近交割的压力,近月跌一下之后,要修复基差,而远月在悲观预期下则一路蹦,不跟近月走了,两个合约走势背离,所以往往在近月合约交割前的一个月下旬,正套价差一路狂奔。

至于最后群友问的去库的问题,矿石一直在去库,从上面的图可以看出,同比去库明显,而且环比也是在去库的,确实是低库存。

当时对于工业品,需求不稳定,单纯看库存也是不准的,对于需求稳定的农产品来说,看库存是比校准的,因为理论上来说,我们应该看库消比,你消费变化比较大的品种,看库存容易失真,消费稳定的品种,库消比和库存一样。

就铁矿石来说,看库存其实也是不准的,就像当时铁矿石刚上市的时候,今天跌完明天跌,一路跌起来不回头,那个时候港口库存才8000万吨,都觉得库存顶天了,比现在的库存少多了,但是现在的价格却比那个时候高多了。所以在看库存的时候,要知其所以然,库消比更为准确,库存是退而求其次的指标。

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表金十观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容