随着疫情缓和,美国各州开始解除封锁,全球产油国联手减产,能源等经济敏感行业的企业终于“活了过来”,并支撑了标普500指数近两个月的反弹。但在这场美股的反弹中,银行等企业依旧远远落后。

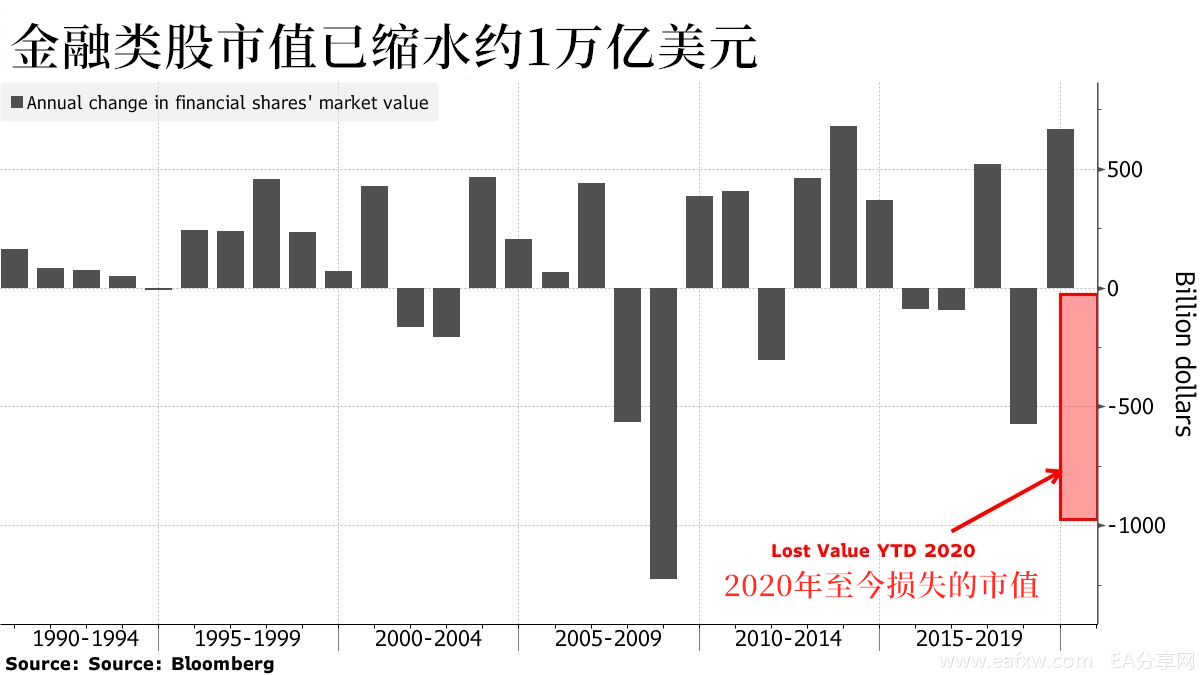

数据显示,自今年1月以来,银行和保险公司的股价已经下跌了29%,远远落后标准普尔500指数20个百分点。随着疫情发酵,这些金融机构的市值已经蒸发了约1万亿美元。相对之下,在全球金融危机最严重时期,市值每年也不过蒸发1.2万亿美元。

可能大部分人会认为,在经过多年的压力测试之后,华尔街的金融公司或许能够更好地抵御这场由冠状病毒引发的市场冲击。相反地,分析师Lu Wang和Felice Maranz撰文指出,金融危机12年后,这群“华尔街之狼”还没能站起来。

对于美股投资者而言,他们用了13年才从上一场由大银行的失误造成的金融危机中恢复。而这一次,银行业的表现依旧让人失望。在今年3月,随着标准普尔500指数跌至史上最快的熊市,银行依旧落后于除能源以外的所有主要行业。

分析认为,拖累这些大银行股价的是市场对负利率、业绩不佳、股息削减和贷款违约等各种问题的担忧。

投资者们最担心的肯定就是负利率了,这一政策工具在过去6年严重损害了欧洲银行的利润率,并使其陷入瘫痪。

虽然美联储主席鲍威尔一直在回避负利率政策,但是市场仍然对此忌讳颇深。摩根大通首席执行官杰米·戴蒙(Jamie Dimon)就曾对负利率的“巨大负面影响”发出了警告。

其次,业绩持续表现不佳也让美股投资者颇为担忧。

BTIG策略师朱利安伊曼纽尔(Julian Emanuel)上周在一份报告中写道,在2月19日至3月23日的熊市中,金融类股表现不佳是可以理解的,但可怕的是业绩会不会持续表现不佳。

估计显示,银行利润可能会受到冲击,但与2008-2009年的危机相比,其持续时间和规模都相形见绌。

在上一次金融危机期间,大部分公司的收益连续八个季度恶化,并在2008年底出现了巨大的亏损。如今,分析师预计该行业的利润将持续下降一半,但不会出现亏损。

相对于担忧未来的业绩,削减股息可能是更直接的风险。美国八家主要银行同意第二季暂停股票回购,以支持疫情期间的客户,分析师已对其股息的安全性表示担忧。

本月稍早,美联储理事夸尔斯(Randal Quarles)表示,美联储可能会提高华尔街银行所需维持的资本规模,以削弱其支付股息的能力。

摩根士丹利(Morgan Stanley)说,如果出现熊市,高盛集团的股息将面临最大风险。

此外,大西洋银行下调了富国银行的股票评级,原因是派息下降的风险加大。

但是还是有不少人为银行业受冷落抱不平。富国银行(Wells Fargo & Co.)分析师迈克·梅奥(Mike Mayo)表示,根据他的计算,过去10年,银行资产负债表上的股本增加了一倍,流动性增加了50%。

“与过去相比,他它们的适应力更强了,但在市场的眼里,他们还和2008年一样。这是市场正在犯的一个错误。”

贝莱德投资组合经理托尼·德斯皮里托(Tony DeSpirito)表示,市场对派息的担忧可能有些过头了。一方面,美联储已经否定了负利率的想法,另一方面,就目前的情况看,美国的股息比欧洲更安全可靠。

Nuveen的首席投资策略师尼克(Brian Nick)说,在科技等成长型股票风靡一时的时候,很难对银行股感到兴奋。但如今银行股正在被低谷,这使它们成为了经济复苏的良好押注对象。该行业的平均市净率为1.1倍,是2009年以来与标准普尔500指数的最大折让。尼克说:

“我们认为,如果经济再次启动——无论是今年下半年还是2021年的某个时候——估值将非常具有吸引力。”

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容