高盛本周发布的一篇报告指出,随着企业倒闭和失业人数迅速增加,人们越来越担心借款人偿还债务的能力,以及由此带来的金融风险。

高盛评估了整个经济的信贷损失的可能规模、债权人对这些损失的风险敞口、以及对金融稳定和银行业的潜在风险,从而得出结论:

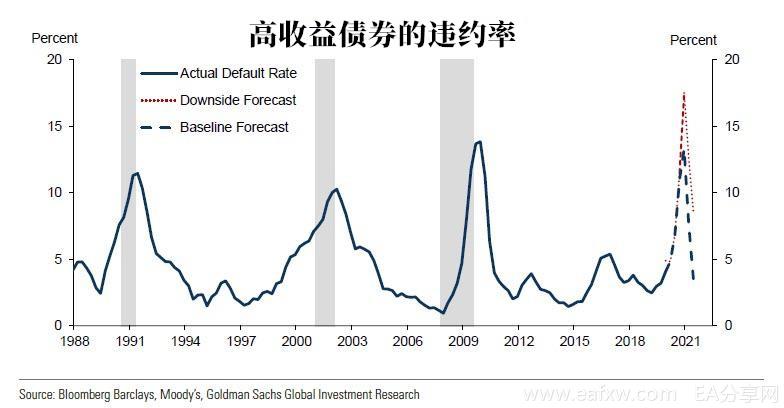

“破产和拖欠债务案例的增加表明,违约周期已经开始。”

高盛如何得出这个结论?

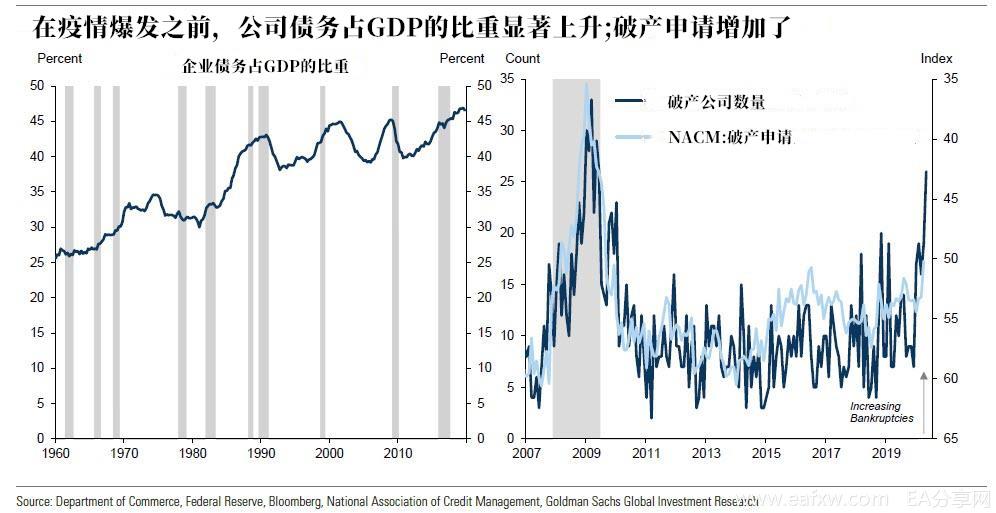

首先是看企业信贷,高盛首先从公司债进行分析,非金融企业债务自2011年以来增长了60%,最近升至历史高位,占GDP的比重也创下新高。

与此同时,许多行业的营收大幅下滑,导致大量企业现金流为负,而破产申请和案例的增加表明,企业违约周期已经开始。

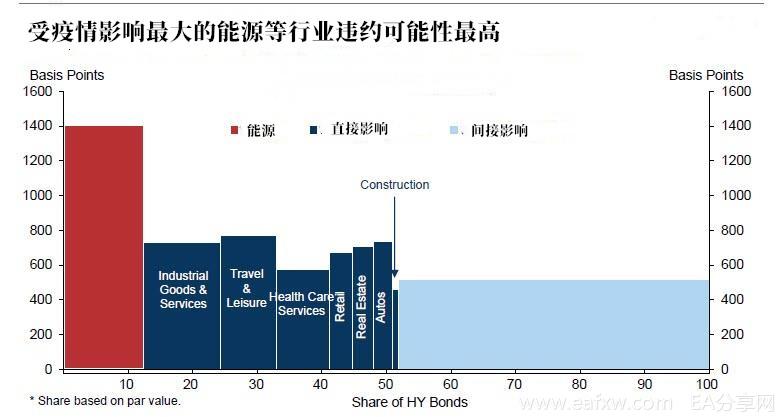

与金融危机不同的是,高盛发现这次衰退的一个特征是疫情对不同行业冲击程度存在很大差异,对支出的限制、职业健康风险以及疫情爆发的地域差异等因素对行业的影响各不相同。

高盛随后还对疫情而受到信用损失影响最大的行业进行了分析,结果如下图所示:

因为石油需求暴跌,能源行业在规模和违约风险方面都很突出。能源行业在公司债券市场的份额较大,而且该行业的杠杆率很高。大约一半的高收益公司债券是能源或受疫情影响较大的行业。高盛信贷策略师估计,到2020年底,为期12个月的高收益债券违约率将达到13%,跟2008年金融危机期间达到的峰值相近。

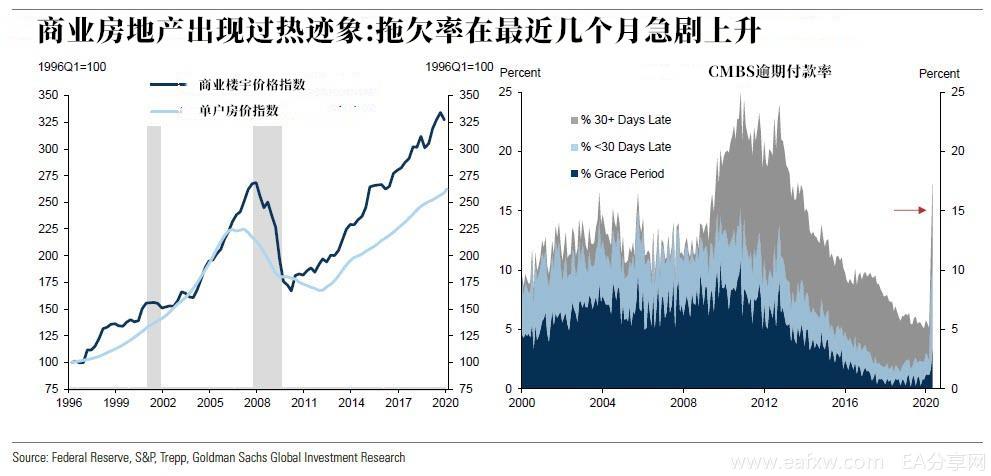

除了能源债务,另一个主要关心的领域是商业地产(CRE)。自上次经济衰退以来,美国商业地产的价格已经超过了单户住宅的价格(下图左),CRE资本化率降至历史最低水平。近几个月来,商业抵押贷款的逾期还款大幅增加,这表明压力越来越大(下图右)。

这次衰退的独特性质表明,疫情冲击的差异将在决定商业房地产信贷损失的广度和深度方面发挥重大作用。

总体而言,高盛预计,由于许多物业在租金和入住率上面临巨大压力,以及与金融危机期间类似的商业抵押贷款的总体亏损,房地产收入收缩幅度将比金融危机期间更大。

与此同时,家庭债务的重大下行风险也依然存在,尤其是如果失业保险福利没有延长,以及如果由于雇主提供的医疗保险的失效而产生的自付医疗费用增加,将导致更多家庭违约。

谁的损失将最惨重?

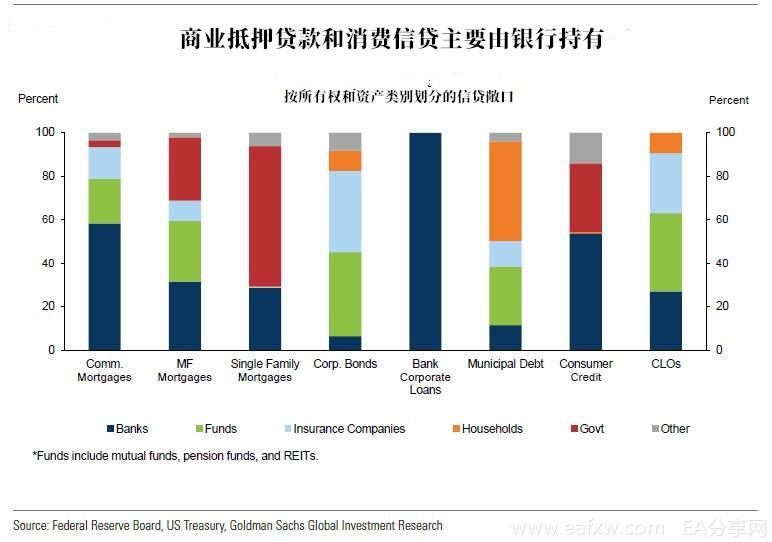

美联储的金融账户表明,银行体系在为商业房地产和企业整体借贷提供信贷方面发挥着重要作用,这两个领域更值得关注。家庭债务也主要由银行持有,尤其是住房抵押贷款、信用卡贷款和汽车贷款,而学生债务主要由联邦政府持有。

相比之下,主要由家庭、共同基金以及养老基金共同持有的市政债券对金融稳定的威胁较小。

此外,非银行金融机构和保险公司大量持有的美国贷款抵押债券风险也较小,因为贷款抵押债券一般不允许提前赎回,因此不太容易受到挤兑的影响。

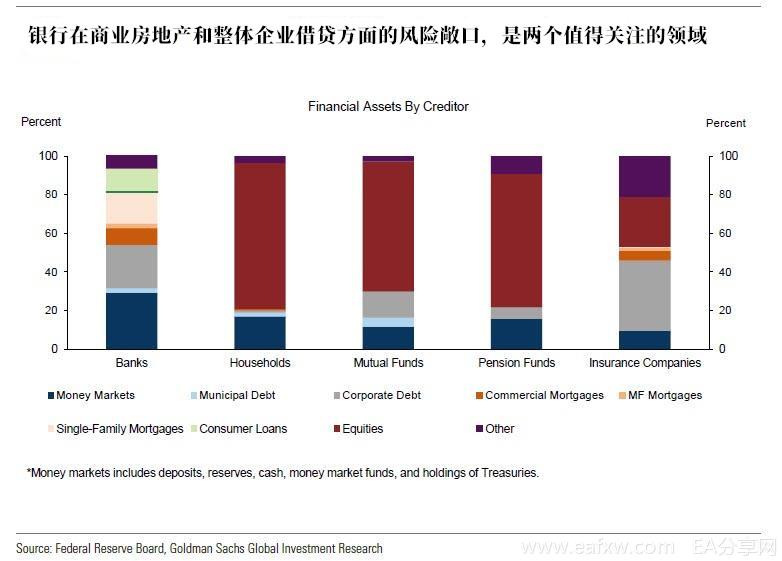

下表显示了债权人持有的金融资产的明细,不包括对冲基金和私人股本公司等数据难以获得的金融机构。银行在许多信贷领域的风险敞口很大,而家庭、共同基金和养老金在很大程度上对股票的风险敞口更大。保险公司介于两者之间,持有大量公司债务敞口,包括贷款抵押债券。

总的来说就是,与认为银行现在比金融危机期间安全得多的传统观点相反,美国银行业在即将到来的违约浪潮中承担着最大的风险敞口,也就是说违约浪潮一旦爆发,银行可能会承受最大的损失。

银行系统的风险

高盛表示,美联储的金融稳定报告已经警告过,金融行业的脆弱性可能会在短期内暴露出来。

美联储高级信贷员意见调查(SLOOS)显示,贷款标准明显收紧,特别是对工商业(C&I)和商业地产贷款,大多数银行认为,收紧贷款标准的原因是经济前景不太有利或不太确定,以及风险承受能力下降。各银行的贷款损失拨备已大幅增加,以应对违约率的上升。

只有一小部分银行认为资本状况恶化是导致第一季度贷款标准收紧的原因之一。此外,住宅房地产仍是银行体系中最大的贷款类别,其贷款规模遥遥领先。

目前一个明显的担忧是,如果特定银行或整个银行系统的贷款高度集中在那些在疫情中受到严重冲击的行业,则可能对银行系统造成更大的损失。

高盛评估了截至2019年第四季度银行资产负债表的脆弱性,并估算了各资产类别的损失对银行总股本造成的损失。该投行假定工商业和商业地产贷款的损失与2008年危机时类似,但住房抵押贷款和消费者贷款的损失较小。

然后,高盛将估计损失占银行总股本的百分比计算出来。估算结果显示,以同一类别的事后已实现损失计算,住宅房地产贷款约占银行总股本的15%,而在全球金融危机爆发前,这一比例约为30%。

造成这种差异的主要原因有两个:第一,大型住宅房地产类别的亏损可能会减少;第二,银行股本水平目前高于危机前。因此,情况可能会比高盛预期的乐观一些。

最后,高盛单独考察了各大银行的贷款敞口:银行级别的数据可以揭示各银行之间的差异,并突出显示是否存在大量风险类别较大的银行。高盛发现,尽管大型银行之间的损失敞口分散,但如今几乎所有大型银行的脆弱性都低于金融危机前大型银行的中值。

总之,高盛表示,尽管对金融稳定的担忧似乎可控,但重大的下行风险依然存在。经济复苏速度慢于预期、经济低迷持续时间长等因素,可能会进一步给银行系统带来压力,而目前越来越多的高风险贷款是由监管较少的非银行金融机构发放,这些机构的风险更难评估。

高盛指出,如果出现更加不利的情况,美联储官员表示愿意进一步为金融体系提供信贷支持。换句话说,如果即将到来的违约危机最终与全球金融危机一样严重,美联储将继续放水。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容