三周以前,华尔街对美股最为悲观的分析师之一——美银美林衍生品策略师Benjamin Bowler,对他最喜欢的话题之一发表了看法,即央行不断出手干预最终导致的市场脆弱性上升。他表示:

“历史表明,市场无法抽离经济现实,熊市的长度将与随后的衰退相似,但存在着更大的调整风险。在仍然容易受到破坏的环境中,这种调整的风险会更大。”

对Bowler来说,脆弱性已成为评估资产的一个关键因素,因为它现在代表了收益的峰度。

如今,随着市场与基本面和现实情况史无前例地脱节,Bowler再次谈到了这个话题:

“脆弱性不仅依然能比波动性更好地阐释资产管理公司所面对的风险,还能解释市场脆弱性的主要驱动因素,即央行的风险操纵、投资者的蜂拥而入以及交易的低流动性,为何还能存在而不受影响。”

在下文,Bowler阐述了他对为何这是历史上最“脆弱”市场以及这对市场来说意味着什么的最新看法。

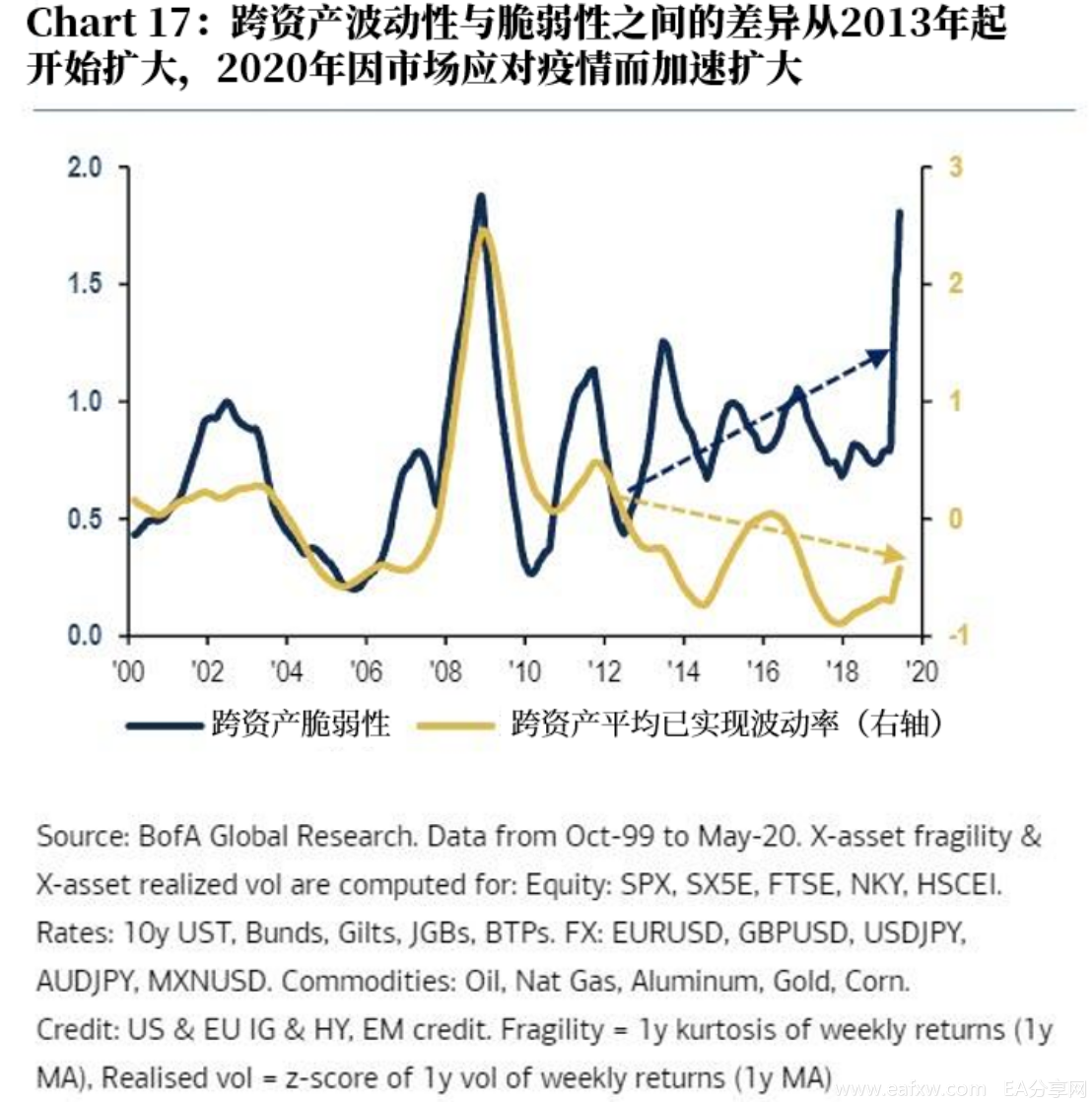

脆弱性与波动性仍在互相偏离:下图可以看出,跨资产波动性与跨资产脆弱性之间的差异从2013年开始明显扩大,并在2020年加速。

值得注意的是,虽然已实现波动率的短期衡量指标已与2008年的持平,某些时候甚至超过08年的水平,但三月份以来波动率逆转的创纪录速度意味着,跨资产已实现波动率指标的缓慢变化表明,今年迄今为止波动率涨幅相对较小。

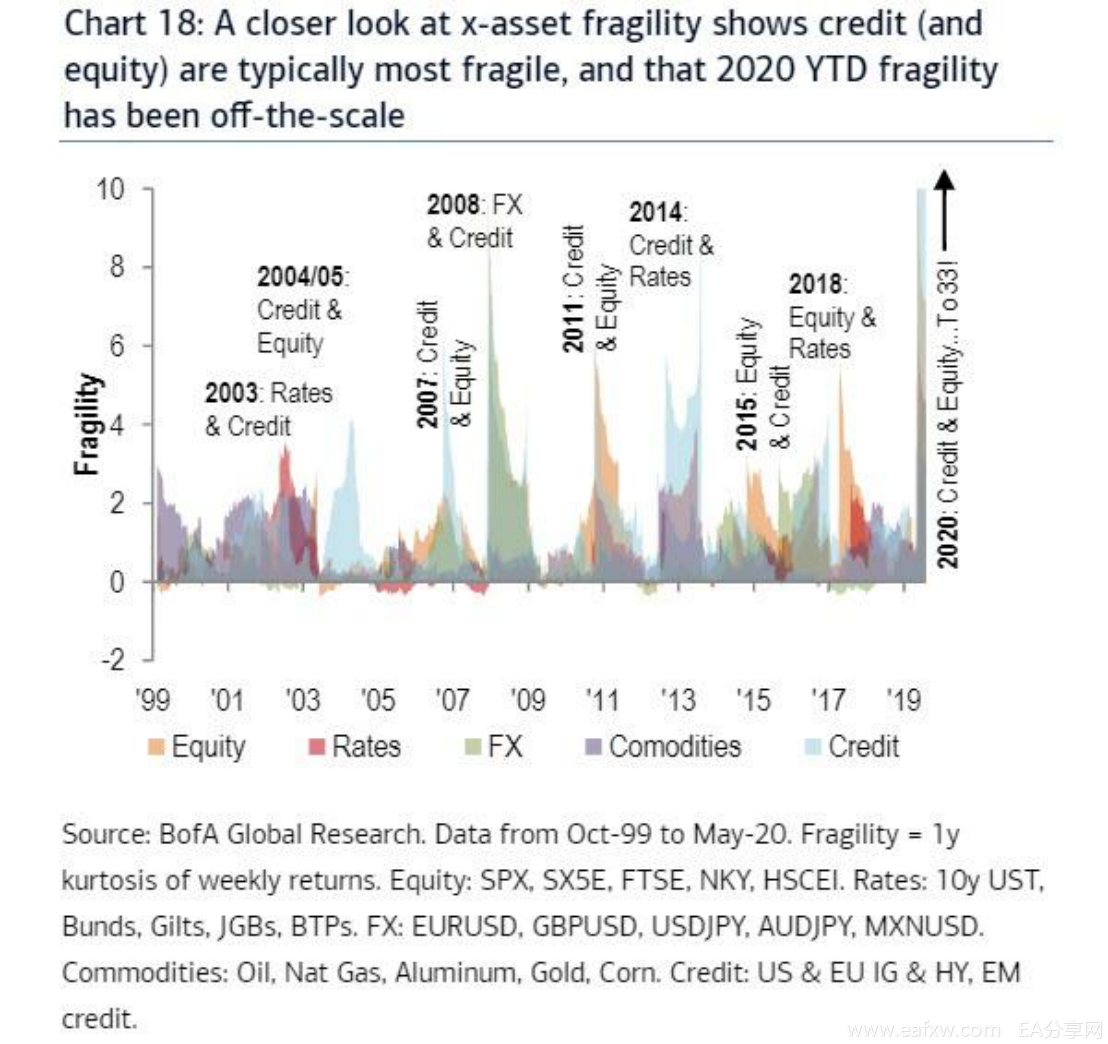

历史表明,信贷(与股市)通常是最脆弱的部分,今年也不例外:下图显示,在过去20年里,信贷在各个资产类别里表现出了最高的脆弱性,其次是股票。但也有一些值得注意的例外,比如2008年的外汇。

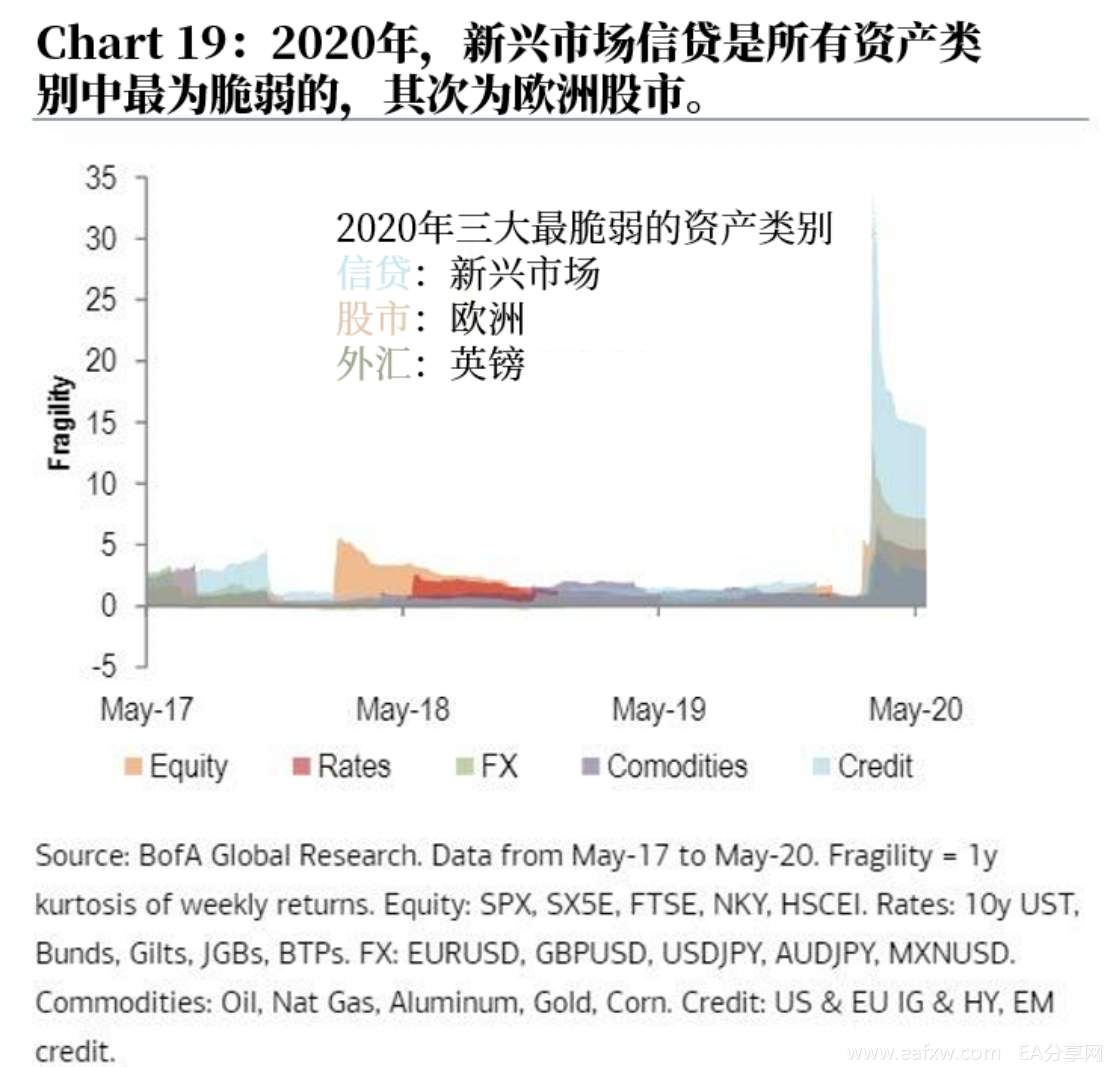

再进一步细分,新兴市场的信贷再次成为了所有资产类别中最为脆弱的部分。

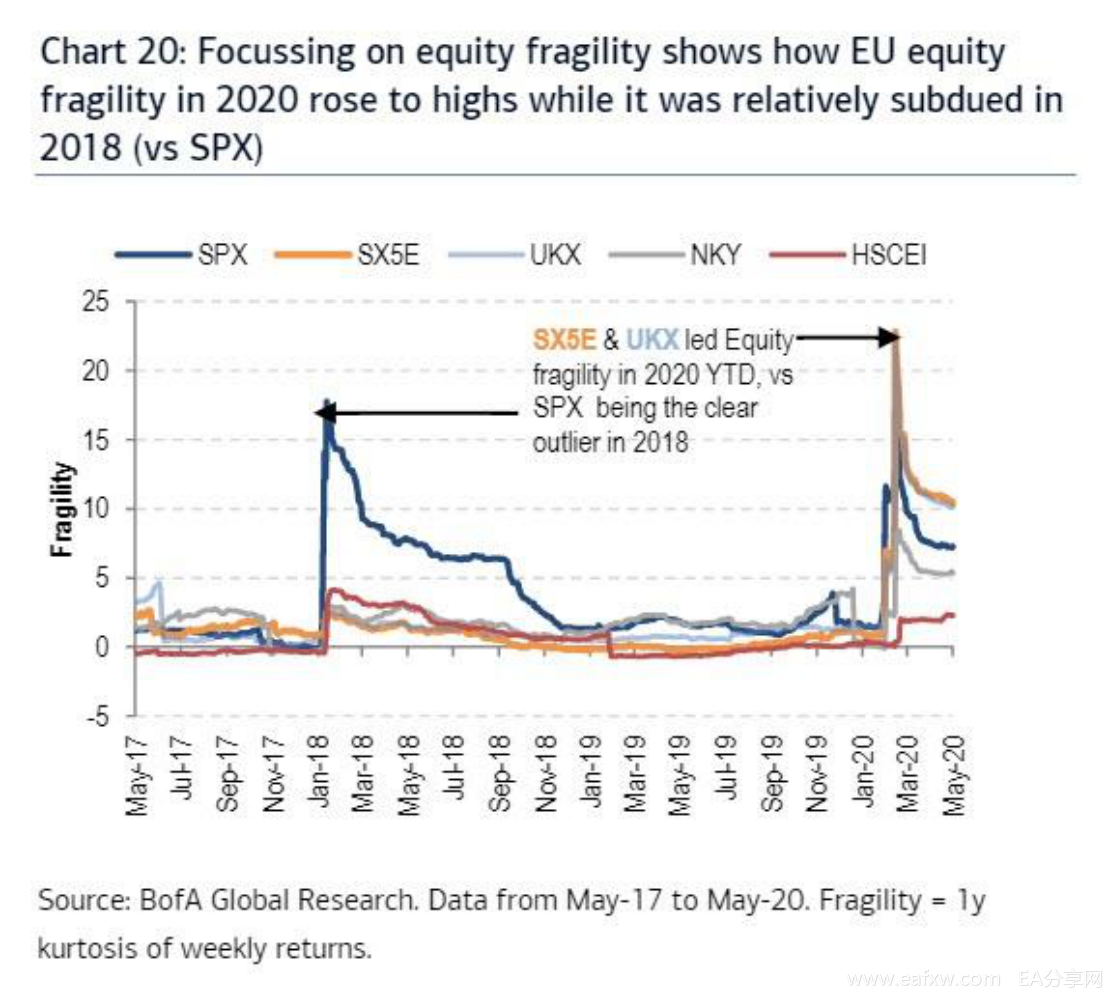

欧洲股市在2020年比全球其他地区股市更为脆弱:下图显示,2020年欧洲斯托克50指数(SX5E)与富时100指数(UKX)在全球主要股指中展现了最高的脆弱性,与2018年异常上升的标普500指数(SPX)脆弱性形成了鲜明对比。

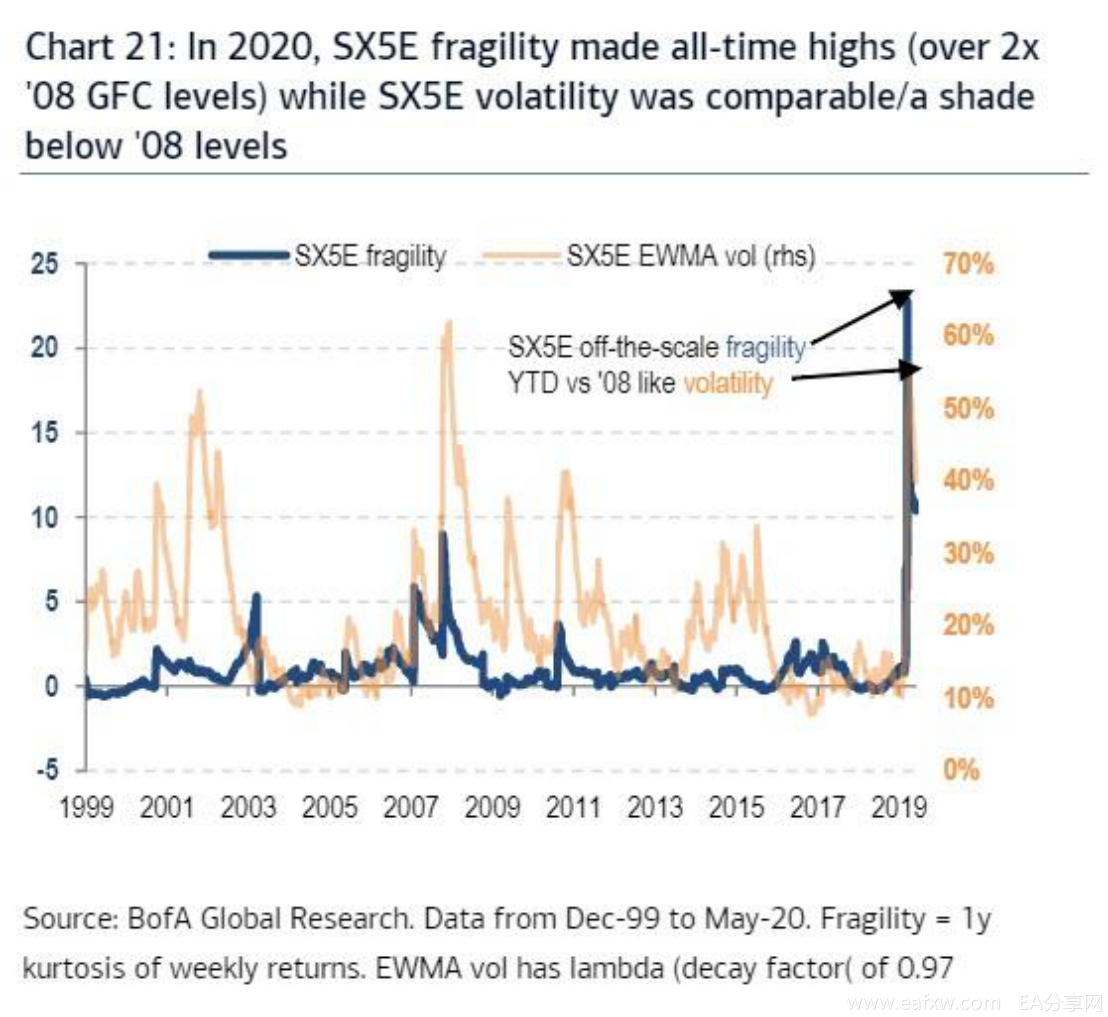

实际上从下图可以看出,欧洲斯托克50指数的脆弱性已在2020年创下历史新高,是其在2008年金融危机时期峰值的两倍以上。同时该指数已实现波动率也仅略低于08年金融危机水平。

如同此前不同分析师所提出的看法,“在基本面被忽视、技术流动或情绪/政策支持信念接管市场的背景之下,助长脆弱性的其中一个因素就是泡沫一般的价格走势。”

Bowler与越来越多的专业投资者都拒绝参与这场市场的闹剧,他们认为,这就是“三月以来市场V型反弹的幕后推手。”

此外,倘若股市涨得越高,又一场历史性崩盘的可能性也就越大。又或者如Bowler所说:

“这种情况持续的时间越长,市场就越容易受到不同于现在主流说法的消息的影响。”

这也解释了为什么现在市场被算法、机器以及不自觉的散户所占据的现象。

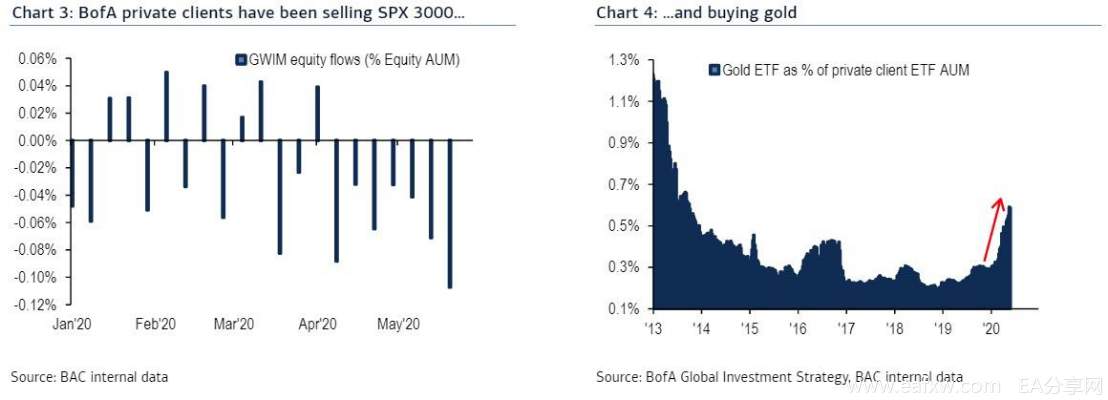

但除去散户与具备系统思维的投资者外,对冲和共同基金也拒绝参与进来。随着脆弱性异常地走向高位,专业投资者为何持续抛售股票并购入黄金,也是可以理解的了。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容