本文来自新浪美股

诞生于1787年的美国宪法奠定了美国政治制度的基本框架,制宪者们为了纠正那些在当时超出他们能力范围的错误设计出宪法修正案这一修宪方式,自宪法签署完成后,已有二十七项修正案经批准。但宪法并没有授权美联储引导利率下降或无限制购买资产。

美联储的政策影响破坏了国会的主要职能,即在平衡支出与税收之间寻求妥协。美联储的政策已经放弃了以市场为基础的定律(以市场为基础的利息支付),鼓励国会筹集看似无限的联邦债务,从而打破了国会作为妥协机构的角色。

事实上,宪法修正案鼓励了像现代货币理论(MMT)这样的无限支出的想法。尽管立宪者们有缺陷,但这种事实上由非选举产生的、私人性质的、联邦政府分支的美联储从来没有明确的意图,因为它的存在本身是违反美国宪法的。

利率下降对债务的影响

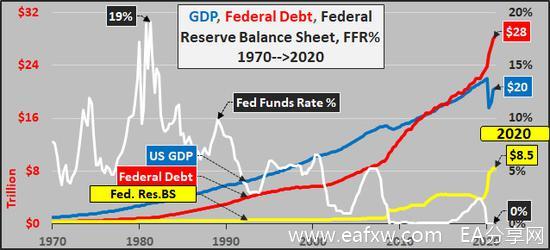

40年来,美联储(通过直接干预国债供应)降低了承担赤字支出的成本,将短期利率降至零。毫不奇怪,国会已经看到了这些几乎是“免费的钱”,并且在没有失控的利息支付的情况下肆意挥霍。

随着美联储的每一次降息,国会都拿走了“免费的钱”,并且花得越来越多……不管经济回报如何(以GDP衡量),债务(特别是非生产性债务)的增长速度已经超过了经济(用于偿还债务的税基)的增长速度。

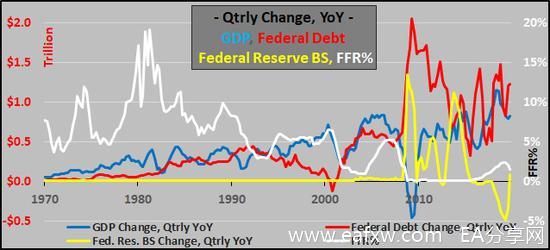

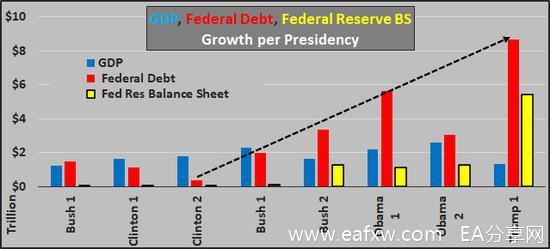

说到不成比例的债务……下面一张图表是1970年至2019年GDP、联邦债务和美联储资产负债表的季度变化。

利率成本上升的“市场”原则(取决于自由市场对美国国债的购买),在2000年前一直限制着债务的增长。但2000年之后接近于零的利率,以及2008年以来的零利率,鼓励了远远超出比例的经济或税收基础的支出来偿还债务。

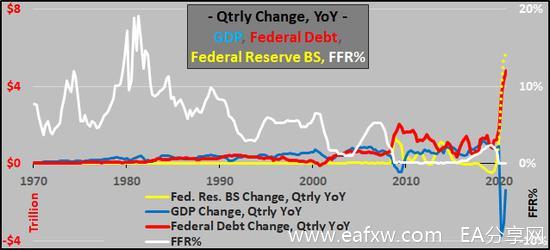

但上述图表延伸到2020年,当前的联邦债务和美联储资产购买激增,以及GDP增长空前暴跌,对比此前的不平衡更为严重。

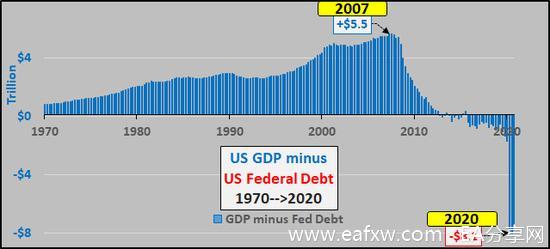

为了衡量经济增长与为刺激经济的债务增长的“比例”,而不是使用债务与GDP的比例,下面这张图表展示了GDP减去联邦债务的情况。使用这个标准描绘了自2007年以来一个丑陋的现实……美国经济正在快速下滑,只有不断增加的债务和不断加大的利率操纵才能掩盖真相。

有些人会认为上面的图表是不公平的,因为展示的是年度(GDP)与累积(联邦债务)的对比。因此,下面的图表显示了GDP的季度变化,与同期的联邦债务变化相比。这本质上是在偿还作为增长一部分而产生的债务之后实现的“增长”。

随着美联储资产负债表的增长,利率下降的趋势导致债务大幅增加,最终导致国内生产总值(GDP)增长不断减速。

美联储的资产负债表

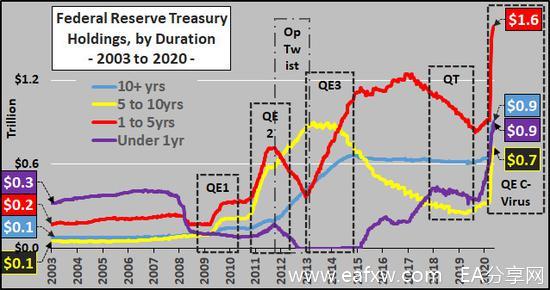

2008年之前,美联储主要持有短期国库券(最长期限为1年)和中期国库票据(最长期限为2年至10年),持有少量稳定的长期国库债券(期限为10年以上)。

但在2008年初,美联储开始了一系列疯狂混乱的举动,购买了某些期限的债券,同时抛售其他期限债券,试图直接确定整个曲线上的利率(这里“自由市场”并不起作用),这还不包括购买住房抵押贷款和各种“其他”资产。

在QE1之前,美联储抛售了三分之二的短期国债和部分中期债券,并削减了资产负债表。从那时起,美联储开始全面抛售短期国债,并将收益用于购买中期和长期债券。但在QE3结束之前,美联储开始大规模抛售较长期债券。在冠状病毒爆发前,美联储开始购买几乎所有期限的债券。病毒爆发后,美联储加快了对财政部创造的所有新债务进行大规模货币化的步伐。

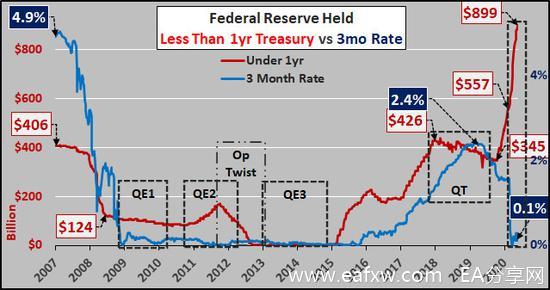

下图是美联储持有的短期国债与3个月期国债利率情况。约24%的未偿还国债是短期国债,美联储目前拥有约22%的未偿短期国债。在2008年大金融危机时期(GFC)之前,美联储出售了流动性较高的短期债券,买进了长期债券……但这次不是。这一次,当许多人抱怨流动性不足时,美联储却在大量购买短期债券。

在流动性危机期间,美联储为什么需要购买9000亿美元的短期债券?美联储是在试图制造一场流动性危机……还是说,在美联储不愿接受的市场设定利率水平上,供应太多,买家太少?

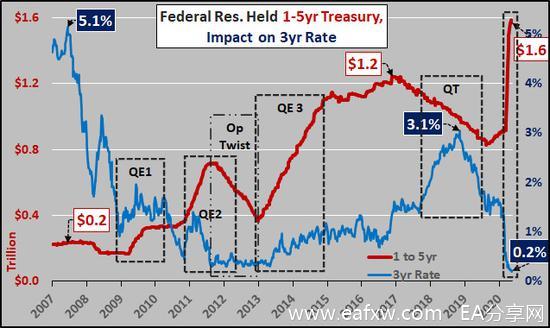

下图是美联储持有的1至5年期的中期国债对3年期国债利率水平的影响。中期债券(1至10年期)占未偿国债的60%,美联储现在持有23%的未偿中期债券。

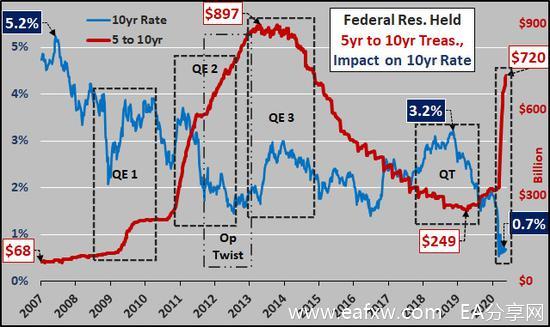

下图为美联储持有的5到10年期国债对10年期国债利率的影响。10年期国债利率是30年期固定利率抵押贷款的基础,所有的银行成本/费用都是在此基础上计算的。

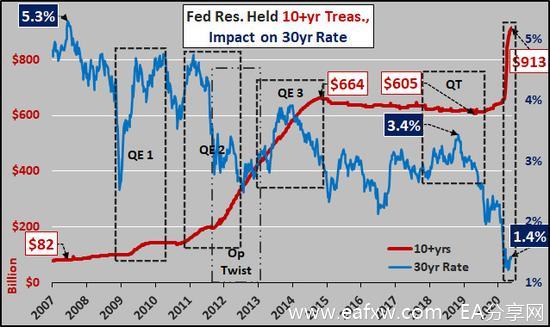

下图为美联储持有的长期债券对30年期国债利率的影响。长期债券约占未偿国债的15%,但美联储持有37%的未偿长期债券,这一比例明显高于其他期限债券。

这意味着什么

这些图表验证了鲍威尔接受CBS“60分钟”的节目所表示的,美联储能做的事还有很多,弹药远没有用尽。“只要我们需要,我们将竭尽所能。”

但请记住,这是为了避免美国国债的“自由市场”定价,这几乎肯定会导致联邦税收的很大一部分被用来支付债务利息……留给国会的只有税收(可能大幅提高)和支出(可能大幅降低)之间的艰难妥协。

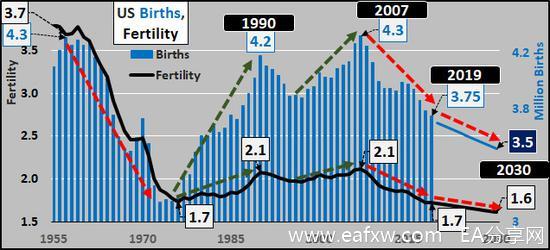

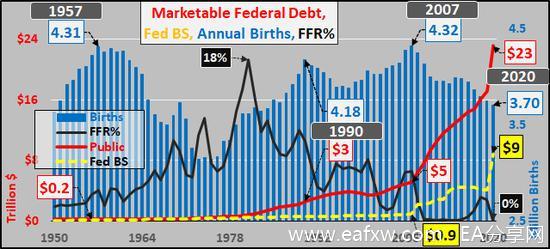

美联储利率和资产负债表活动对经济造成了诸多负面影响,在工资水平没有提高的情况下推高资产价格,以抵消租金/保险/日托/教育等方面的快速上涨。这给年轻人造成了不公平的负担。以出生率作为信心的最终指标,查看1990年、2000年和2007年的出生率/生育率上升情况。自2007年以来,年轻人明确地表明美联储政策对他们不起作用。

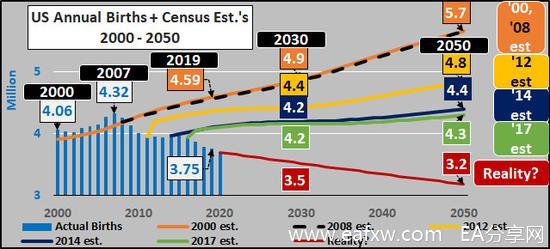

但是,从2000年、2008年、2012年、2014年和2017年的出生人口统计数据来看……人口普查一直误解了美联储政策成本飙升对家庭形成的负面影响。相反,人口普查模型(如美联储模型)不断预测经济将出现持续的好转。

尽管债务和资产估值正在飙升,但美国新一代人口从未大幅增加。尽管美国有近3.2亿人口,但出生率(包括所有移民的出生率)从未真正超过1957年的峰值,而目前正在大幅下降,利率政策、联邦债务和美联储的资产购买正在掩盖实际经济增长的缺乏。

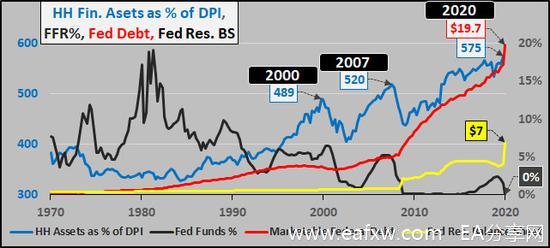

美联储的政策只是吹大泡沫(创纪录的家庭金融资产占可支配个人收入的百分比),奖励资产持有者(主要是老年人、富人,机构、企业)和惩罚绝大多数缺乏资产的人。

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表金十观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容