那些疑惑“市场为何能在这场经济灾难中继续上涨”的投资者,或许可以看看正在走软的美元。

近日美元指数持续下跌,已录得8连阴,下破97关口,跌至三个月低点。而这,为本周全球风险资产上涨提供了强有力的支撑。

新兴市场、大宗商品和股市近日都有所飙升,因为资产管理者不关注失业数据,而是更在意央行的刺激措施与企业的复工。而美元走软不止标志着风险偏好的上升,也为这场涨势添了把火。

疲软的美元使得美国商品在海外更具价格竞争力,从而提高了企业的收益;

让新兴国家能够减轻财务负担,更容易偿还以美元计价的债务;

提振以美元计价的黄金、铜和石油等大宗商品;

还能进一步提升通胀预期,推动最可能受益于经济增长的股票上涨。

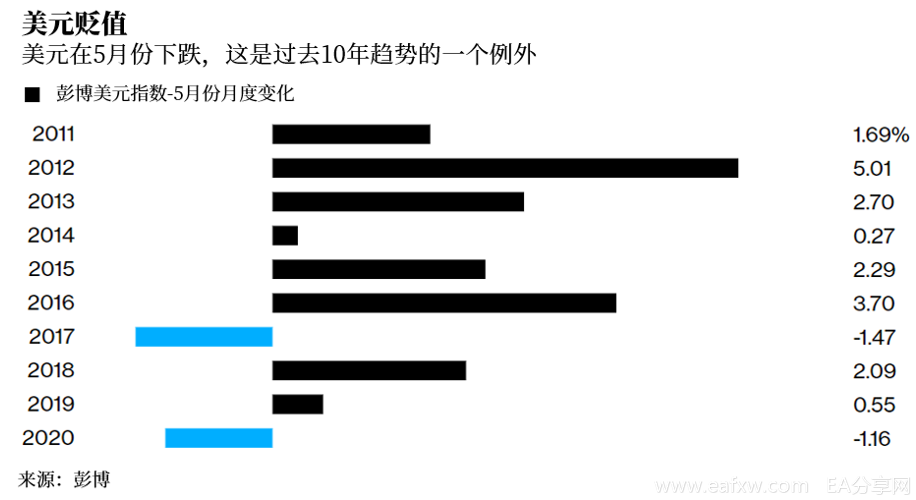

在5月,除了两种主要货币,美元兑其他一篮子货币都有所走弱。彭博美元即期指数周四下跌0.2%,较3月23日的高点回落近7%。同期MSCI新兴市场指数飙升30%,铜价上涨19%。需要注意的是,从过去10年来看,美元在5月的走势一般都是比较强势的,今年是过去10年中的第二次例外情况。

Merian Global Investors驻伦敦固定收益主管Mark Nash表示:

“美元下跌的影响很大,因为它缓解了财务状况。财政刺激、银行资产负债表扩张和美联储很好地解决我们过去的问题——借贷不足、美元太过强劲。”

另外,美元走势的逆转也标志着3月市场最疯狂时期的全球美元流动性紧缩可能已经结束,这是华尔街投行开始向全球客户推荐风险资产(包括高收益债和新兴市场债券)的一个信号。10年期意大利国债相对于德国国债的风险溢价,已较今年3月份的峰值下降了88点。

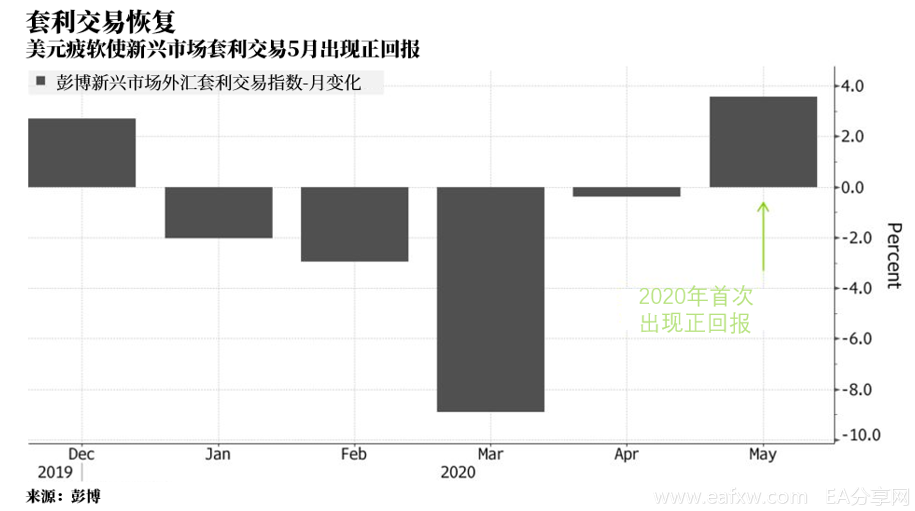

投资者也开始热衷以美元为融资货币,购买高收益新兴市场货币的套利交易。彭博一项衡量八个新兴市场外汇套利交易回报的指数在5月出现今年首次正值。

管理着约30亿美元资产的阿伯丁标准投资公司(Aberdeen Standard Investments)投资总监Luke Hickmore表示:

“通常情况下,如果美元没有吸收流动性(即上涨),信贷就有发挥的空间。”

当前很多市场观点和看法其实都有些互相矛盾。投资者一边害怕入场秒变接盘侠,一边又不甘错过上涨行情,市场的贪婪和恐惧都在升级。

就像Hickmore,尽管他承认现在市场的反弹主要源于央行的刺激措施,但他仍在转向信贷等风险较高的资产。对企业健康状况的担忧很有可能在今年晚些时候重新出现,并带来一波评级下调。Hickmore表示:

“我对现在广泛的高风险偏好风向持怀疑态度。不过,高频经济数据仍在转好,我们仍能获得许多财政支持,央行还在放水。因此总的来说,现在是时候冒险了,但不至于投入最大预算。”

当然,也有人怀疑美元的走软真的能持续吗?尤其是在经济衰退的情况下。美银美林G-10外汇策略主管Athanasios Vamvakidis表示,其团队预计全球经济增长将下降4.3%,低于普遍预测的3%。他表示:

“投资者预计在封锁解除之后全球经济将迎来复苏。但我认为由于经济无法真正恢复正常,复苏将会十分疲软。”

布兰迪全球投资管理(Brandywine Global Investment Management)投资组合经理Jack McIntyre则更为乐观。他买进高风险资产和货币,以美联储为“后盾”,并指出美国的暴力抗议是美元表现不佳的部分原因。McIntyre在接受外媒采访时表示:

“美元被长期高估,这可能是它最终贬值的催化剂。”

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容