最近几个月市场可以称得上是大起大落。

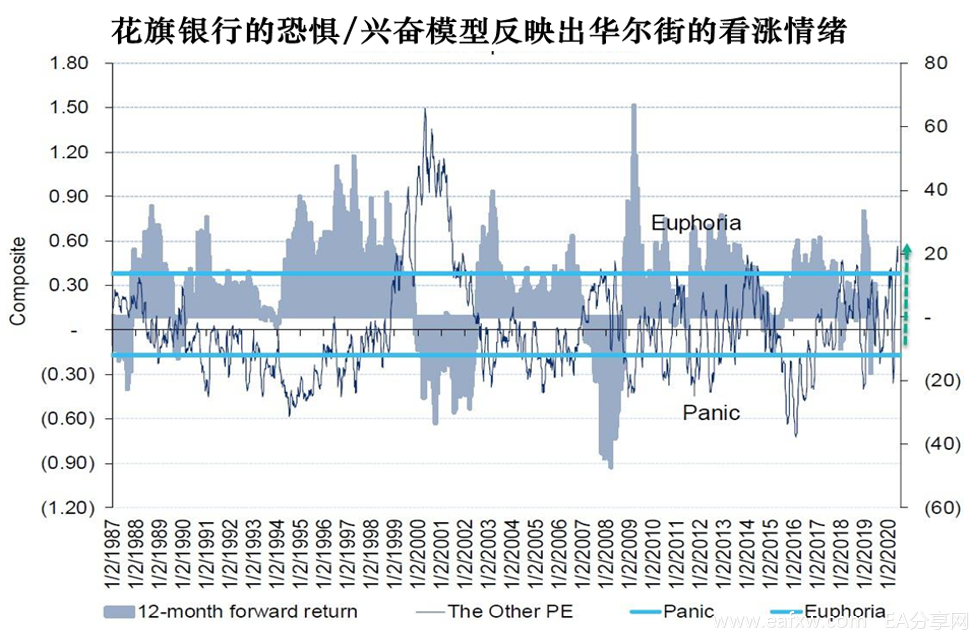

三月份美股熔断之时,市场陷入一片恐慌,债券、股票、黄金、比特币都遭遇疯狂抛售。让人想不到的是,仅在不到三个月后,市场情绪就已变得异常高涨,据花旗银行的恐惧/兴奋模型显示,当前市场的兴奋情绪又回到了互联网泡沫破灭之前的高点。

在看到这异常高涨、但无实际基本面支撑的狂欢情绪之后,花旗银行首席分析师Tobias Levkovich提出了警告:无论是散户还是对冲基金,当前市场上的多头可能过分乐观了,没有考虑到所有的潜在风险。Levkovich在试图理解“现在到底是什么情况”的报告中写道:

“市场的暴跌和反弹几乎就在片刻之间,变化如此之快让许多投资者措手不及。那些从始至终坚守股市、拒绝抛售的人仿佛坐了一次过山车,如今又回到了起点;那些半路退场卖出股票的人觉得后悔;而在风暴中心买入股票的人则因此大赚一笔。”

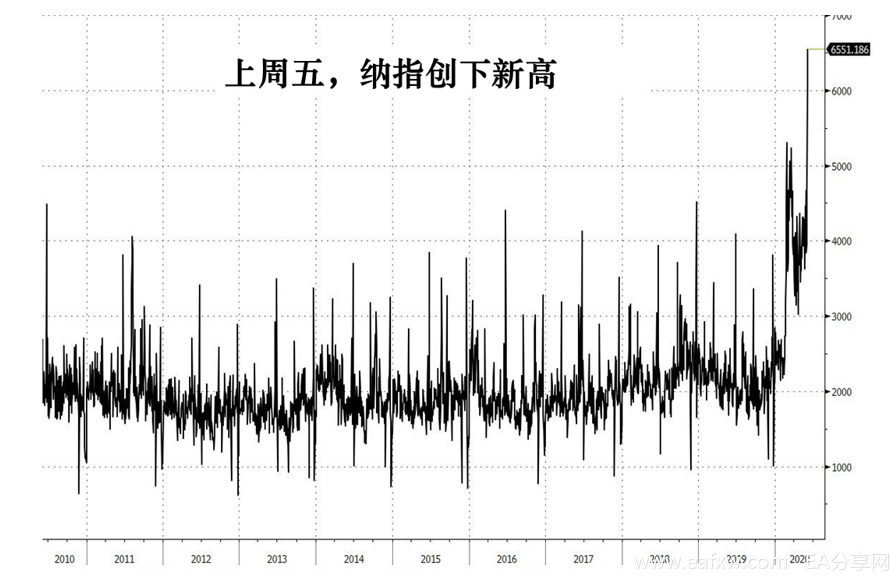

需要注意的是,虽然美股从低谷绝地反弹,但花旗指出,其研究模型依旧显示,未来12个月市场下跌的可能性仍超过70%。花旗指出,就像上周导致各投行集体“翻车”的非农报告一样,其恐惧/兴奋模型现在也“可能被扭曲”了,因为交易量的飙升是导致该情绪指标读数迅速变化的重要因素。而上周五,纳指创下了历史最高成交量,体现了市场的极度兴奋。

Levkovich指出,人们常说的工商业贷款标准数据会影响工业活动和未来九个月的企业收益,他认为上半年的每股收益一定要表现非常好,才能支撑标普500指数运行在3200点水平。而这可能很难。

另外,Levkovich还强调了未来估值的荒谬之处。他指出目前对2020年的估值约为130美元,预计将跃升至略高于160美元的水平,接近2019年的利润。然而,鉴于目前的远期市盈率是预期市盈率的20倍,这几乎不可能。

而且,很多利好都建立在企业税率不走高的假设上。但上周末高盛就警告了,拜登和特朗普之争的结果难料,所以企业税率的去向也很难确定。

无论是企业收益、估值,还是那些被忽略的潜在风险,似乎都说明当前市场的狂欢情绪有些危险,但警告归警告,Levkovich也直言:

“对于投资者来说,这些基本面的风险现在都无关紧要,因为美联储大量注水已经使传统的基本面分析失去了意义。在我们看来,市场并没有真正关注未来几个月的走势,他们只管买买买。就像Robin Hood在线交易平台上的散户大军依旧在买入已经破产的赫兹公司那样。”

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容