在过去十年里,为了将利率固定在接近零的水平以刺激经济增长,美联储承诺将利率长时间维持为低位。

现在,美联储官员正考虑采取一项新的工具,该工具将承诺购买足够多的债券,将美债收益率限制在较低水平。

虽然美联储在本周的利率决议上可能不会宣布任何有关所谓“收益率上限”的决策,但在利率维持在零水平附近并且不太可能再降低的情况下,美联储必须首先解决另外两个政策问题:如何管理好目前的债券购买速度,以及如何运用所谓的前瞻性指引,来传达其长期意图。

美联储官员认为,前瞻性指引能在政策利率接近零之后有助于刺激需求增长,因为它会为公众设定未来政策的预期,从而影响市场设定的利率。

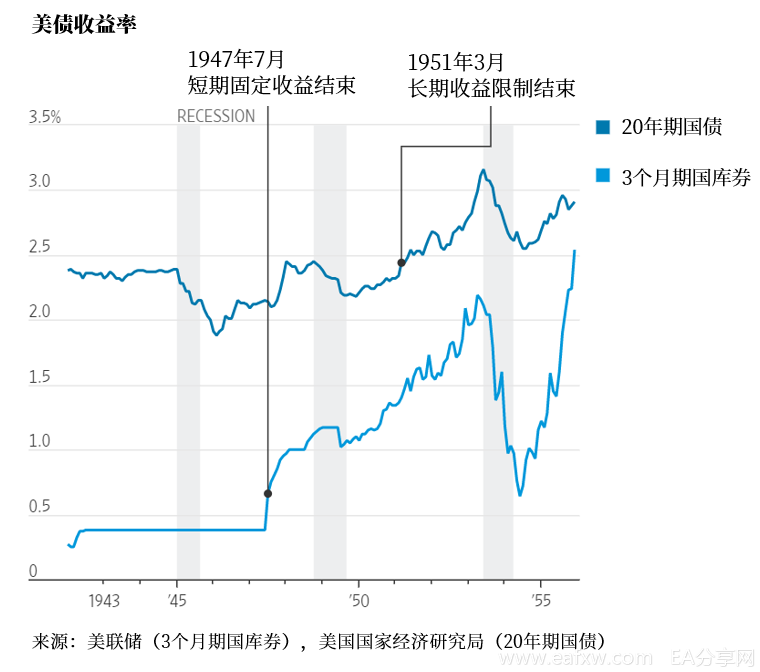

美联储调整这两项工具的方式将决定他们是否以及如何限制收益率。“收益率上限”将会是二者结合的产物。自1951年取消二战期间的经济刺激计划以来,美联储就再没采取过限制美债收益率的做法了。

美联储正认真吸取澳洲联储的经验,后者于今年3月为澳大利亚三年期国债收益率设定了0.25%的目标。到目前为止,澳洲联储在没有大量购买资产的情况下,成功地将利率维持在这一水平。

美联储可能会采取以下做法:如果美联储断定,它可能至少在3年内将利率维持在零的水平,那么它可能会通过限制2023年6月之前到期的所有美债的收益率来达到目的。

不过,一部分美联储官员认为现在还没必要限制收益率,因为投资者预计美联储几年内不会上调短期利率;但支持者认为,设定上限可以防止美债收益率突然飙升,毕竟接下来美国可能会为了筹集抗疫资金而大举发债。

美联储理事布雷纳德(Lael Brainard)在去年秋天一次讲话中曾表示,通过设置收益率上限来加强前瞻性指引,还可能缓解美联储官员在过去10年面临的巨大加息压力,当时人们担心通胀从未出现回升。

在限制收益率上限之前。美联储官员们必须设计其前瞻性指引方针,并考虑他们资产购买计划所要达到的目标。前瞻性指引有两种形式:一种是将利率的变化与达到特定的经济指标门槛挂钩;另一种是将利率变化与未来某一特定日期挂钩。

例如,在第一种情况下,美联储可以说,在通胀率达到2%、失业率降至5%之前,它不会加息。在第二种情况下,它可以说将至少在两年内保持利率稳定。

前美联储经济学家、现就职于基石宏观(Cornerstone Macro)的珀利(Roberto Perli)表示,将前瞻指引与经济指标挂钩可以更好地解决围绕经济前景的不确定性问题,而基于日期的指引则为投资者提供了更多确定性,在数据明显逆转时能更有效地将利率维持在较低水平。

限制收益率也会带来风险。由于投资者已经预计利率将保持在低位,除非美联储将限制对象定为长期国债,否则该工具可能不会提供太多刺激。无论是出于通胀还是金融稳定方面的考量,过早地取消上限都将损害美联储的威信,并可能导致利率急剧上升。如果设定的上限在投资者看来过低的话,这很可能会迫使美联储购买大量债券。

曾在2009-2018年担任纽约联储行长的杜德利(William Dudley)表示:

“开始很容易,但我们不知道到时候该如何结束。”

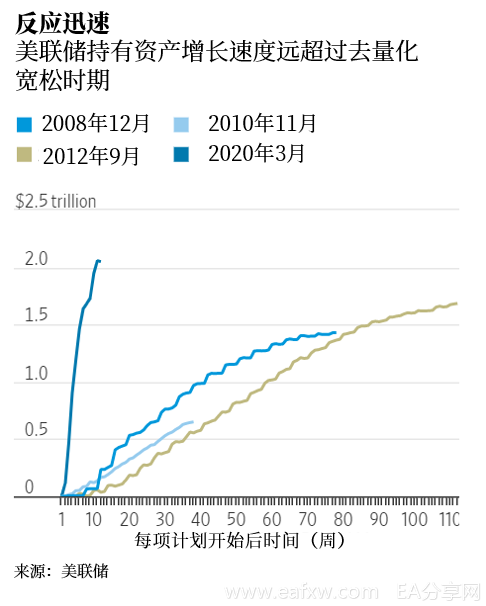

在本周的会议上,美联储官员可能会讨论如何阐明他们的资产购买计划。就在3月中旬,在投资者抛售长期债券进行套现之后,美联储通过购买大量美债和抵押贷款债券,平息了一场金融恐慌。目前,美联储每周都在逐渐减少购买资产。

官员们表示,自3月中旬以来总计逾2.2万亿美元的购买计划旨在恢复有序的市场功能。这不同于他们在2012年至2014年期间进行的量化宽松。当时的目的是为了刺激就业和投资,跟现在相比,当时美联储更集中于购买长期证券。

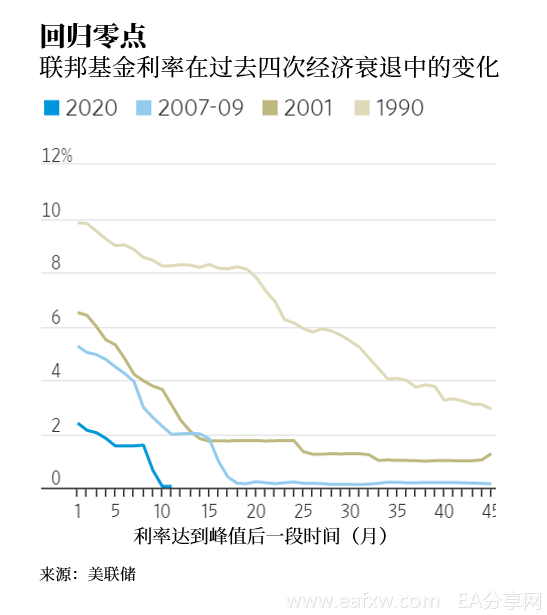

最后,美联储官员们面临着何时实施政策转变的问题。经济衰退通常是由油价急剧上涨或经济和金融失衡引发的利率突然上升导致的。在经济衰退期间和之后,美联储一般会通过降息来刺激经济增长。

但当前的经济低迷却有所不同。目前,经济面临的不仅是需求下降,还有现金流问题,以及一波潜在的破产浪潮。考虑到疫情的威胁,经济复苏可能需要一定时间,因此当前经济的困扰不能只通过刺激需求来解决。

经济学家也发出警告,尽管金融市场在美联储最近的帮助下运转良好,但解除封锁可能会给经济带来更多意想不到的破坏。

美国银行利率策略主管卡巴纳(Mark Cabana)表示:

“美联储将在9月采用前瞻性指引和收益率限制这两项工具。一旦复工带来的经济反弹过去,很明显,复苏将会是漫长且充满挑战的。”

近期通胀下降意味着,经通胀调整后的短期利率可能会上升,这给寻求在未来几个月采取更多经济刺激措施的美联储决策者带来了挑战。

卡巴纳预计,到今年秋天,通胀将会处于非常低的水平。到时候美联储可能会发出一个强有力的信号,即把利率维持在接近零的水平直到2023年之前,甚至更长时间,以此来提高对未来的通胀预期。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容