从持仓变化来看,6月份市场的风险偏好明显飙升——对冲基金开始减少现金持有量,大举投资股票。但矛盾的是,美国银行最新的基金经理调查又显示,大多数基金经理依旧认为股市估值过高。

美银对管理着总共5600亿美元资产的190位基金经理进行了一项为期7天的调查。该调查由美银首席投资策略师哈特尼特(Michael Hartnett)带领进行,于6月11日结束——正好是标普500指数创下自3月份以来最大跌幅的当天。

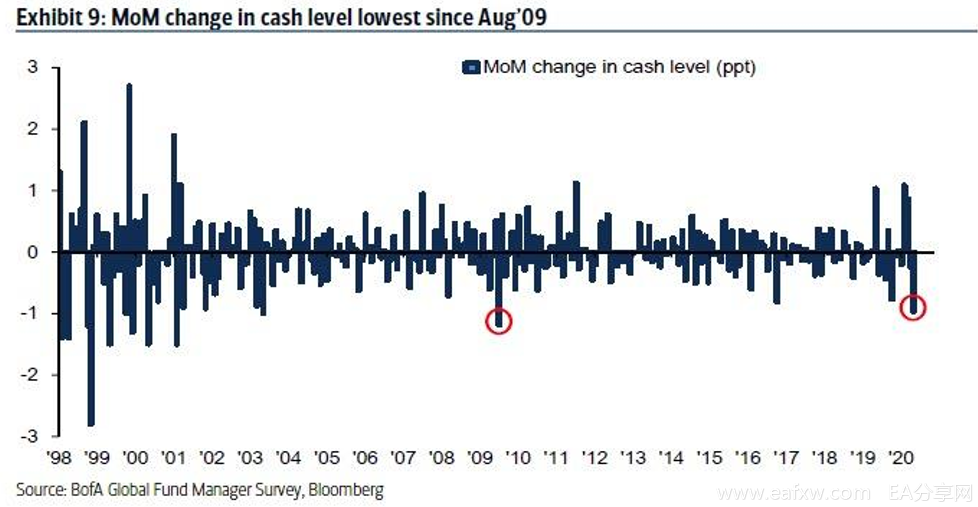

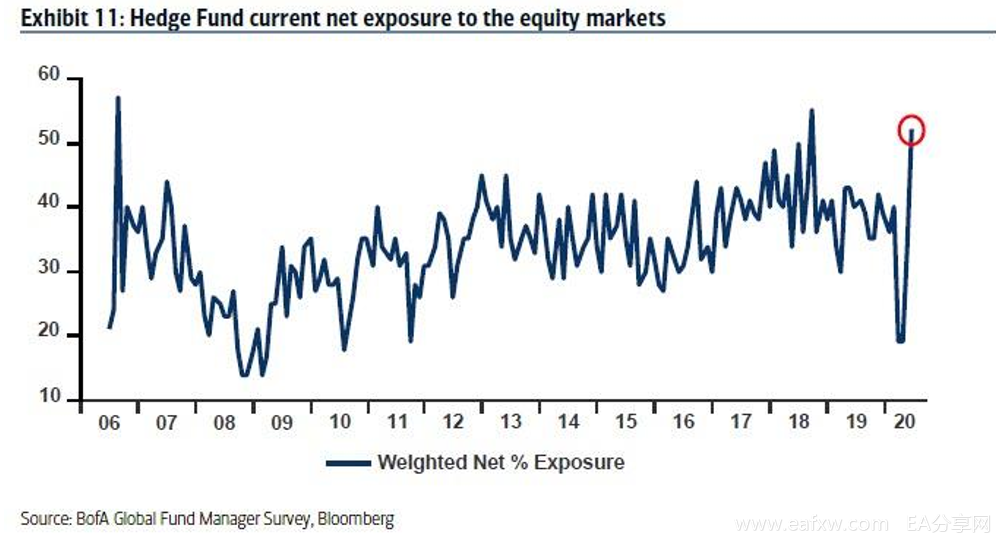

该调查显示,基金经理将他们的现金头寸从5.7%削减至4.7%以追赶股市,这是自2009年8月以来的最大跌幅。此外,由于标普500指数较今年低点上涨超过30%,为追赶散户投资者,对冲基金将股票敞口比例从34%提升至52%,为2018年9月以来最高水平。

(对冲基金现金持仓变化)

(对冲基金股市净持仓)

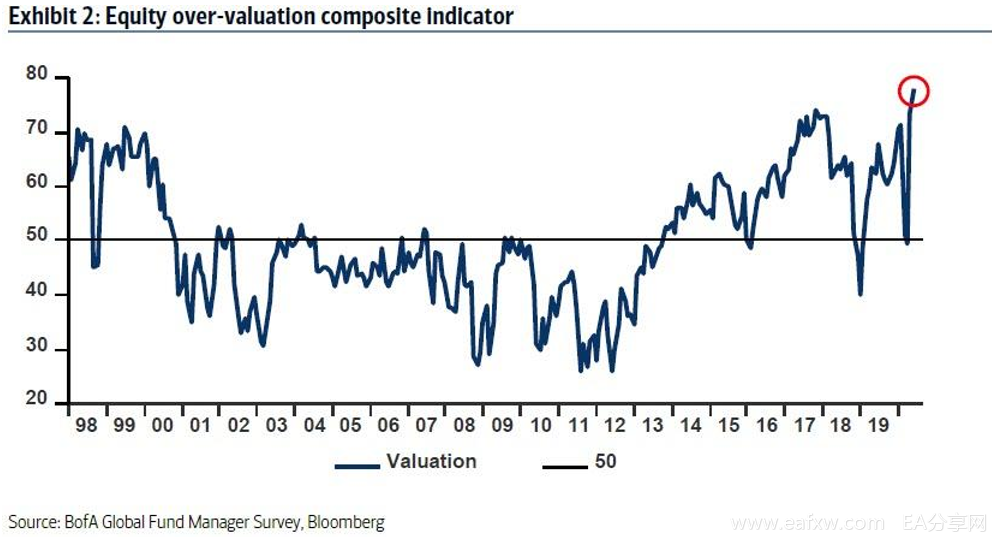

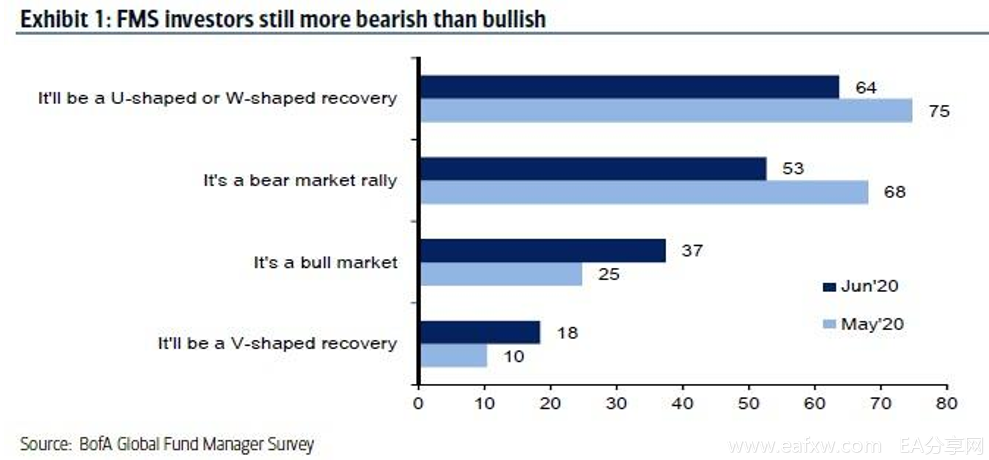

美银调查结果显示,虽然市场悲观情绪有所消退,但只有18%的多头认为经济会呈V型或急速复苏。相比之下,64%的人认为经济复苏会呈U型或W型,或者更加和缓。多达78%的基金经理认为,股市已经估值过高,这是自1998年以来的最大比例。另外,尽管37%的人认为现在是牛市,但还有53%的人认为这只是熊市反弹。

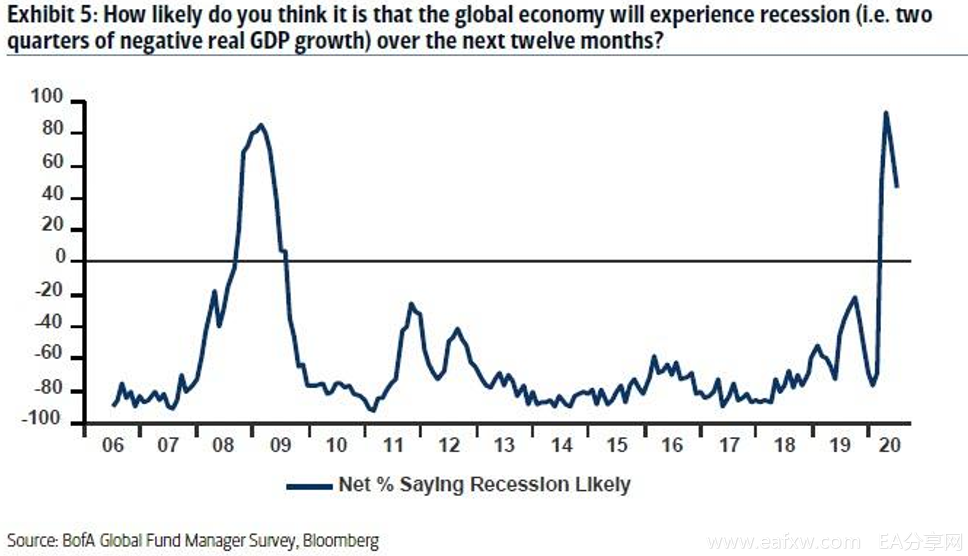

哈特尼特表示,随着封锁解除,人们对GDP和每股收益的预期大幅提升,市场情绪逆转,关于经济将长期衰退的预期也从4月93%的可能性下跌至6月的46%。从持仓来看,投资者加大了对全球经济增长的赌注,但在认知上,他们又预计全球制造业在10月之前都不会出现扩张迹象。

美银分析师团队在周二发布的一份报告中称,该调查显示经济增长预期攀升,现金水平大降,风险偏好激增。华尔街已经过了“悲观情绪高峰期”,但6月份的乐观情绪依然脆弱而又神经质,远未到过分看涨的程度。

华尔街相信经济稳固反弹的根源是财政刺激措施,这一点没有什么争议,但13%的受访者认为目前的财政刺激政策已经过激。哈特尼特表示:

“这种观点与未来新的刺激方案能够再被市场视为利好息息相关。如果市场普遍觉得刺激政策过度,那后续政策对市场和经济的刺激作用将减弱。上一次投资者认为财政政策过度还是在2019年5月。”

在后续风险方面,美银调查显示,大多数的受访者都认为最大的尾部风险是第二波疫情的爆发。

美银表示,在配置现金的投资者中,养老基金等机构性基金管理公司的现金持有量降幅最大,而散户和共同基金仍有配置现金可。

哈特尼特提到,6月份投资者大量购买了很多较为冷门、风险更高的“垃圾股票”,比如小盘股、价值股、欧元区和新兴市场股票等。调查显示,基金经理对欧元区股票的配置急速升至净超配7%,这是所有地区中涨幅最大的,而美股敞口则下跌至净超配22%。

至于在股市一路上涨的情况下,基金经理却如此“分裂”,一边认为股市估值过高,一边却还在增持,加拿大蒙特利尔银行(BMO)分析师林根( Ian Lyngen)指出,这其实是因为没人能够确定:“美联储会让美股涨到什么水平?”。林根指出:

“有些时候股市估值过热所带来的系统性风险会超过美联储为劳动力再就业所做的努力。鉴于失业率持续上升所带来的广泛性后果,我们认为鲍威尔短期内将很难改变政策,在那么多人仍旧没有就业机会的时候戳破资产泡沫。”

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容