本文来自新浪美股

巴克莱银行最新的报告表明,近日在交易平台Robinhood大量入场的散户和市场大涨并没有联系。不仅如此,巴克莱认为大多数散户选择的股票回报率更低。

巴克莱银行用Robinhood的数据来分析了投资人持股的情况,并对近期大热的股票收盘价作以比较,结果表明:

Robinhood客户增持股票与标普500指数表现之间没有明显的关系,这表明近期散户入场造成美股大涨这种说法是靠不住的。

分析师否认散户入场造成股票大涨

新冠疫情结束了美股近11年的大牛市,让经济迅速陷入衰退,而散户则抓住“低买高卖”这条定律杀进美股市场,希望在股市“清仓区”捡到白菜价的股票。单单五月一个月,Robinhood就新增了300万新账户,而在同时,股市进入了有记录以来最快的熊市,并开始迅速反弹。

一些颇受散户青睐的股票是在三月大跌中下跌严重的股票,例如亚马逊。亚马逊在三月低点上涨45%,表现超出S&P500大盘,同时亚马逊在Robinhood用户中股票增持情况也翻倍。

如果说投资者对亚马逊的持股有理可据的话,美妆公司Coty在去年投资了网红“金小妹”Kylie Henner的化妆品公司Kylie Cosmetics,今年至今在S&P500大盘中是表现最差的一只股票,下跌将近55%,但是在Robinhood的持股人数竟然翻了六倍。

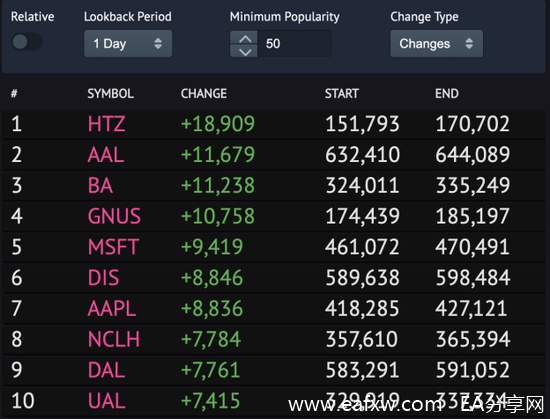

离场前的疯狂,“破产股”大涨

更让分析师们“哭笑不得”的是,在Robinhood进场的这些散户们似乎是把捡便宜的心理运用到了极致,买起了已经提交破产保护的公司。汽车公司赫兹(Hertz)、连锁商店JCPenney和怀廷石油公司(Whiting Petroleum)在过去两个月里申请流破产保护,但它们的股价在周一上涨了95%以上。前破产索赔交易员柯克拉迪(Kirk Ruddy)认为:

散户投资者可能是被这些公司跌至谷底的股价所吸引,他们不知道破产公司的股东通常会一无所有地离开。

赫兹的股票从5月26日0.56美元的低点飙升了近900%。同样,JCPenney的股价自公司申请破产保护以来已飙升逾150%,怀廷石油公司的反弹幅度也超过800%。这样的操作让分析是直呼“看不懂”。彭博编辑乔维瑟塔尔(Joe Weisenthal)周一在他的Twitter上写道:

“这些年来,我看到过很多不寻常的小型泡沫。但我怎么也没想到‘破产’本身会成为一个让人兴奋的投资主意。”

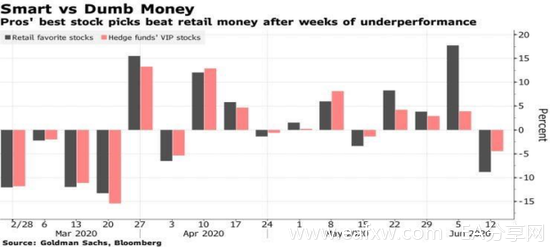

职业基金经理和散户之间的战争

在疫情期间,散户多押注经济重启之后可能会上升的潜力股,例如航空股等。但本周的一次市场回调让投资者措手不及,本周道指累计下跌5.56%,标普500指数下跌4.81%,纳指下跌2.3%,均为3月20日之后的最大周跌幅。

高盛数据显示,追踪对冲基金经理的“高信心基金”(high conviction bets)下跌4.2%,四周首次高于散户投资者青睐的指数。达美航空、美高梅等受到散户投资者青睐的股票本周下跌6.7%,为3月以来最大跌幅。CIBC私人财富管理首席投资官大卫·多纳伯迪安(David Donabedian)认为:

“很多基金经理都在放长线钓大鱼。他们在质疑这种非常凶猛和快速的市场回调,因为市场不会这样轻易的就恢复。对于一些小型投资者来讲,他们是在押注一种趋势,押注一种风险极大的上涨。”

根据大摩的数据,基金经理对股票的选择也多集中于防御股。航空、酒店、饭店这些股票的持股比例达到新低,而“居家股”,比如科技股和医疗健康股这种安全股则达到高点。

相反,Robinhood、Charles Schwab和TD Ameritrade等股票经纪公司在疫情期间交易量激增。根据德意志银行的数据,从今年2月到6月期间,Robinhood持数量有着显著的提升。“破产股”、航空股、邮轮股更是常居增持榜单。

许多机构投资者不愿追高股市。ClearBridge Investments投资策略师杰夫-舒尔茨(Jeff Schulze)表示:

“自金融危机结束以来,逢低买入一直是投资者非常成功的投资策略,这次很多散户投资者都在利用这种心态。”

根据这种情况,德意志银行分析师Ryan Preclaw认为,散户疯狂进场跟美股上涨之间同时发生,但并不意味着两件事是有联系的。

根据Robinhood的最新数据,Preclaw认为持股与所选股股价表现之间实际上存在负相关关系。他表示:

“Robinhood的客户在他们的投资组合中加入越多的股票,股票的回报率就越低。”

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表金十观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容