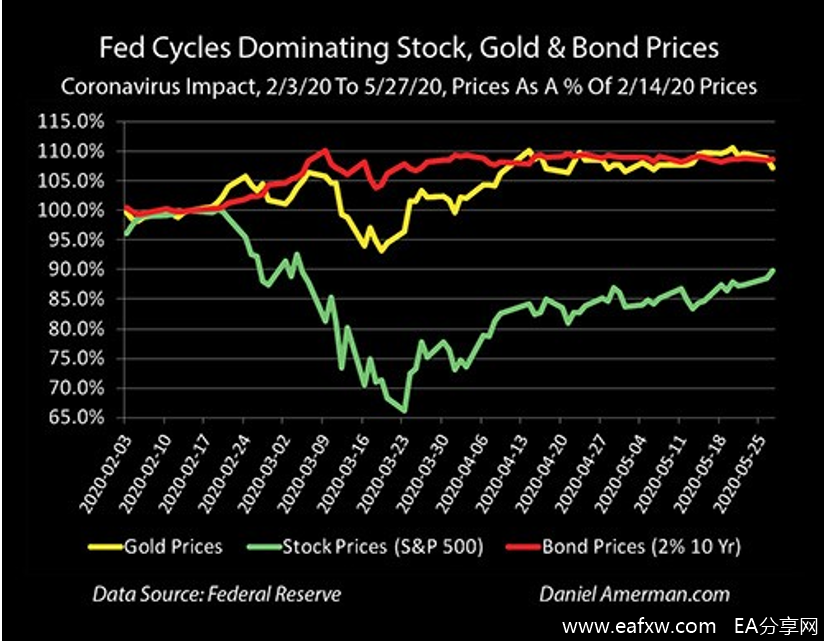

在疫情初期、股市表现非常糟糕之际,黄金的表现可以说是相当不错。但金融分析师阿默曼(Daniel Amerman)指出,另一项资产的表现比起黄金甚至更加出色——那就是债券。

(黄线代表黄金,绿线代表股票,红线代表债券)

从上图可以看出,在疫情危机迅速发展的时候,长期美债和黄金的走势十分相似。不过,它们之间也存在两个非常重要的差异:

- 危机期间,尽管黄金和债券都在上涨,但二者上涨的推动力截然相反;

- 很多人没意识到的是,在市场危机最严重的时候,长期债券是比黄金更有利的投资。这点从上图股票触底的时候,比较债券和黄金的价格就可以看出来。实际上,与疫情爆发前的价格相比,黄金在股市触底的当天仍在亏损,而美债则接近高位。

黄金和债券截然相反的上涨动力

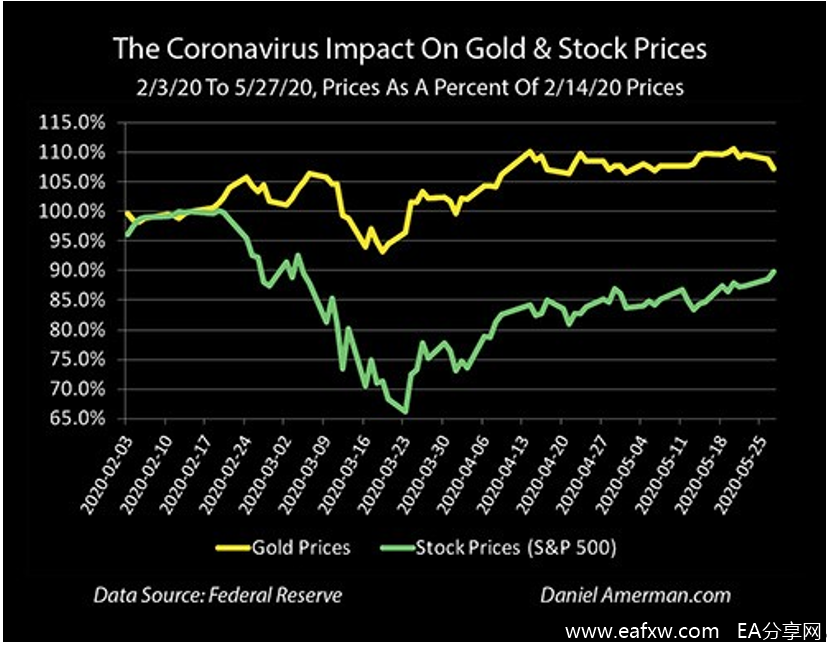

2月初到5月底,在疫情爆发、经济停滞期间,黄金与股票(以标普500指数为代表)的走势整体相反。这也符合过去50年的历史规律:从长期来看,黄金的投资价值不可忽略,这不仅在于其可以用于抵御通胀,还在于金价与股价呈现反周期关系。

(黄线代表黄金,绿线代表标普500指数)

当综合考虑10年期美债价格的变化时,我们可以发现,长期美债的走势也与股票相反。但是,债市上涨的推动力跟黄金的截然相反。

黄金投资是危机时期的一种保险措施,也是对美联储无力支撑金融、市场或货币的一种防御手段,本质上是在押注美联储前所未有的努力会失败。相比之下,购买长期美债是将个人利益与美联储挂钩的完美案例,同时也是试图在美联储遏制危机的行动中获利的典型做法。

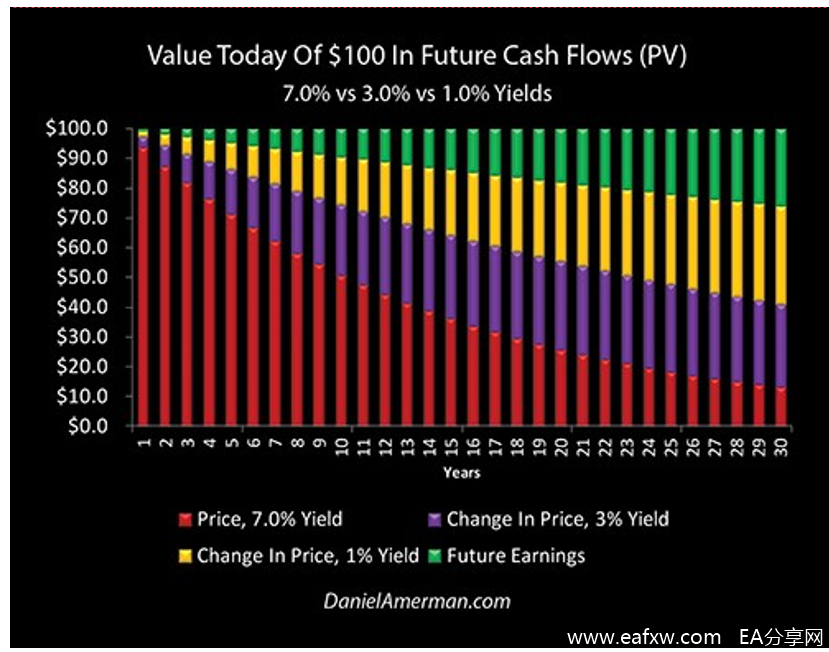

如上图所示,债券价格会随利率的变化而变化。红色条表示一个投资者愿意为收益率7%的1-30年期美债支付的价格。1962-2000年间,在美联储异乎寻常的干预周期启动前,10年期美债的平均收益率就是大约7%。

紫色条是收益率3%的美债的价格,这是差不多2018年的收益率水平。通过对比紫色条的高度(价格的增长)与底下红色条的高度(历史平均支付价格),可以看出其相对于历史常态的盈利程度。容易看出,债券到期时间越长,相对于红色条历史价格的利润增长就越高。

黄色条显示了未来利率下降导致的债券价格上涨——这在危机高峰时期、10年期美债收益率低于1%时就发生了。

从历史操作可以看到,降低利率永远是美联储摆脱危机或经济衰退的首要工具。早在疫情之前,无论衰退的根源是什么,人们就知道,美联储将特别关注长期债券,通过货币创造购买长期债券以抵抗可能到来的衰退。并且,从紫色条到黄色条的转变(期间伴随着债券投资者的丰厚利润),也早在实际疫情危机爆发和经济停摆之前就开始酝酿了。

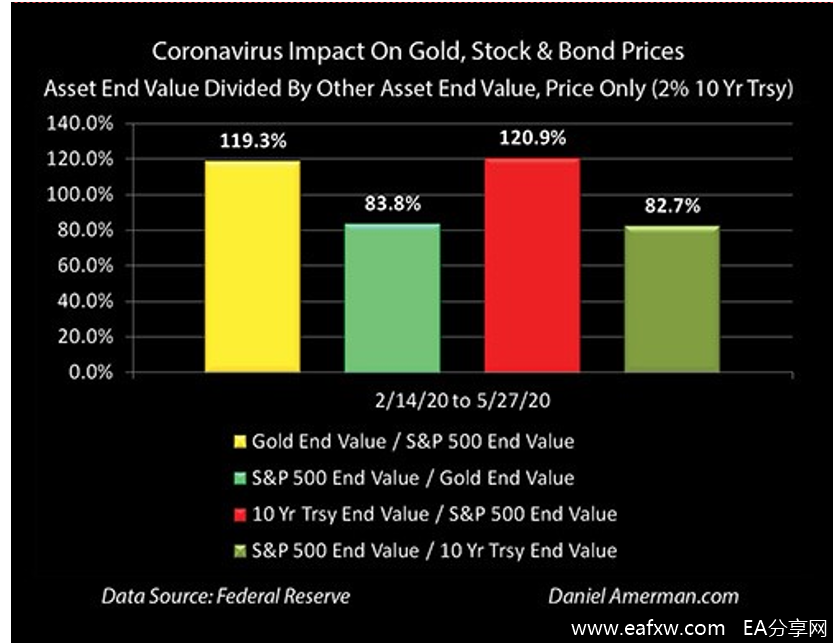

对比2月14日到5月27日的资产表现截至5月底的最终价值可以发现,债券和黄金的涨势几乎相同。如果有人在2月14日投资了黄金,那么其资产价值在5月27日将增长119.3%,而投资10年期美债的人资产价值则会增长120.9%(两者都只基于价格变动)。

不过这其间有一点值得关注,在3月20日(也是股市和黄金都跌得最严重的时期),10年期美债的日涨幅比黄金高出近40%,自2月14日以来累计涨幅比标普500指数高出62.9%。相比之下,黄金累计涨幅只比股票高出45.7%。

在危机最严重的时候债券的表现之所以比黄金好得多,是因为更大量的资金被用于追随美联储的脚步,成为其遏制危机、刺激经济的强力武器,而不是用做防范体系可能崩溃的保护措施。

不过,阿默曼也提醒道,以上探讨的都是危机时期的短期价格变动,这与长期持有资产所获得的收益十分不同。当前债券利率水平非常低,甚至低于近些年来的通胀率,如果长期持有,一旦债券价格达到峰值,就有可能产生负的收益率(经通胀调整后)。

黄金不提供任何现金流,投资者的收入完全依赖于价格上涨。但尽管黄金与通胀的关系并不完美,在潜在的通胀环境中,长期持有黄金的表现仍是远远优于持有非常低利率的债券。

资产价格偏离基本面

阿默曼指出另外值得注意的一点是,股票价格自3月23日触底以来的走势,只能用美联储干预措施中的市场定价来解释,与基础的经济和金融基本面无关。

在经济自由落体,没有人知道疫情会有多严重,也没有人知道经济停滞会持续多久,失业、经济、企业利润等不断出现闻所未闻的坏消息时,股市却出现了转机,开始了一次重要反弹,纳指创下历史新高,而标普500指数表现甚至更加优异。

问题在于,在当前情况下,资产价格的变动并不是对基本面自由市场定价的反应,而是对美联储将采取行动遏制危机的预期。这并不是什么新鲜事,过去20年也都是这样过来的。

自2001年以来,债券、股票和黄金的价格一次次被美联储的危机“救市”的行动主导。首先是科技股泡沫破裂的危机,当时美联储下调利率至50年的低点;然后是2008年的金融危机;再来就是今年的疫情和封锁。一步又一步,美联储对抗危机所采取的行动也在不断扩大。

每一轮愈演愈烈的深层危机,在货币和金融干预措施下,都导致了资产价格异常的飙升。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容