本文来自新浪美股

有关泡沫的咆哮再次席卷华尔街,激起了投资者的热情,也掀起了足以影响投资者对市场信息看法的尘埃。

颇具戏剧性的是,从3月份低点开始的股市飙升和美国国内经济衰退并行不悖,观察人士坚称,唯一的解释是一种非理性的投机狂热集体推动资产价值脱钩经济现实。

上周,长期价值投资者Jeremy Grantham在接受CNBC采访时称,美国股市是“实实在在的泡沫(Real McCoy bubble)”,这是他职业生涯中经历的第四个泡沫。在他发出危险警告之前,对冲基金经理Stanley Druckenmiller和David Tepper也曾将当前的市场比作上世纪90年代末股市狂热的泡沫高潮时期(后来部分收回了这些预测)。

橡树资本创始人Howard Marks上周发布了最新一封投资者信,详述了自3月以来推动投资者追捧风险资产的因素,并坚称,“基本面和估值似乎与股市上涨的相关性有限”。

众说纷纭中至少有一点是真实的。尽管失业率上升了四倍,企业收益预期大幅下调,但标普500指数仍较2月份的高点仅下跌了8%,因此股市对经济大幅反弹的预期确实远远超出了当前经济现实的预期。

美股20年的高估值

股市看起来的确充满泡沫,标准普尔500指数未来12个月预期收益的市盈率为22倍,接近20年高点。美联储承诺将在数年内将短期利率维持在零水准,并大举购买公司债,这绝对压缩了风险价差,并鼓励投资者接受承担信贷风险的微薄补偿。投资级公司收益率上周跌破2.2%,这在很大程度上直接解释了股票估值的上升。

至于Robinhood的投机交易现象,其中一些显然似乎过热,缺乏严谨性。其中一些投资者似乎愿意购买赫兹的股票,因为该公司考虑出售新股票,而这些股票在破产程序中极有可能变得一文不值。

但就其本身而言,它并没有反映出对整体市场有什么特别新的或危险的东西。一直有小投资者希望通过投资快速波动的高风险股票来快速赚钱。在80年代,有几十个廉价股票经纪人在这里工作。上世纪90年代,网上经纪人让股票转手变得便宜,短线交易场所激增,而金融专栏作家Dan Dorfman每天中午都会在CNBC上发表讲话,带动股票上下波动。

然而,当前交易热潮的规模,以及华尔街专业人士普遍感到震惊和谴责的反应,正说明它正在构成了一个足以连谨慎投资者都不能幸免的泡沫。

与过去的泡沫不符

泡沫的典型特征包括:对未来利润的普遍乐观,不考虑估值的大量资金流入股市,以及新公司大量发行股票——所有这些都受到“新时代”错觉的推动,并推动股价不受抑制地上涨。

美国个人投资者协会最近的调查显示,看空者多于看多者,传统散户投资者一直持怀疑态度。从股票基金流出的资金比过去几个月都多。

批评人士喜欢以1999年为模板,来说明他们眼中的如今这个极其昂贵的投机性市场。但是尚没有认真地进行比较。

目前纳斯达克的预期市盈率为28倍,而1999年为80倍。奥本海默公司技术策略师Ari Wald指出,NDX指数在过去5年里上涨了125%,这是该指数在2000年3月泡沫顶峰前12个月的涨幅。

自纳指下跌了75%之后的千禧年起,评论家们很快就高呼“泡沫”。在2003年至2007年的牛市早期,人们常常提到“互联网泡沫的回声”,但实际上,那正是纳指持续增长的时候。

毫无疑问,在就业和制造业数据处于有史以来最糟糕水平的情况下,股市表现良好虽显得有些另类,但这并不新鲜。

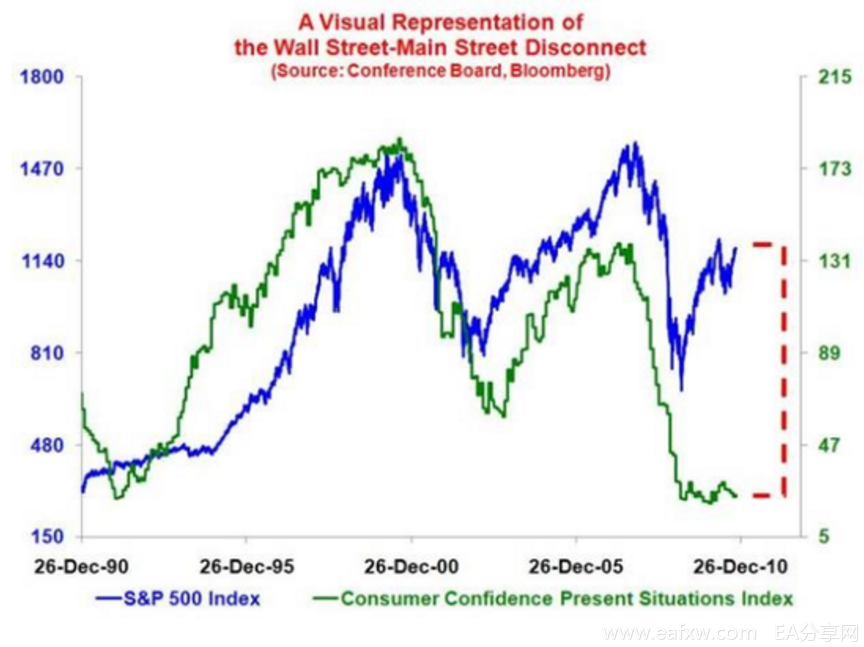

在2009年3月熊市触底后的多年里,怀疑论者时常引用2010年美国股市广泛流传的这张图表,来说明华尔街和美国普通民众之间的脱节。此后的几年里,市场一直在上涨——当然,其间也有过几次磕磕绊绊,但没有一次是毁灭性的。

这甚至带有宿命论的意味——个人被困在家里,拥有少量的闲钱,拥抱着“一无所有”的自由,部分原因是押注于陷入困境或注定失败的公司的最后一搏。这并不是一种无限大的泡沫心态。

目前的估值似乎过于激进。依赖于美联储支持的公司债券狂热,市场可能在一定程度上低估了风险。然而,一个以低于平均水平的长期回报定价的市场,与一个扭曲资本配置并预示未来数年严重亏损的真正泡沫,仍存在着巨大的差别。

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表金十观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容