本文来自新浪美股

利率市场交易量的减少表明,正常的夏季低迷时期正准时到来,然而,在交易清淡表面下,有迹象表明,交易员正准备迎接未来更多的戏剧性事件。

从预期美联储将采取收益率曲线控制措施的交易,到持续押注负利率、甚至持有将从美联储最终加息中受益的头寸,交易员们正在根据他们对央行将采取的行动的预期,寻找下一个投资机会。

这突显了美联储今夏及以后政策的一系列选择,这取决于随着疫情传播,经济前景如何演变。

周四公布的最新经济增长数据短暂提振了债券空头:在6月就业数据强于预期后,10年期国债收益率触及约一周高位0.71%。然而,这一走势很快就消失了,这表明随着疫情传播,前景仍不明朗。该利率当日收于0.67%,与过去三个月的平均水平持平。

收益率曲线控制

许多经济学家的基本设想是,美联储将在今年年底前为特定期限的美国国债设定目标收益率,不过根据上周三公布的会议纪要,政策制定者在6月份的会议上似乎不相信有必要这样做。

以曲线控制为目标的策略开始反应在利率波动中,例如,押注利率掉期支付的固定利率将保持在浮动利率之上的接收方利差。巴克莱上月底建议进行类似交易,以表达中短期利率可能逐渐走低的观点,这是对美联储9月政策评估后曲线控制的押注。

如果美联储采取前主席伯南克青睐的曲线控制策略,预计美联储将排除针对两至三年以上债券的目标利率。这可能会在期货市场引发更多的中间曲线交易,比如最近流行的5年和7年期息差。5年期和10年期期货未平仓头寸大幅增加,这可能表明交易员正在为曲线控制的前景进行头寸调整。

负利率

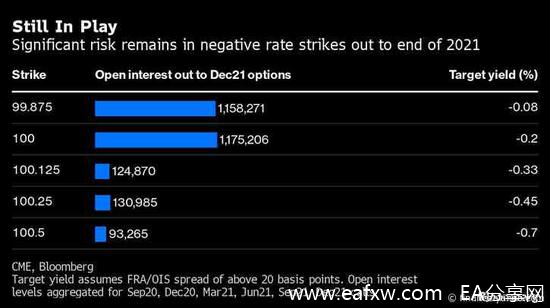

联邦基金期货继续反映出2021年年中左右将出现负利率的可能性,而针对这种情况的头寸定位一直是欧洲美元期权市场的热门话题。

虽然期权对冲活动已经放缓,但收益率为0%或更低的呼声仍存在很大风险。最近,需求转向了曲线中段的欧洲美元策略,目标是2022年实行负利率政策,但支付速度更快。

短期波动

美联储最近的经济预测总结显示,预计政策利率将维持在当前水平,直至2022年。在过去两个月里,美国国债的波动性一直保持在低水平。

从持续低迷的波动性中获益的一种流行策略是通过国债期权:出售被称为“交叉”和“扼杀”的波动性结构,如果利率保持在窄幅波动范围内,这种结构将是有利可图的。最近的一笔交易包括规模可观的2100万美元的10年期美国国债期权空头头寸。

欧洲美元期权市场也出现了低波动性交易。过去一周,一笔600万美元的赌注瞄准了2500万美元的潜在派息,受益于持续的低波动性环境。

加息

由于加息溢价稀少,欧洲美元利率仍处于历史上的平稳水平。2021年12月至2022年12月的欧洲美元期货价差仅为6个基点,反映出2022年底前加息的可能性只有25%。

如果大流行后经济复苏的前景有所改善,交易员们将寻找溢价,以重返欧元兑美元区间。最近,人们已经为2021年6月和2022年6月之间更大的欧元兑美元息差积累了大量头寸。

如果围绕经济前景的叙述有所改善,预计这些类型的举动将更受欢迎。

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表金十观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容