美股又涨回来了。

在经历了史上最快的一次熊市回调(标普500指数仅用16天便较峰值跌去20%)之后,标普500指数现已几乎回到疫情前的水平。就像2018年2月股市在崩盘后迅速复苏,当年12月的暴跌在来年4月也已成回忆一样。

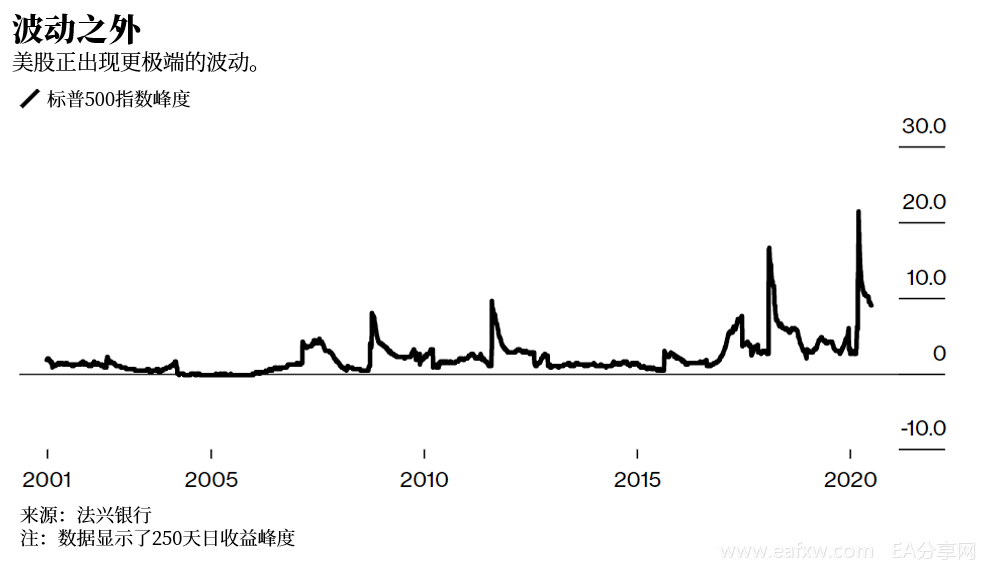

现在的危险在于,投资者正蜂拥进场,但市场走势很可能出现剧烈逆转,就像之前那样。在暴涨和暴跌之间迅速切换已逐渐成为现代交易的一个特征。

美银策略师用一个词来形容这种情况:脆弱。他们估计,自全球金融危机以来,高脆弱性事件的发生频率是1928年以来几十年的五倍。美银全球股票衍生品首席策略师鲍勒(Benjamin Bowler)在接受采访时表示:

“在一个不容易获利的市场,你必须追逐潮流。但由于缺乏信念,当交易潮流转向时,所有人都想同一时间逃离,因为只有在交易赚钱时,他们才愿意待在那里。”

据法兴银行策略师计算,在今年触及20年来的高点之后,标普500指数出现反常波动的频率(即峰度)是其三年平均水平的两倍左右。

这可能要归咎于投资者的羊群效应、货币刺激政策、流动性疲软以及杠杆过高。但无论罪魁祸首是什么,要对冲这种情况带来的风险都不是一个容易的问题,因为市场震荡变得越来越不可预测,错过间歇性的反弹将会是痛苦的。

此前一项统计显示,如果投资者错过了标普500指数最佳的那5个交易日,不温不火的2020年将变成可怕的一年:(投资者)将遭受30%的损失。鲍勒表示:

“如果所有央行继续人为抑制波动性、支持市场,并采取强硬措施,我认为这种情况将会继续下去。”

在最近这场规模将近23万亿美元的全球股市反弹中,羊群心理体现得淋漓尽致。纳斯达克100指数一直徘徊在超买区间,而企业债券价格也正在恢复到疫情前的高点。

然而,随着美国新冠确诊病例数不断攀升,数据显示经济持续疲软,股价极端波动的风险是显而易见的。追踪股市隐含波动率变化频率的指标,即波动率的波动率(VVIX),仍比10年平均水平高出四分之一。

用峰度来衡量,2008年金融危机以来已经出现了5次股市崩盘。根据鲍勒的计算,在20世纪20年代到2008年之间,这一比例通常仅为10年1次。在信贷和股票市场,该指标在疫情期间发生的频率已达到之前峰值的至少三倍。

最近的一个例子是,由于有迹象表明美国将出现第二波疫情,标普500指数在6月11日暴跌了5.9%。根据鲍勒的分析,从波动性预测的剧烈程度来看,这是自20世纪20年代以来大约23000个交易日中的第25大震荡。

且需要注意的一个问题是,在监管令投行更难交易进而离场之后,高频交易者填补了投行留下的空白。于是,流动性,或者说以较小的价差找到买卖双方的能力,往往会在抛售期间迅速消失。法兴跨资产量化研究主管昂加里(Sandrine Ungari)表示:

“流动性状况并未完全恢复正常,尤其是股市。任何避险情绪的上升,都极有可能引发剧烈的动荡。”

反复无常的市场给系统性策略带来了特别的挑战。那些以波动性为目标的投资者很难在资金回撤时以最快的速度减仓,然后追赶上涨行情。持有中期观点的趋势投资者可能也会发现,在瞬息万变的交叉资产交易中,能够获利的交易也比较少。

梅隆投资(Mellon Investment)高级投资经理克罗斯( Roberto Croce )表示,现在最重要的是根据快速变化的风险指标来调整仓位,即便这意味着在下跌市场进行抛售:

“风险现在看起来似乎很低,但其实不然——市场逆转的速度将比以前要快得多。”

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容