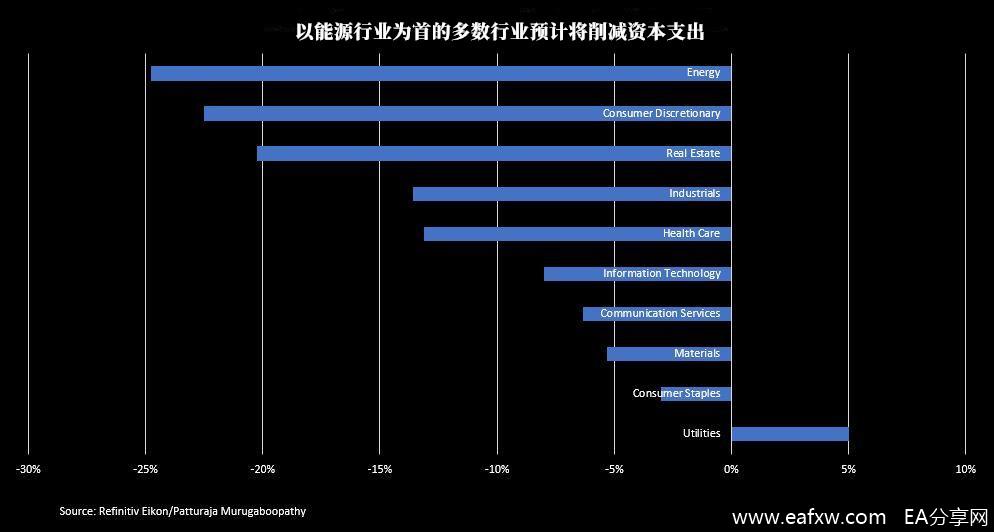

大部分投资者可能对下半年的经济复苏过于乐观了。Refinitiv data调查了近4000家公司后预计,2020年全球资本支出的削减幅度平均为12%,这个数字远高于2008-2009年全球金融危机期间的11.3%,也是10多年来最大的降幅。

资本支出是未来增长的关键驱动力。由于疫情引发的经济衰退迫使企业管理团队控制成本,全球企业今年都在大幅削减资本支出。

英国资产管理公司施罗德(Schroders)的首席经济学家基思•韦德(Keith Wade)表示,对许多公司来说,经济封锁导致现金流完全枯竭,对它们承担风险和投资的意愿产生长期影响。

韦德解释说,疲软的商业投资通常意味着经济复苏也将非常缓慢,这种复苏可能不像华尔街预期的“V”型复苏,但可能更像“L”或“U”型。

他还表示:

“投资疲软还将阻碍生产率的复苏,并进一步拖累GDP增长。”

按行业分类,能源(-25%)、非必需消费品(-23%)和房地产(-20%)的资本支出削减幅度排在前列。

Refinitiv的数据显示,埃克森美孚(Exxon Mobil)和英国石油(BP Plc)这两家大型跨国油气公司已经告诉投资者,今年的资本支出将至少削减20%。

这一切都表明,市场普遍误解了经济复苏的形态——全球资本支出的大幅下降可能导致低迷的复苏持续两年,导致2021年的GDP和企业盈利水平低于预期。

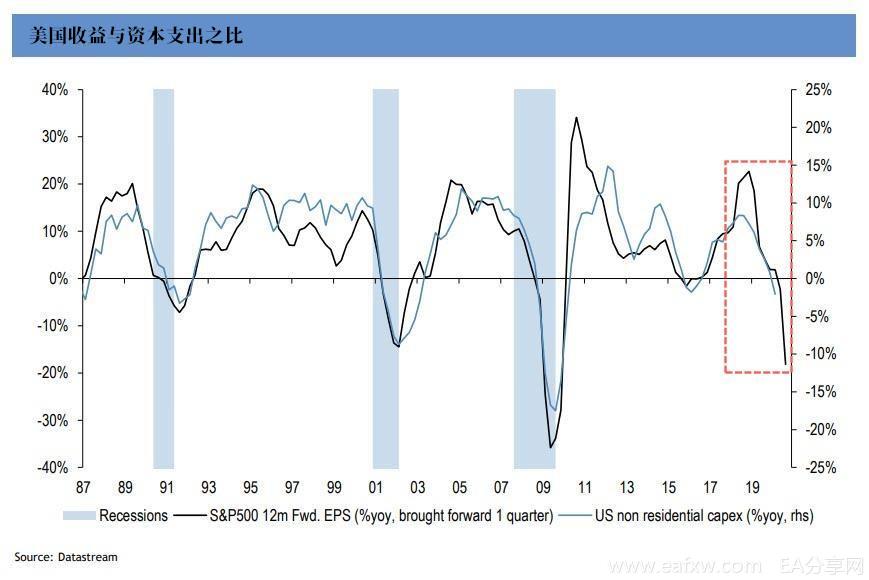

资本支出可以作为经济前景的指引,或者更确切地说,它正警告美国企业利润将继续下滑。

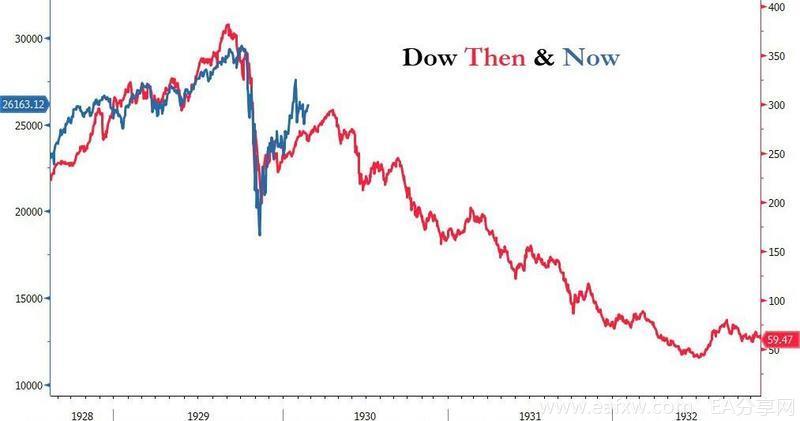

至于接下来会发生什么,投资公司A. Gary Shilling & Co.主席、知名金融分析师希林(Gary Shilling)最近在CNBC上发表了他的看法,金十在昨天的文章中也提到过这一点,他认为华尔街低于经济复苏的预期完全错误,未来美股可能会像1930年那样下跌。

他指出,目前股市的增长得益于下半年经济“V”型复苏的乐观预期,以及央行前所未有的流动性支持。一旦投资者认识到经济复苏将会是“L”型而不是“V”型,股市将会暴跌30%-40%。

希林说,美股从3月份的低点反弹,类似于1929年最初的下跌,然后反弹。后面会发生什么可以参照下图中1930年之后的走势。

他警告称,历史可能会重演,因为人们一开始就低估了经济下滑的深度,以及复苏阶段需要时间。

他补充称,股票价格将面临下行压力,而这对公债有利。

值得注意的是,市场参与者对经济恢复到疫情前水平的预期时间继续推后,现在已经推后至2022年了,激增的确诊案例迫使各州暂停甚至取消重启经济的计划。

最新数据显示,零售业的客流量在6月底停滞不前,这表明“V”型复苏的说法与其说是事实,不如说是炒作。就业和经济增长在几年内都不会回到2019年的水平。

美联储周二上午公布的一项调查表明,美国人可能会在比预期更长的时间内受到疫情及其经济后果的影响。

这项调查进行的时间为6月3-12日,共有1869人参加。调查结果显示,46%的受访者认为,需要一年多的时间才能恢复正常,这高于4月调查时的35%。

Refinitiv的估算也从另一个方面反应了当前金融资产价格预经济基本面的偏离。

把当前的市场环境跟3月份相比,流动性危机已经明显缓解,但股市和基本面的偏离却越来越严重。

央行的超强刺激措施推动了短期的牛市情绪,很多人忽略了一个明显的风险——疫情冲击下全球经济依然没有走出困境。根据IMF估值模型,主要发达国家股市和债市资产价格与基本面估值的差距达到1990年以来的最大偏离。

那么,接下来有哪些因素可能会触发上述风险,导致金融市场再次发生剧烈波动呢?

投资者主要关注三个方面的变化:

1、美国经济政策预期的变化,主要关注的是财政政策,因为货币政策很难再有大动作,而11月份的大选可能会影响到美国接下来的财政政策力度;

2、经济基本面预期修正,也就是前面说到的,人们开始意识到疫情对经济的真实影响,对经济复苏的预期从“V”型转向“U”型,甚至“L”型。

3、要小心特朗普,美国疫情的时刻可能会导致特朗普再次搞事情。今天美国退出世卫组织的消息就是一个例子。人们更要担心的是,警惕特朗普接下来再次挑起贸易争端。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容