美国财政部在努力控制预算赤字融资成本时,提供帮助的不仅仅是美联储,还有美国货币市场基金。

在疫情蔓延期间,政府为了刺激经济而筹集资金,发行了约2.2万亿美元主权债券和票据。作为退休人员和公司资产的避风港,美国货币市场基金购买了其中大部分债券和票据。这是美国国内私人投资者面对长达10年之久的海外需求下滑后,加大投资力度的最新案例。对比之下,美联储的购买力相形见绌——仅买入了数千亿美元的票据和债券。

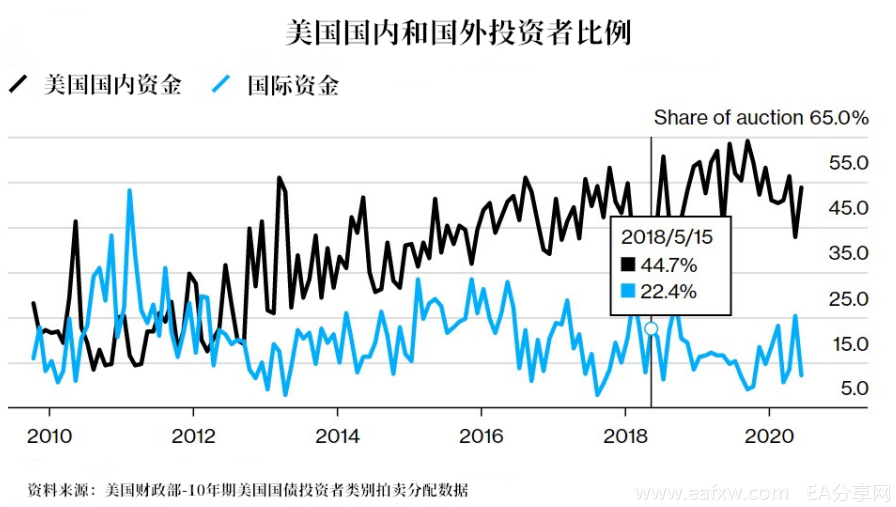

鉴于美国经济形势堪忧和海外债券利差缩小,美债海外需求可能难以大幅反弹。但美国国债将永远受益于其首要避险资产的地位,比如上周财政部便以创纪录的低收益率拍卖了10年期国债。考虑到美国发行了大量不同期限的债券,本土买家的购买意向至关重要。

据估算,美国政府将在2020年史无前例地发行近5万亿美元的净新债,以填补预算缺口。美国货币市场基金的资产也大幅飙升。投资者持有接近纪录高位的4.7万亿美元资产,以对冲疫情对经济造成的不确定性。

北方信托资管的短期固定收益主管和信贷研究主管彼得•易(Peter Yi)表示:

“如果美国的货币基金业规模没有如此之大,市场很可能无法短时间内吸收新发行的美国国债。”

富达投资(Fidelity Investments)货币市场首席投资官凯文·加夫尼(Kevin Gaffney)则表示:

“美国国债对我们来说是一个有吸引力的选择,它们流动性强且安全,相对于回购等其他政府产品,它们的收益率一直颇具吸引力。”

不过虽然美国国内需求强劲,但并不能保护债券市场免受更大范围的波动。3月份,外国投资者抛售了创纪录数量的美国国债——近3000亿美元。随着全球投资者争相抛售美债换取美元,市场流动性被迅速榨干,收益率开始飙升,美联储不得不出手安抚市场。

美联储当时推出了一项临时计划,每天购买750亿美元国债。目前,美联储每月购买800亿美元国债,按照这个速度,美联储今年将购买2.5万亿美元美债。

美国对外关系委员会(Council on Foreign Relations)高级研究员、前美国财政部经济学家Brad Setser表示:

“国外投资者在3月份抛售美国国债时,收益率开始飙升,美联储出手购买国债的数量甚至超过了各国出售国债的数量。”

作为美国国债的第二大海外持有者,中国一直在缩减国债规模。对于外国投资者来说,美国国债可能已经失去其吸引力。例如,美国10年期国债的收益率目前仅仅比日本国债高出约60个基点。在2018年,这一利差超过300个基点。

AlphaSimplex Group首席研究策略师和投资组合经理Kathryn Kaminsk对此i表示,从美国国债中获利的利差优势实际上已经消失。

由于外国买家减少购买量,美债市场迎来一个迫在眉睫的风险:即使是国内买家购买力再强,可能也跟不上不断增加的发债规模。这也是摩根大通预计10年期美债收益率到年底将从目前的0.65%升至1%的原因之一。

这番担忧不无道理。根据最新数据,美国6月预算赤字扩大至8641亿美元,再创历史新高。本财年前九个月,美国预算赤字总计达到2.7万亿美元,几乎是2019财年全年的三倍,而2020财年迄今的支出已经高达5万亿美元。

分析指出,薪酬保障计划(PPP)的支出占联邦政府总支出的绝大部分份额。由于疫情仍在一些州肆虐,美国新的财政刺激方案可能正在酝酿之中,策略师预计财政部将继续增加债券发行量。

从上个月的10年期国债拍卖情况就可以看出问题的严重性:国际买家只占需求的不到10%,而国内投资基金占了近一半。

但美联储认为,来自货币市场基金、银行、保险公司和美联储的需求将使收益率得到有效的控制,尤其是在政策利率接近零且通胀温和的情况下。摩根大通策略师杰伊•巴里(Jay Barry)对此表示:

“尽管需求存在一点缺口,但考虑到长期利率的驱动因素,市场对美联储的前景和通胀预期更为重要。”

小摩认为,2020年下半年美债市场真正的问题是,美联储需要在多大程度上再次加大购买力度。除非停滞不前的国外需求趋势逆转,否则包括美联储、养老金和保险公司在内的美国国内买家,将成为决定债券增发规模的关键。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容