在美股与经济基本面出现史无前例的脱节之际,逻辑分析似乎变得没有意义,也正因此,华尔街最顶尖投行——摩根大通在4天内给出3份方向截然不同(囊括看多、看空和中性三种立场)的报告,也显得没那么“魔幻”了。

首先是摩根大通股票策略负责人Mislav Matejka7月6日发布的一份报告,表明2020年下半年看空股市。

Matejka说整个2019年他们都是看多股市的,但2020年下半年,股市的风险回报比将不再具有吸引力,股票的表现很可能会再次落后于债券甚至现金,就像2020年上半年一样。Matejka给出了三点理由:

首先,历史可能不会重演,当下的情况恐无先例可参考。Matejka表示当前的股市是否会重现2003年SARS前后的股市走势尚不可知——2003年5月之后,非典就没有对经济造成进一步的负面影响了。大多数经济学家预测,2020年下半年消费者的消费行为将基本上回到正轨。但若新冠疫情持续,这个预测是不可能实现的。

第二,预期成立的关键是美国不会陷入典型的衰退——需求疲软、利润下降、劳动力市场不景气、信贷市场糟糕、油价低迷。经济衰退通常是由某些冲击引发的,比如油价飙升、美联储大幅加息、大规模信贷违约事件、地缘政治事件等。

即使最初的冲击消退,但该事件带来的负面影响也需要一段时间去消化。疫情沉重打击了西方经济体的消费,消费是这些国家经济增长的主要驱动力,占GDP 70%。而美国的消费者已经11年没有面对过疲软的劳动力市场了。

第三就是国际贸易局势的一些不确定因素。

但在发表这份典型的看空报告仅仅三天后,摩根大通的量化分析师马尔科·科拉诺维奇(Marko Kolanovic)就在当天股市上涨之时,发布了一份截然相反的报告,重新对股票给出了增持的建议。他表示:

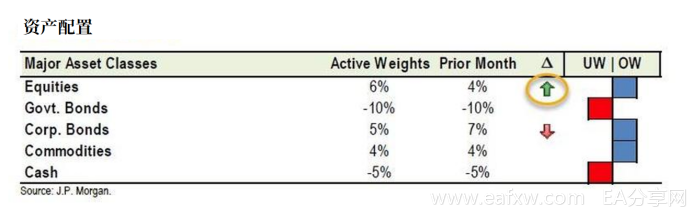

“我们在投资组合中保留风险资产的分配,因为股票估值处于相对低位、还有政策支持、投资者的仓位较小,经济增长也在强劲反弹,即使部分地区的经济因疫情反弹而二次关闭,也不会阻挡股市的上涨。经济总体上在重新开放,加上政府的信贷支持和补助金,消费将大幅改善,从而促进市场在年中发生反弹,我们预计2020年下半年将增长20%。”

科拉诺维奇表示,相对于债券而言,股票价格更便宜,以股票风险溢价的框架来看,股票的估值只有债券的15%。

然而似乎是嫌既看涨又看跌还不够全面,不久后小摩的另一位策略师约翰·诺曼德(John Normand)又发表了他的每周笔记,建议不要一股脑地减持所有风险资产,而要分板块差异化操作,他对美股持有的是中性立场。

诺曼德建议持有近期涨势较盛的科技股和绩优股,以对冲第二波疫情的风险。他指出,出于对第二波疫情和美国大选的担忧,全球投资组合中持有的美国资产偏低,这是现在投资它的优势。

诺曼德还偏向于持有亚洲疫情控制较好地区的股票和外汇,或者简单地持有黄金。

金融博客零对冲指出,如果不需要以此做出投资决策,摩根大通的观点可以说得上是很全面了,算无遗策;只是投资者搞不清楚它到底要推荐什么资产。但小摩这样做,至少在3个月后,无论大选结果如何,它都可以骄傲地说,“我就说嘛。”

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容