本文来自新浪财经

贝莱德公司的量化大咖有个坏消息送给比尔·格罗斯和Cliff Asness等押注价值股卷土重来的名流。

根据沈宇青的世界观,基金经理需要新的投资方式,因为没办法判断押注看似廉价的股票是否会再次奏效。实际上,在复杂的市场中,将股价与诸如公司利润或账面价值之类的基本要素进行比较基本上是徒劳的。

为纠正无效的量化策略,这位掌管1060亿美元系统性主动型股票资产集团的联席主管提出了一个新奇的建议:投资者应在其他数据中搜寻交易信号,结束对估值指标的痴迷。

沈宇青在旧金山接受电话采访说:

“影响市场的信息千千万,但我们只知一点点。虽然从哲学上讲,确实应该有一些基本要素与价格有关,但市场如何定价不同的基本要素、不同的情绪、不同的流动,对我们每个人来说都是一个谜。”

华尔街也许不想听到有人说基本不可能理解股票估值,尤其是这句话来自全球最大资产管理公司一位有16年资历的高管。但,眼看着科技股可能存在泡沫、标普500指数在疫情依然肆虐之际逼近历史高点,这番话对投资者意义重大。

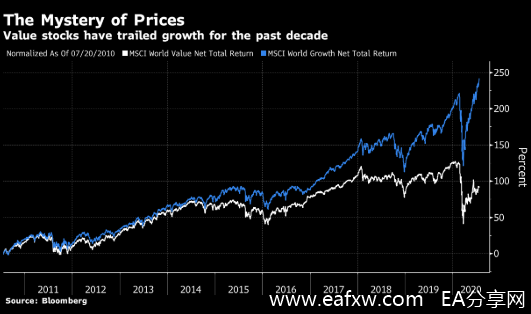

对于那些押注处于历史性廉价水平的股票将会反弹的系统性参与者来说,这一点尤其重要。

在这场也许是大萧条以来最具破坏性的经济崩溃中,成长型股票的估值飙升,而最便宜股票相对于最昂贵股票的价格折扣也达到创纪录水平。特斯拉这样的公司,市盈率高达10,392倍,市净率达到33倍,市销率11倍,市场用哪个来代表公允价值?

沈宇青说,好消息是,基金经理现在可以转向一个全新的替代数据世界。沈宇青拥有金融博士学位,2009年通过贝莱德收购Barclays Global Investors的交易加入了贝莱德。他说:

“一旦获得这些数据,你应该寻找与此相关的Alpha机会,而不是将这些数据跟价格对比。一旦你对比了价格,就可能破坏新数据源的有效性。”

沈宇青的系统团队已经多年没有研究美国的价值因素。他们认为,价格波动无常。它自然会主导所有估值公式。而这也意味着这些比率成为历史回报的产物,而不是未来走势的预测。

为了建立投资组合,该团队利用社交媒体来评估员工的信心,分析在线职位发布以判断哪些公司正在招聘,并使用机器学习算法来了解其模型中众多变量如何相互影响。

价值投资传统主义者反驳说,他们基于规则的策略是放长线,在10年表现不佳后终会反弹。即使在那些有疑问的人中,共识也一直是解决问题——例如将无形资产包括在账面价值中——而不是完全放弃这种策略。

沈宇青指出,包括价值在内的传统因素在投资组合中仍然占有一席之地。只不过,不是他所在的收取更高费用、寻找超额收益的部门。毕竟,贝莱德仅在美国就有至少3000亿美元基于传统因素的ETF。

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表金十观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容