本文来自新浪财经

随着交易员逐渐意识到美联储并非无条件支持市场,债券市场的强劲涨势可能会放缓。

美联储3月份宣布将开始购买公司债并导致市场强势上涨之后,投资级债券已停滞在创纪录水平附近。类似的情况也发生在高收益率债券市场,在高收益率债券创出10年来最佳回报、价格回归到接近大流行病之前的水平之后,收益率差大体上呈现横盘走势。美联储一再重申保持低利率的承诺,将基准国债收益率持续锁定在接近历史低点的区间内。

债券市场在3月份价格暴跌、交易冻结之后的反弹幅度很大程度上也正是现在价格停滞不前的原因。最近几周以来,众多央行决策者已经暗示,在流动性恢复和一级市场活跃的情况下,央行将不必像预期的那样积极地扩大资产负债表并购买债券。

Wells Fargo Investment Institute表示,虽然有关美联储不会盲目购买债券的观点暂时压制了上涨,但关于美联储可能重新开始买进的看法也限制了下行空间。

“市场与美联储之间存在一些误会,”Wells Fargo Investment的高级全球市场策略师Sameer Samana表示:

“美联储基本上说的是:‘我们的目标是确保市场秩序和流动性。’市场将其理解为’好吧,我们将会像没有明天一样购买。’如果市场能够进行高效的交易,美联储将会认为使命已经完成。”

高评级债券的收益率差在3月份飙升150个基点之后,4月份收窄了70个基点,在7月份截至上周四又下降了大约12个基点。垃圾级债券的收益率差在3月份市场动荡期间飙升380个基点之后,7月到目前为止收窄了57个基点。

上周四公布的每周数据显示,美联储的资产负债表在下降大约一个月之后,在过去的一周有所上升,但仍低于7万亿美元。从3月初至6月中旬,随着美联储通过短期贷款和债券购买向金融系统注入流动性,以保持信贷流动,美联储的资产负债表激增了3万亿美元。

的确,“不与美联储作对”是金融市场上最普遍的信条之一。美联储在支持经济方面几乎有无限火力。在其尚未动用的工具中包括收益曲线控制,纽约联储主席John Williams周四在接受采访时并未排除这一选择。

现在,市场已基本恢复正常,决策者们认为资产负债表下降是一种健康的表现。但是,这是在美联储3月底承诺购买公司债引发一轮购买浪潮之后出现的,在该过程中信贷ETF和共同基金吸引了创纪录规模的现金流入。随着分析师调降对央行资产负债表增长的预测,投资者正在评估之前的反应是否过度。

“人们有些忘乎所以,仓位可能有些过度,我们忘记了债券常常是很乏味的,我们正在进入那个阶段。如果你想获得快速的回报,那么鉴于现在的债券收益率水平,很难看出会如何实现,” Academy Securities的宏观策略负责人Peter Tchir说。“对于投资级和高收益率债券,现在又回到希望可以获得票息而不是价格大幅上的时候。”

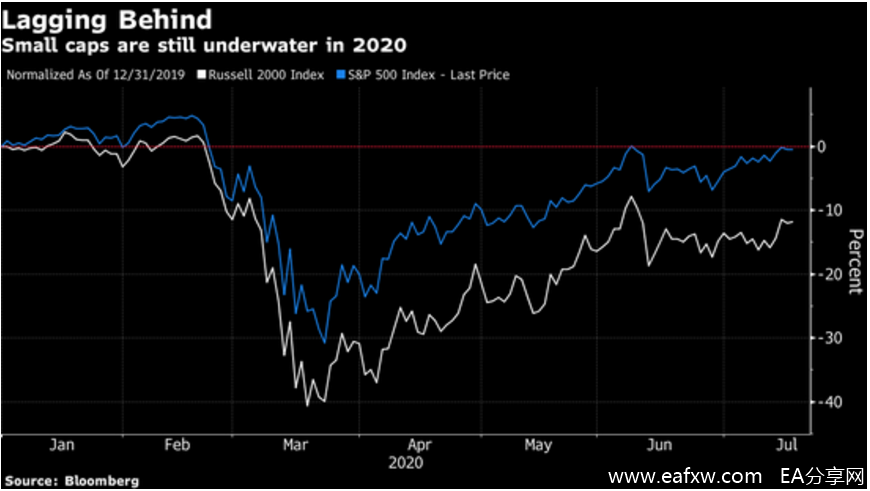

Samana说,资产负债表萎缩也有助于解释为什么股票市场(超级科技巨头除外)最近碰壁。尽管标普500指数自3月低点以来已反弹近45%,几乎抹去了今年的跌幅,但其中大部分涨幅是在6月初之前实现的,而且在很大程度上要归功于高权重科技股的上涨。相比之下,罗素2000小型股指数今年迄今仍下跌12%。

“自6月初以来,股市并没有什么实质性变化,这与资产负债表的变化轨迹完美吻合,” Samana说。“股票市场中非常小的一部分,正在创历史新高,这部分股票不仅受益于美联储所做的事情,而且也受益于所有与新冠病毒相关的事情。”

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表金十观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容