本文来自新浪财经

交易员们押注,随着债券供应增加,收益率曲线将陡峭,各国中央银行可能寻求进一步加快债券购买速度。

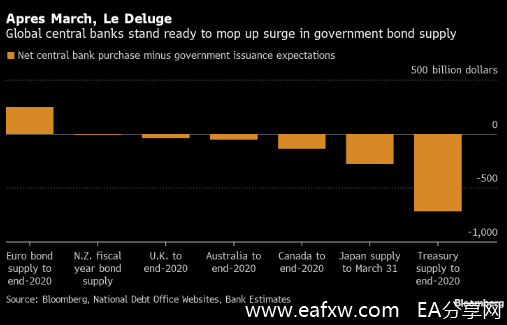

全球主要央行购买债券的速度还不够快,未来几个月将有近1万亿美元的新主权债券寻找买主。

根据彭博计算,在英国、加拿大、澳大利亚,政府为筹集抗疫救助资金而发行的大量新债将超过央行的购债需求,市场面临债券泛滥的局面。美国和日本同样也出现了央行购债慢于政府发债速度的情况,对短期债券的购买偏好可能会使长期债券收益率上涨失控,从而对依赖长债市场的养老基金和寿险公司造成损害。

相比之下,欧洲大部分国债将从欧洲央行的购买中受益,担心债券收益率飙升的投资者或许可以在欧洲找到最佳避风港。

在大量新债涌入前,央行的持续降息和扩大资产购买计划严重干扰了投资策略。诚然,每年投资者会从市场购买数千亿美元债券,但是在这个一些人认为央行会提供完全支持的时代,上万亿美元的债券供应过剩凸显出传统投资者对于希望为创纪录抗疫计划筹资的政府而言是多么重要。

除了将被央行购买的债券外,预期发行的债券还将净剩余9800亿美元,以下是全球主要市场在今年下半年的供求动态。

美债的挣扎

单是美国国债市场,在截至12月31日的六个月内,债券的净供应量就将超过1万亿美元。策略师预测,其中国库券较少,更多的是中长期债券。

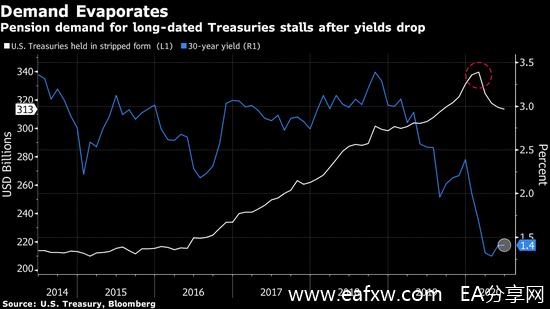

到目前为止,美国国内买家仍然在为美债市场提供支持。但是,其中一些最忠诚的投资者似乎在这个最需要他们的时打算抽身而去了。养老基金通常会购买美国国债以匹配其长期负债,可是自2月以来,他们对作为长期国债替代品的本息分离债券的持有量一直在下降。

考虑到这一点,押注收益率曲线陡峭(当较长期限债券的收益率比短期债券的收益率上升更快)成为了一种流行的交易策略。

尽管如此,最新的30年期国债拍卖仍然坚如磐石,包括外国银行在内的非间接投标者购入了72%,创下最高纪录。

摩根大通的Jay Barry预计下半年美国国债供应量将增加35%,并伴随“一定的需求缺口”,其建议投资者考虑加大对收益率曲线陡峭的押注,认为5年期和30年期国债收益率差距还会扩大。

然而,华尔街的其他人士警告说,鉴于美联储可能在最早在本月提高购买国债的速度,甚至延长购买的久期,收益率曲线更可能趋平,长期债券收益率料下降。

Potomac River Capital的首席投资官Mark Spindel表示:

“美联储的对国债市场的承诺过去、现在、未来会一直存在。长期国债看起来有吸引力,而且应该可以保持一段时间。”

蓬勃的欧洲

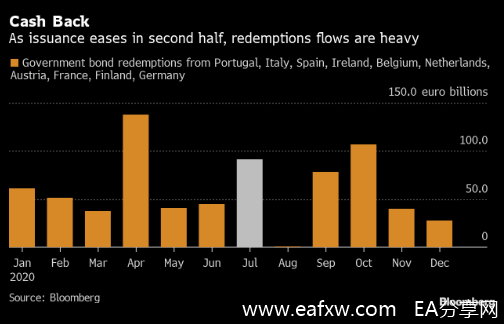

欧洲的情况和美国完全不同。据美国银行策略师Erjon Satko称,从6月30日到今年年底,欧元区政府债券的发行规模应该会比欧洲央行的资产购买计划额度和投资者赎回量低2220亿美元。

他在近期一份报告中表示,这对于欧债市场是个好消息,一些债券的表现可能强于其他同类债券。

但法国兴业银行的利率策略师Jorge Garayo认为,德国国债的涨势可能遇挫,下半年该国将发行1500亿欧元债券,数量超过地区内其他国家,其中大量债券期限在7年以上,这可能推高较长期债券的收益率。

NatWest Markets的策略师Giles Gale在给客户的报告中写道,10年期德国国债收益率将在下半年升至零线上方,高于目前约负的0.45%的水平。

日本收益率曲线陡峭

日本为收益率曲线陡峭化发展创造了近乎完美的条件。风险资产坚挺、较低汇率对冲成本推动资金涌向海外、创纪录的10年和30年期国债发行,以及央行对短期债券的购买增加,都导致了短期和中长期债券的收益率差扩大。

在30年期国债发行前夕,5年期和30年期国债收益率差于7月2日升至近一年高点。虽然存在担忧情绪,但市场对国债发行依然响应热烈,对收益率需求饥渴的保险公司和养老基金都参与了认购。

Nissay Asset Management的固收部门总经理Eiichiro Miura表示:

“寿险公司可能继续定期购买超长期国债,但他们没什么理由加快购买步伐或在前期集中购债”。

日本央行行长黑田东彦最新的评论也将支持这一点。在上周的政策会议上,黑田东彦重申有必要维持收益率曲线稳定,超长期债券收益率过低会产生问题。

免责声明:

本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表金十观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容