据外媒,双线资本(DoubleLine Capital)的首席投资官、“新债王”冈拉克上周五指出,过去几个月股市的走势让他想起了互联网泡沫破灭前的日子。

冈拉克管理着一个规模达1380亿美元的基金,该基金主要投资固定收益资产,但政府债务的迅速增加一直困扰着他。

冈拉克认为:

随着赤字上升,美元将面临下行压力,最终会因为美国的债务状况而走弱,而美元走软可能在短期内提振股市。

Gundlach对标普500指数从3月低点的V型反弹表示担忧,他指出,这是非常典型的熊市反弹。一方面,股市涨幅集中在少数几只科技股,领涨美股的股票主要是FANG股(亚马逊、苹果、微软和谷歌)。

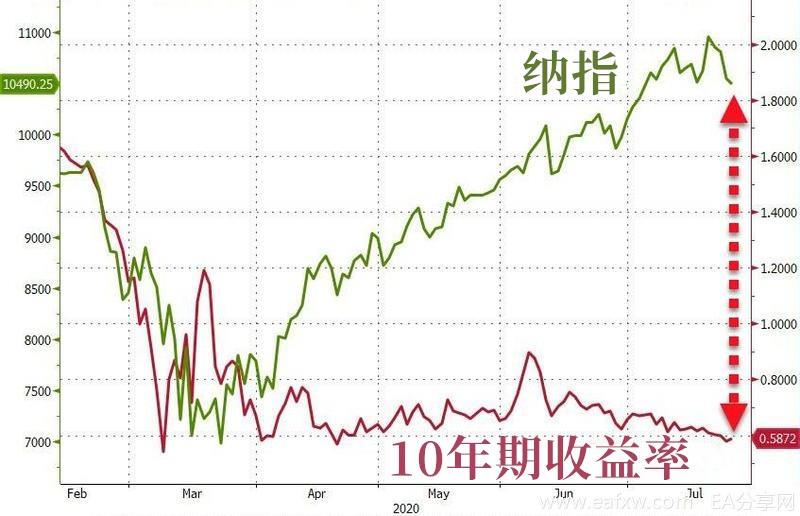

由于投资者恐慌性买入FANG股,以科技股为主的纳斯达克100指数与标准普尔500指数之间的比率创互联网泡沫以来的新高峰。

7月初,该比率突破了互联网泡沫时的峰值,这意味着如今高企的科技股被高估的程度比1999年至2000年股市崩盘前还要严重。如下图所示,七月下旬,这一比率已逐渐低于2000年的峰值,主要原因是市场对估值方面的担忧。

但随着美国国债收益率因复苏停滞而下滑,纳斯达克100指数仍与现实脱节。

另一方面,冈拉克认为此次熊市反弹另一典型特征在于:散户恐慌性地买入股票。这像极了互联网泡沫破灭前的日子,如今的情况“更加糟糕,因为美联储没有能力再降低利率”,而且已经“使用了所有应对经济问题的常规性工具”。

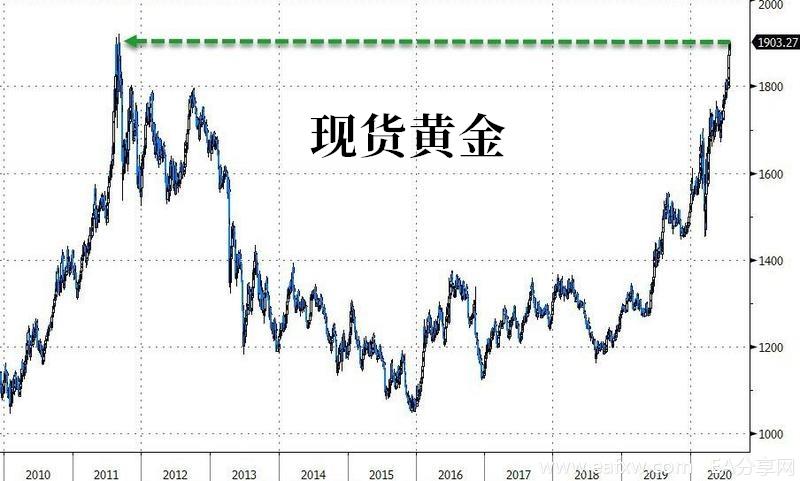

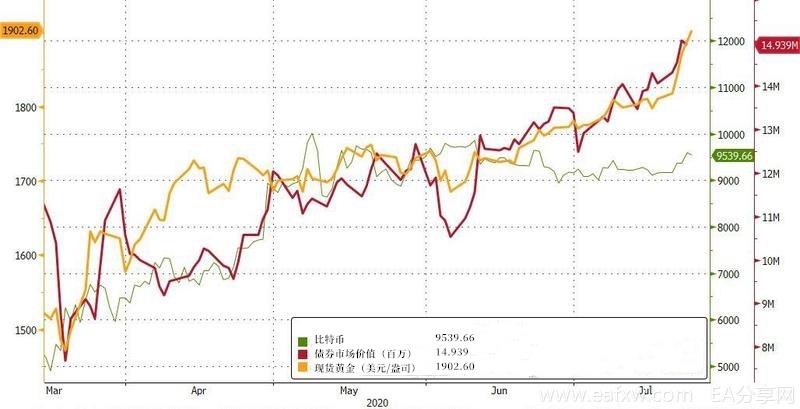

Gundlach表示,股市可能会从"高位"下跌,相比之下,海外市场可能会有更多的投资机会。现货黄金价格当前已飙升至10年以来的最高点,在7月9日的表态中,冈拉克表示他依旧看涨黄金。

彭博巴克莱指数显示,截至上周三,全球负收益率债券规模为15.04万亿美元,创下9月以来最高水平,超过四个多月前创下的14.9万亿美元的年内高位。全球负收益率债券规模的扩大与金价上涨呈正相关关系。

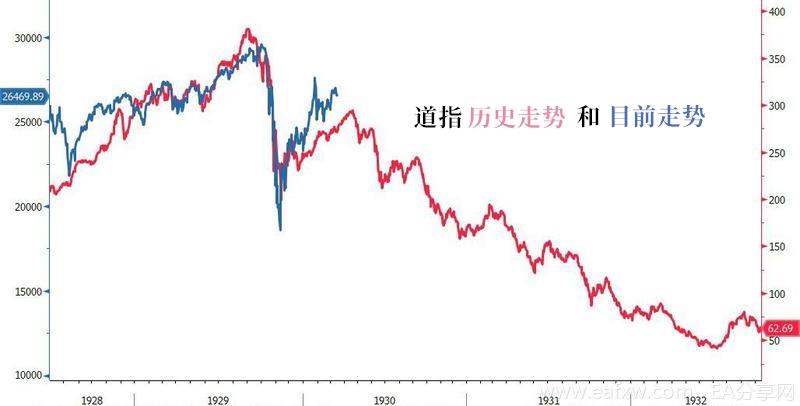

虽然不是每个人都赞同冈拉克“1999年的互联网泡沫会卷土重来”的观点,但许多人和华尔街著名经济学家Gary Shilling都指出,当前的美股跟1930年大萧条时期类似。无论是1999年还是1930年,都意味着,当前美股的涨势或难维持。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容