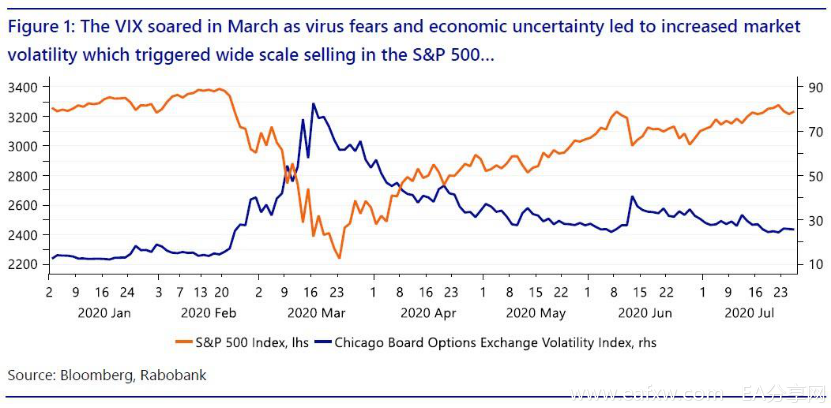

三月初,对疫情的担忧以及经济的不确定性引发了市场波动性的飙升,从而导致了各类资产的大规模抛售。而在近日,荷兰合作银行大宗商品策略师菲茨莫里斯(RyanFitzmaurice)和市场策略师劳伦斯(Christian Lawrence)联合撰文指出,对于目前脆弱的市场来说,哪怕波动性只是小幅上升,也极有可能引发市场大规模的多米诺式抛售。

其文章内容可以简单归纳为以下几点:

1. 拜登11月获胜将为美国经济政策带来不确定性,这可能完全逆转特朗普近来实施的措施。

2. 根据目前的民意调查,显示拜登赢面较大,大选前市场波动性可能会加剧,这或许会引发今年第二次大规模的避险行为。

3. 以风险平价基金、CTA策略(商品交易顾问策略)、散户ETF平仓以及受风险价值(Value-at-Risk,VaR)为代表的交易商很可能会在今年下半年掀起一场抛售风险资产的风暴。

4.市场波动性将会因大选或其他紧急风险而上升,股市会随之下跌,美债进一步上扬,美元也将扭转其近期颓势。

以下会一一详细说明。

市场还是低估了大选的风险?

若不出意外(特朗普此前曾发推希望改期),目前离大选已经不到100天了。但从VIX恐慌指数与其他市场波动性指标上却看不出来这一点。

3月程序化抛售一度导致一轮惨烈的资产“无差别抛售”,自此之后全球市场触底反弹,与此同时市场波动性一直在不断下降。

但显然,市场并未定价大选风险。最新的民调显示,大选的结果具有不确定性,人们可能不得不根据大选可能的结果来计算股市波动性的概率加权结果。

波动性是当今市场许多策略的一个明确影响因素。在算法交易极其盛行的当下,波动率变得极其敏感。目前绝大多数交易算法都使用某种形式的波动率锚定方法,来确定各个资产类别的合适持仓规模。

一旦黑天鹅事件爆发,波动性上升,不少算法交易的基金经理会被迫减少持仓,这可能会引发一轮可怕的抛售海啸。

因此,当前,股市波动性比估值可能更加重要。

而市场近期一个最重大的风险无疑是美国大选。菲茨莫里斯和劳伦斯认为,拜登获胜,可能会带来政策冲击。特朗普时期的贸易协议、减税、环境法规可能会逆转,因此市场波动性会被重新推高。如果真按照目前阶段的民意调查来看,大选的概率加权结果应是未来几个月波动性会更大,而且随着大选的临近,可能会出现今年第二次大规模的抛售。

分析师提醒,在一个波动性至上的市场,我们接下来需要特别注意以下四类投资者,他们可能会引发、甚至放大市场的抛售。

01 风险平价基金

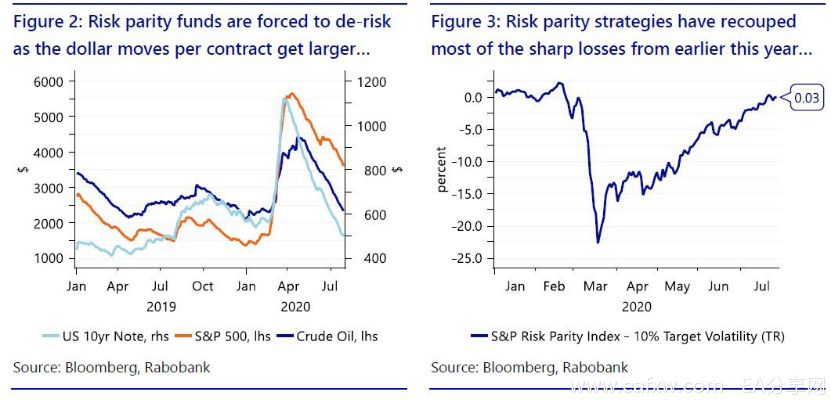

风险平价型基金可说是当今全球市场最具影响力的参与者之一。

其核心理念是根据市场波动性来分配风险,使每个资产类别对整体投资组合回报做出同等贡献。

这类基金通常在股票、固定收益和大宗商品等市场中持有等价的风险,这与传统的资产配置方式(60%债券、40%股票、无大宗商品)不同。“波动性”是风险平价基金配置方式的直接影响因素,但在传统投资方式中不起作用。

正因如此,波动性可能会导致恶性反馈循环,所有类别的资产同时下跌,就像今年早些时候那样,风险平价基金不得不大规模去杠杆并进入下跌的市场,这将造成恶性循环。

02 CTA与风险溢价策略

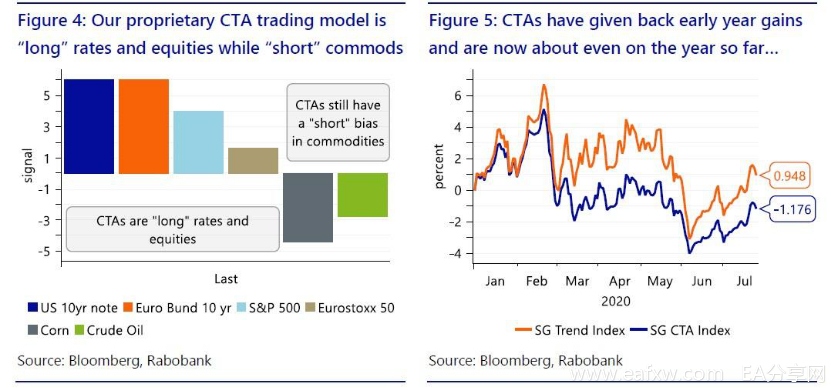

另一类在全球市场上具有影响力的参与者是CTA和风险溢价策略基金。从某种意义上说,这两者是完全不同的方法,但由于它们通常相互关联,因此把二者分类在一起。

实际上,CTA差不多已经成为了趋势跟踪或动量交易的同义词,而风险溢价还包括其他市场因素,比如套利、拥挤或波动性计划等等。目前,绝大多数这类基金都是基于系统的,并且如风险平价基金一样,它们也往往会造成从众效应。

CTA这类基金既“做多”也“做空”,而不是“只做多”,不过它们也会基于波动性来调整持仓,这是它们与风险平价基金的相似之处。

菲茨莫里斯和劳伦斯参照了自己的CTA交易模型,发现其当前持有利率和股票期货的净多头头寸,同时持有大宗商品的净空头头寸。因此,跨资产市场波动性的飙升可能将导致CTA抛售利率和股票期货,而随着空头头寸的填补和头寸规模的的减少,大宗商品市场将出现买盘。这是一个重要的警告。

03 散户交易所交易产品(ETP)

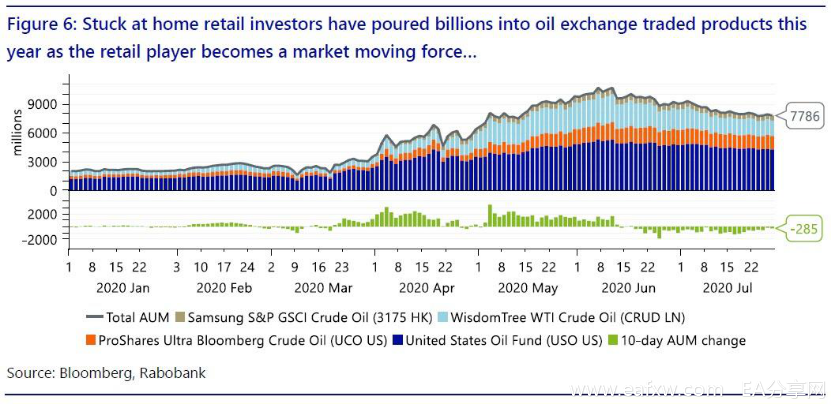

散户今年在市场上扮演者非常重要的角色。

过去几个月由于经济封锁,全球数百万的民众投入了金融市场。而随着美国券商转向零佣金交易,一些较新的公司则瞄准了年轻受众,专门将手机交易应用程序“游戏化”,吸引了更多个人投资者。此外,全球央行和政府大放水,也助长了散户做交易的趋势。

在历史上,许多机构投资者经常将散户视为反向指标——他们的到来也往往意味着上涨行情可能即将结束。然而,事实上,在2020年,散户是首批在3月份低点时大步入场的投资者之一。尽管与机构投资者相比,其交易总量微乎其微,但他们在3月23日以来的股市反弹中发挥了巨大作用。

显然,散户投资者的活跃与FOMO(担忧错失机会)情绪以及冲动决定有关。然而,两位分析师怀疑,散户持有多头头寸的信心不足,一旦波动性上升或市场遭受任何亏损,他们很快就会平仓。因此,从某种程度上来说,散户投资者正在“做空”波动性,就像他们“做多”全部风险资产一样。

04 掉期交易商

上文已经概述了三大类投机性交易者,他们目前都大量持有全球风险资产多头头寸(CTA的大宗商品空头头寸除外)。前两类都是高度系统化的,并且都会在某种程度上根据波动性调整持仓。第三类交易员本质上是自由行动的,但因其基本上消息不算灵通,不大可能遭受高波动性或资产大幅下跌的打击。

那么,如果大选前的波动率激增确实引发了一场重大的避险事件,那会发生什么呢?谁会去购买那些命中注定会被大规模抛售掉的资产呢?

答案是掉期交易商、做市商,以及高频交易参与者。

问题在于,掉期交易商也受到严格的风险限制。大多数银行和掉期交易商采用的是VaR模型,其原理是利用一段时间的回报数据来计算并预估可能出现的损失。因此VaR是与市场波动性有关的函数,资产波动性越大,你能持有的这类资产就越少。

因此简单来说,由于掉期交易商必须保持在银行的VaR限额内,一旦资产价值急剧下跌,流动性就会迅速枯竭。更糟糕的是,掉期交易商和做市商通常会向市场出售下行保护从而“做空”伽马。对冲负伽马值只会放大下跌市场中的卖盘,继而导致进一步的市场波动。

展望后市

展望未来,全球市场复苏步履维艰。任何市场波动性的小幅上升都可能引发风险资产大规模的多米诺骨牌式抛售潮。显然,即将到来的美国大选显然是加剧市场波动性的潜在催化剂。

两位分析师仍然特别关注8月,因为8月份仍受多方因素影响:

1. VIX指数的强劲季节性;

2. 针对四大科技巨头的反垄断听证会;

3. 政府可能会进一步推迟宣布另一项财政刺激方案。

总之,菲茨莫里斯和劳伦斯提醒投资者,不要对过去几个月的复苏过于乐观,并预计未来几周和几个月内市场将出现相当程度的动荡。

《交易入门训练营(黄金、原油、外汇)》口碑好课限时招生中!双教练带班模式+视频教学+14天社群服务+4场热点直播分析课+助教答疑。每天10分钟,零基础小白也能快速学交易!现在报名还能获赠价值699元的交易实用小工具哦~

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容