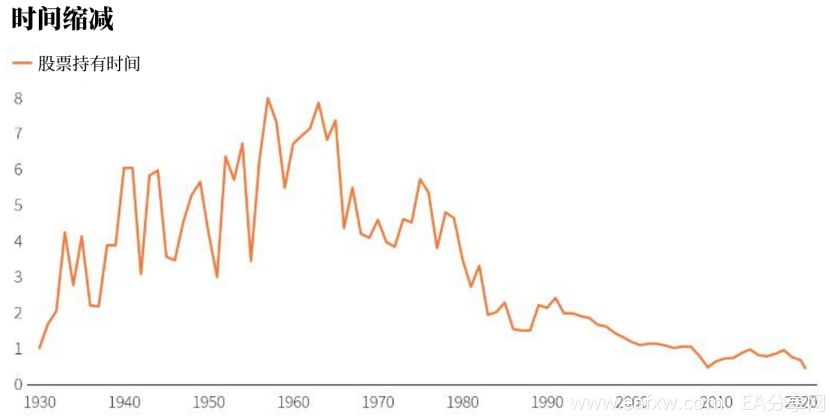

在过去几十年里,投资者持有一只股票的时间在持续下降,而现在,持有时间甚至还在加速缩短。

根据外媒估计,在6月份,美国股票的平均持有时间仅为5.5个月,远低于2019年末的8.5个月。而此前最短的股票持有时间是6个月,发生在2008年金融危机期间。

欧洲目前的数据也十分相似,股票持有时间已从去年12月份的7个月缩减至5个月。

为什么会出现这个趋势?长线投资不吃香了吗?

究其原因,可能有几个方面。

零对冲分析师指出,其中一个原因是美联储。

是的,美联储再度“背上了锅”。分析师认为,美联储操纵市场一直走高,让Robinhood的日内交易员认为,自己每天开盘买入、收盘卖出是一件获利颇丰的事,因而日内交易的数量激增,也导致了股票持有时间的巨大变化。

资产管理公司MFS投资组合经理Rob Almeida也认同这个观点,他认为:

“由于美联储的刺激措施,资本已经没有价格可言。疫情危机更是加速了短期交易的趋势。”

他同时也指出,利率降至零、零佣金投资以及机器交易也都是股票持有时间减少的原因。

另一个值得关注的趋势是——调仓次数变得更加频繁。

截至6月底,在12个月的时间里,投资组合中的资产转手比例已从一年前的85%上升至惊人的92%。

英国央行首席经济学家Andrew Haldane将这一趋势称为“潜意识短见”,这是今年股市的高波动所造成的。股市一度暴跌40%之后,此后在美联储干预下一路上扬,这让那些原本秉承“买入并持有”的投资者认为这一策略可能不再奏效。

瑞银对冲基金部门O’Connor 首席投资官Kevin Russell表示,目前来看,他的最低换手率操作策略表现最差。BCA首席欧洲策略师Dhaval Joshi也指出,短期回报很有吸引力,相比之下长期持有资产并没有意义。

即便是债券,日内交易量也比历史平均水平高出10%-20%。由于波动性带来了机会,像BlueBay这样原本一年调仓两次的资产管理公司,现在也每2-3个月就调整一次持仓。

Joshi指出:

“同样的原理也适用于主流股市。在该市场长期投资回报率很低;但若能在几周内平仓,收益率高达20%-30%。”

尽管分析师普遍看好短线交易,但市场上也不乏相反的声音。Amundi大型股业务主管Fabio Di Giansante就是其中一个:

“因为最终推动股价表现的还是收益,因此你需要持有良好的资产一段时间,才能看到公司执行它们的商业决策。”

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容