美国银行4月份的时候曾发布了一篇名为《美联储无法印制黄金》的报告,将18个月后的黄金价格目标从2000美元/盎司提高至3000美元/盎司。当时的金价还是1600美元左右,这个预测看上去有点危言耸听。

但周三现货黄金一度涨至2035美元的高位,3000美元/盎司的目标价位似乎也不是那么遥不可及了;美国银行7月底就曾再度重申了这一价格预期。美国银行如此坚定看涨黄金的理由是什么呢?该行的宏观分析师、大宗商品分析师和技术分析师纷纷从他们的专业角度给出了回答。

首先,从宏观环境来看,低利率和规模前所未有的货币和财政刺激措施有利于金价上涨。美银利率策略主管Mark Caban表示:

“美联储在未来六个月都不会谈论通货膨胀的上行风险。我甚至担心他们在未来六年中都不会考虑抑制通胀上升,因此低利率可能会持续。”

除了低利率将利好不生息的黄金资产外,该行大宗商品团队的迈克尔·哈特奈特(Michael Hartnett)还指出,前所未有规模的经济刺激措施也将提振金价,宽松的货币环境是金价上涨的有力助推因素。他说:

“今年迄今已经宣布的货币和财政刺激措施总额达20万亿美元,占全球GDP的20%以上。其中包括8万亿美元的货币刺激政策和12万亿美元的财政刺激。它们会对资产价格产生影响。”

3月金融市场崩盘的时候,多个金融资产的价格发生了暴跌。自3月低点以来,全球股票上涨了40%以上,市值增加了近30万亿美元;油价上涨了约70%-80%;相比之下,现货黄金今年以来还只上涨了38%。

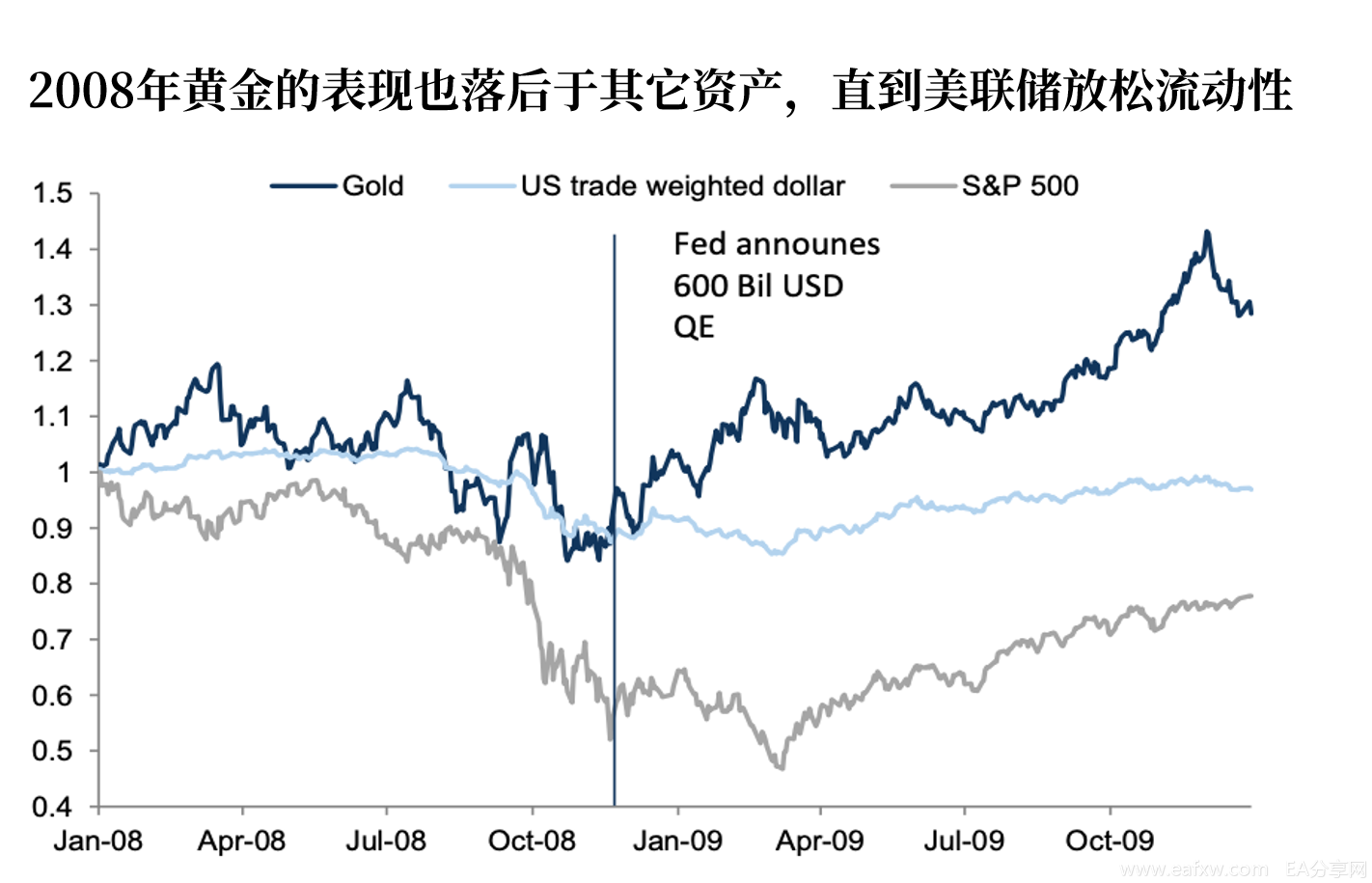

从历史上看,十年前的黄金牛市也是美联储介入,营造出宽松的货币环境后才开启的。

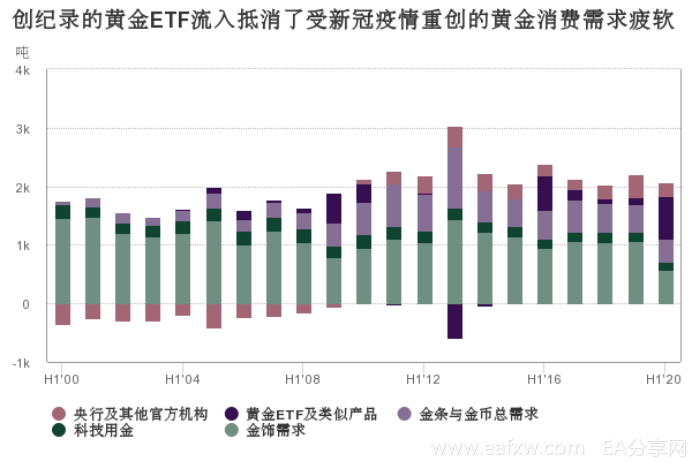

该行大宗商品和衍生品策略主管弗朗西斯科·布兰奇(Francisco Blanch)则指出,从需求端来看,金价上涨的支撑很坚实。他表示,到目前为止的黄金牛市还是一个由投资者主导的上涨。

布兰奇指出,投资者对黄金的投资需求占总需求的比重已从第一季度的约25%增至第二季度的约45%,几乎增加了一倍。我们预计在接下来的6到12个月中,这种情况将继续下去。

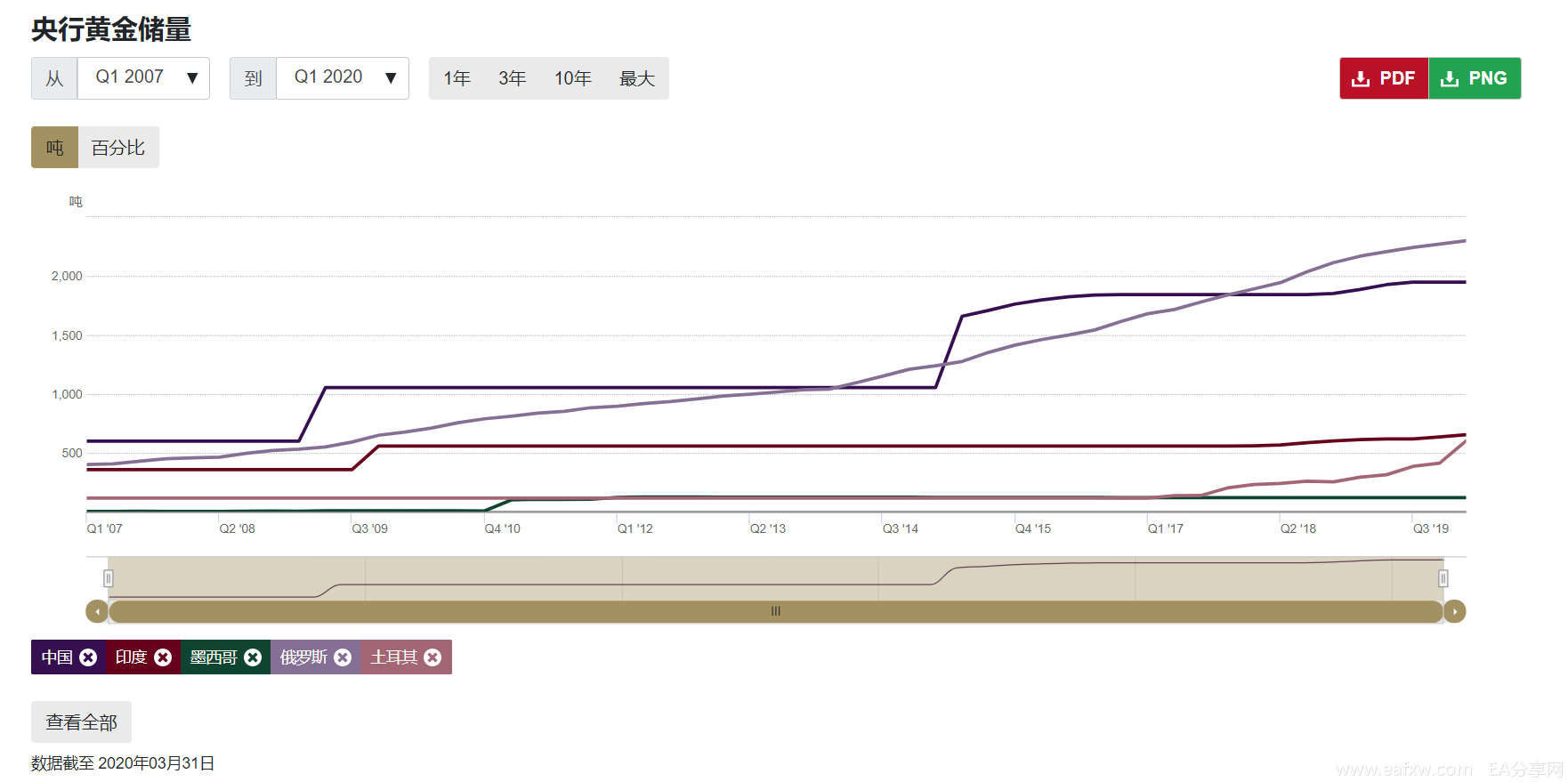

此外,布兰奇还指出疫情刚开始的一段时间,各国央行出于流动性考虑保留了现金,并减少了对黄金的购买。据世界黄金协会的数据,上半年全球各国央行总需求为233吨,较2019年创纪录的同期水平减少39%。自2009年以来,各国央行大量买入黄金一直是金价的支撑。

现在这一需求端的支撑有望回归,下半年俄罗斯等国的央行都开始增加了对黄金的购买。俄罗斯央行的数据显示,俄罗斯6月黄金储备升至1307.9亿美元。白俄罗斯央行7月1日黄金储备为87.96亿美元,6月1日为78.79亿美元。

此外,上半年珠宝需求下降的部分原因是商店关门和交通限制。以及消费者的收入下降也是一个重要原因。随着经济重启步伐加快,这些对黄金的消费需求也有望回升,

从技术角度看,该行的金属策略师Michael Widmer稍微保守一点,认为黄金的目标价格为2500美元/盎司。他说:

从美元指数和十年期国债收益率的水平来看,如果美元指数达到90且实际利率为-2%,我们预计黄金将涨至2500美元/盎司。若美元指数为85且实际利率为-1.75%,或者美元指数为80且实际利率为-1.5%,我们对金价的预期也是开始2500美元/盎司。

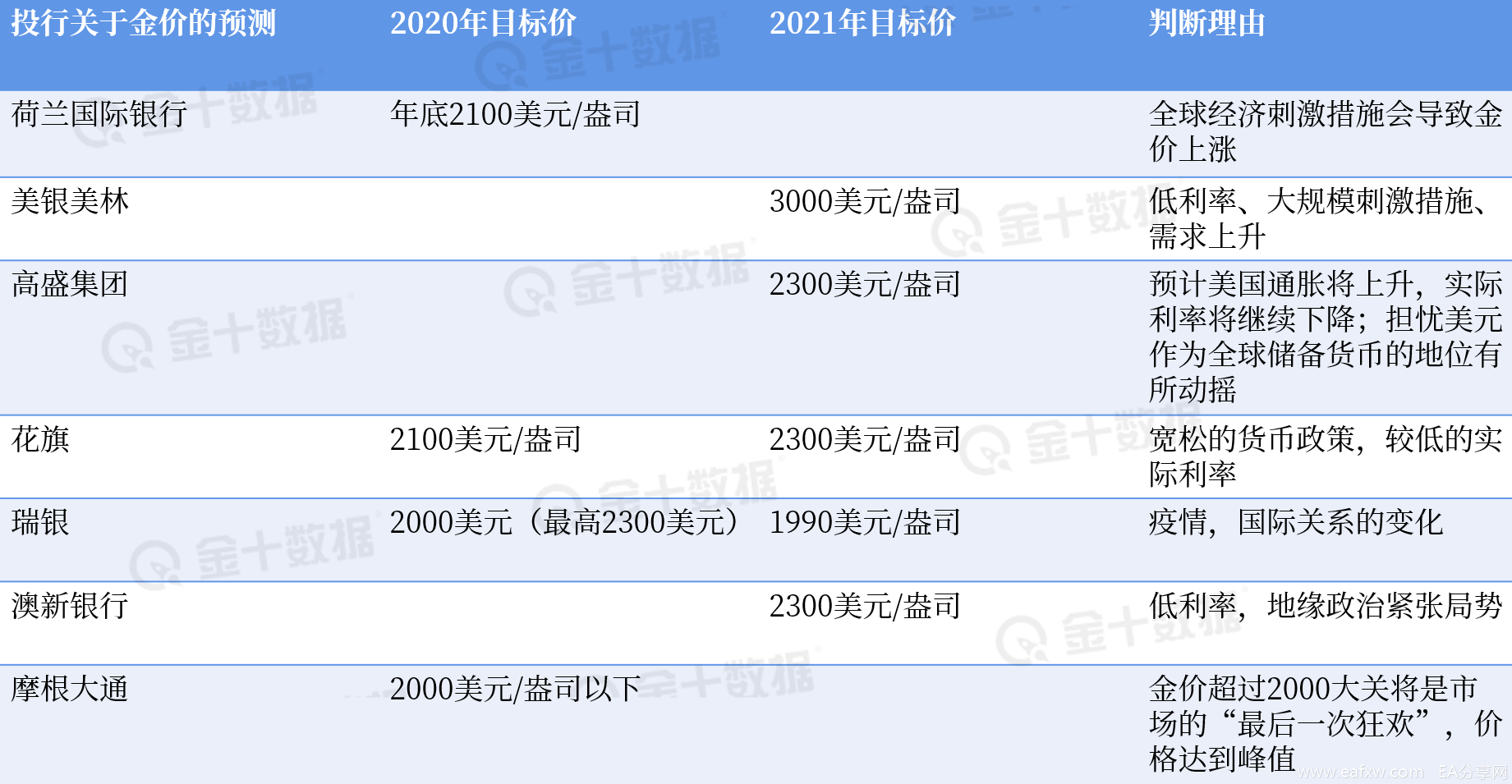

近期关注黄金的投行还有很多,美银给出的目标价格算是最高的,更多的投行对金价的下一个目标价位则是2300美元/盎司。

瑞银认为,黄金价格可能在短期内超涨,风险情景是涨至2300美元/盎司,金价在2000美元/盎司附近交投可能将成为“新常态”。

花旗表示,短期金价目标为2100美元/盎司,预计未来6至12个月将达到2300美元/盎司。

高盛也将12个月黄金价格预期从先前的2000美元/盎司上调到2300美元/盎司,白银价格预期从先前的22美元/盎司上调至30美元/盎司。

澳新银行表示,高度建设性背景下,我行将6-12个月目标价提高至2300美元/盎司,在可预见的未来实际收益率为负。该行认为:

“黄金仍然对利率和通胀高度敏感,地缘政治紧张局势以及对全球复苏停滞的担忧也增强了其吸引力。但如果未来几个季度经济景气好转,投资者需求持续增长的障碍可能会使通往2300美元预期的道路变得艰难。”

附金十独家整理投行预期:

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容