近日,金融研究员马丁斯(Daniel Martins )提醒投资者,标普500指数即将创下历史新高。他早前表示,需要关注的价格水平是3386点,这同时也是标普500指数在今年2月19日收盘时达到的水平。

果不其然,多头不负众望,本周三美盘尾盘时段,标普500指数一举站上3388点高位。马丁斯的预言,似乎相当准确。

不过正在逼近历史高点的标普500指数,前路真的一片平坦吗?马丁斯提出了自己的见解。

去年10月,马丁斯曾撰文解释了为什么创出新高对股市来说很重要:

“有充分证据证明,回报与市场波动性呈负相关,在市场疲软的环境中,波动性往往会上升。因此从逻辑上讲,当市场表现强劲时(比如处于或接近历史新高),未来的回报应该会更好。”

换言之,股市触及或超越之前的高点对投资者的影响可能不仅仅是心理上的。从历史上看,股市接近峰值也会对经风险调整后的回报率产生积极影响。

马丁斯表示,基于此前观察到的价格走势,他对股市持看涨态度。不过,他也提醒投资者,2020年的股市走向在历史上是前所未有的。今年迄今,投资者已经看到股市发生了许多异常情况,包括:

标普500指数经历了历史上最快的30%回调;

标普500指数也在创纪录的超短时间内收回了所有失地;

6月,股市经历了有史以来最大的50天涨势;

同在6月,标普500指数在从历史高点跌落5%之后,随后又在同一周的单日内暴跌将近6%;这是自互联网泡沫以来从未发生过的事情,而这种情况自1929年大萧条以来也只发生过五次。

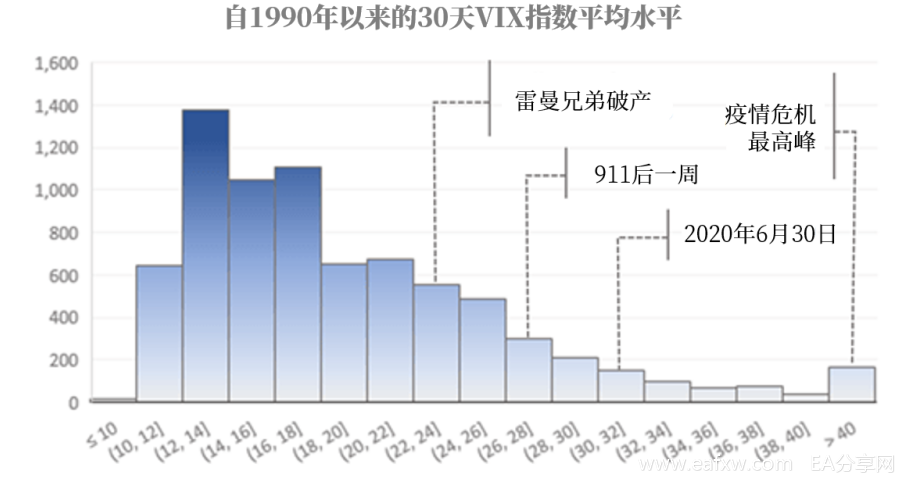

马丁斯还指出,在最近的6月30日那次异常波动,标普500指数的隐含波动率处于非常高的水平。下图展示了自1990年来的VIX指数30平均水平。可以看出,在今年第二季度末,市场对波动的短期预期,甚至高于2008年雷曼兄弟破产前后和911袭击后一周的水平。

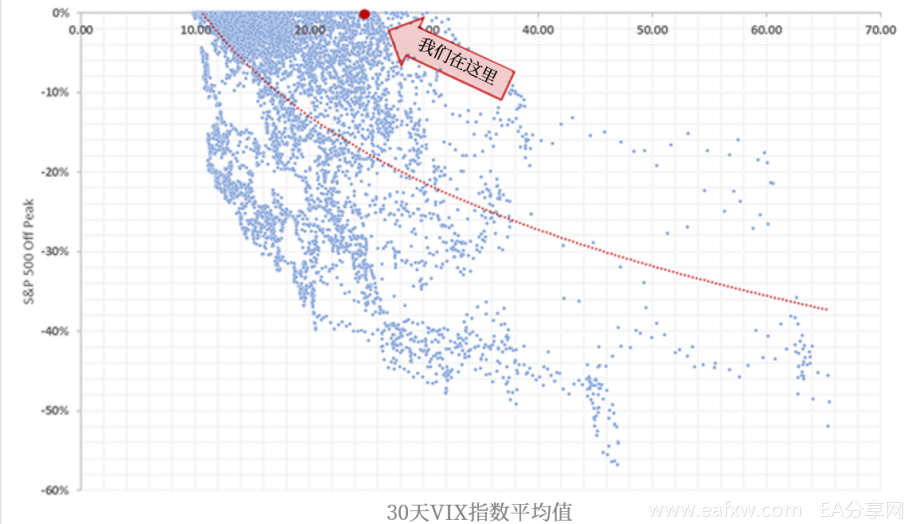

诚然,VIX指数的30天平均值最近已跌至25以下,为3月初以来的最低水平。但从历史上看,考虑到当前的市场价格,波动性仍远高于历史平均水平。作为参考,当标普500指数在2001年和2008年经济衰退后创下新高时,VIX指数平均水平还不到14。而且请记住,这些复苏持续的时间要长得多。

马丁斯对这些数据的解释是,本轮股市反弹至历史新高并伴随着相对较高的波动性表明,与之前的复苏时期相比,多头和空头之间呈现更加明显的两极分化态势。

由于疫情危机造成市场扭曲、大量非常规财政和货币政策出台以及散户投资者的投机情绪空前狂热,市场很难找到统一的标准衡量股票等风险资产的“公允价值”。

马丁斯认为,只要有一半的股市投资者认定股市本质上已经估值过高,而另一半的投资者继续信心十足地以高价买入(没有多少人持中性立场),那么即便标普500指数重回巅峰,股市仍然面临着比平常更高的“软着陆”风险。

总的来说,以历史为鉴,马丁斯很高兴看到标普500指数即将创下历史新高。这一里程碑式的涨幅,将巩固过去几周里投资者受到太多坏消息冲击的乐观情绪,比如感染病例再度飙升、失业率激增和全美各地破产案例不断增加等等。

不过这一次,马丁斯认为有必要在乐观的同时保持一点谨慎。在目前的价格水平上,股市将继续比以往更剧烈地波动。想想周一(8月10日)标普500指数在两个半小时内毫无缘由地下跌了1.4%,而下午许多媒体已经在倒计时它何时会创下历史新高。

在马丁斯看来,鉴于市场仍面临许多未知因素,这种不安也许是有道理的:从经济全面复苏,到政府在出台更多刺激措施上陷入僵局,再到刚刚拉开帷幕的美国总统大选,这一切都为股市的剧烈波动埋下了导火索。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容