Seeking Alpha曾在一篇关于黄金内在价值的文章中指出,黄金的内在价值跟市场认知息息相关。

也就是说,对于黄金这种零息资产来说,只有在每个人都相信它有价值的时候才有价值,而且其价值是大众观点的折衷体现。

推动黄金价格上涨的原因还有很多,包括但不限于珠宝和工业需求、投资需求、央行储备和矿业生产。但其中美元贬值和财富保值需求是影响黄金公允价值的两个最突出因素。

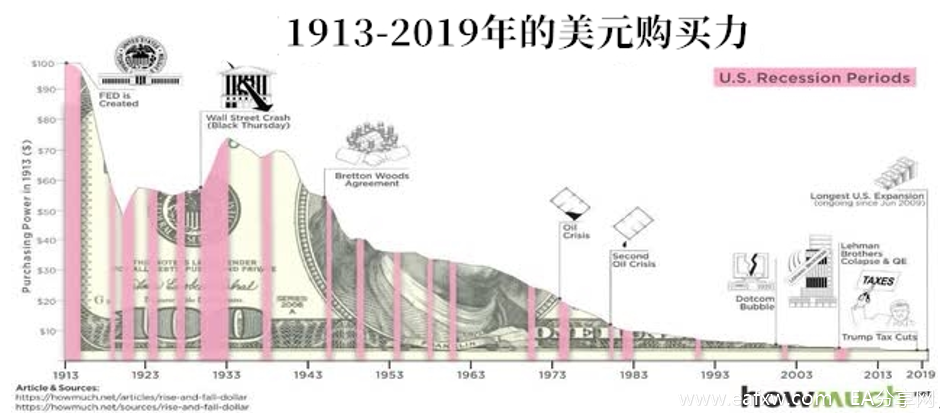

数据显示,在过去的一个多世纪,美元的购买能力是明显持续下跌的,也就是说,美元越来越不值钱了。而在几个世纪以来,黄金一直都展现出良好的价值储存功能,这使其与通胀的法定货币区别开来。

Seeking Alpha分析师Man Yin To用两大估值模型计算了黄金的公允价值,发现当前金价相较公允价值是被低估的。

模型一 货币供应量估值法

一种确定黄金公允价值的方法是用货币供应量(一个经济体在特定时间点上可用的货币总量)来衡量黄金价格。

理论上,通货膨胀是由货币供应量的增加引起的,而黄金通常被视为对冲通货膨胀的工具,因此它们是正相关的。通常,货币供给曲线代表黄金的合理价格,高于或低于该曲线的价格分别被视为高估或低估。

目前,根据M1和M2货币存量曲线,黄金的公允价值大约在2040美元到2070美元之间。因此,有理由认为现在的黄金价格被略微低估了。

不过需要注意的是,市场情绪有时候会将价格推入不合理的区间。比如在2009-2013年的黄金牛市,这种方法就可能无法解释为何2009年的金价远远高于其实际价值,但在2013年下跌了三分之一。

在短期内,市场可能没有意识到黄金的真正价值,可能会完全失控(价格过低或过高),忽略所有的基本面因素。但市场最终还是会认识到自己的错误,价格很快就会恢复平衡。

因此2013年,在美联储宣布削减资产负债表时,投资者立即意识到金价飙得太高了,当时金价出现崩盘。

黄金过去40年价格走势

模型二 资产负债表估值法

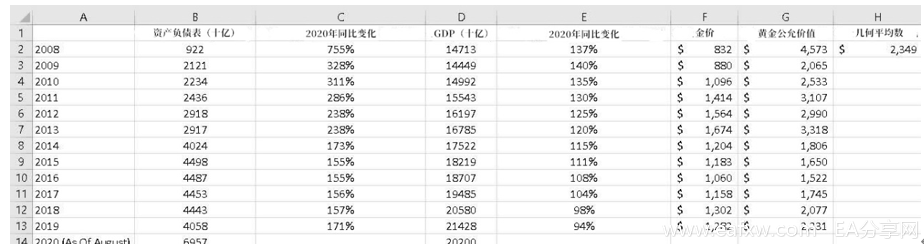

资产负债表方法确定黄金公允价值的公式如下:

黄金的公允价值将与资产负债表中增加的货币成比例上升,但这一涨幅有时候会被GDP的增长部分抵消。举个例子,如果当年资产负债表和GDP都增长了5%,那么黄金的价值就会保持不变。但是,如果扩表速度大于GDP增长速度,那么黄金的公允价值就会增加。

上图展示08年到今年按照这一公式的计算结果,可以看到,在这种算法下,黄金的公允价值接近2349美元。也就是说,在这种算法之下,当前金价也被低估了。

Man Yin To认为,在投资组合中加入一小部分黄金避险是明智的。低估时增加买入量,高估时持有或等待回调。目前来看,黄金或许是一种有吸引力的投资,且可以以低于其价值的价格购买。

声明:以上内容来自于网络,如有侵权请联系删除。

暂无评论内容